Michael Mauboussin i Dan Callahan z Credit Suisse opublikowali w ostatnich miesiącach dwa interesujące raporty dotyczące skupu akcji własnych. Z dwóch, pochodzących z tych opracowań wykresów inwestorzy mogę dowiedzieć się czegoś o niezawodności popularnych wskaźników rynkowych i relacjach pomiędzy zarządami i akcjonariuszami w amerykańskim sektorze korporacyjnym.

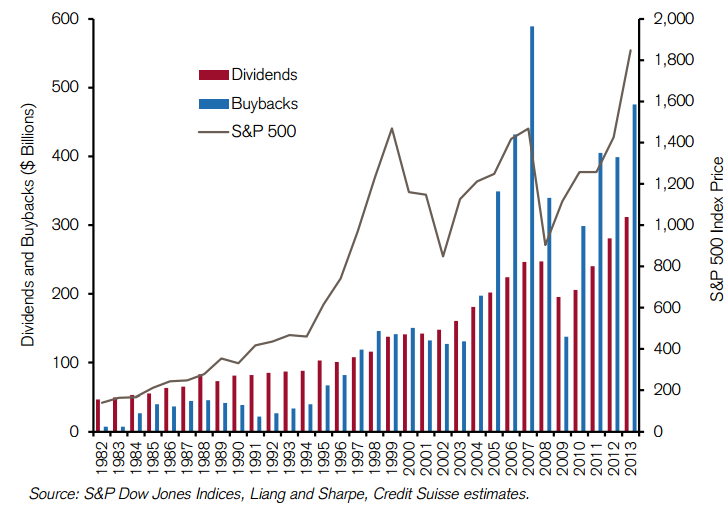

Pierwszy z dzisiejszych wykresów pochodzi z opracowania Disbursing Cash to Shareholders: Frequently Asked Questions about Buybacks and Dividends i pokazuje w jaki sposób w ostatnich 30 latach spółki z indeksu S&P 500 przekazywały gotówkę akcjonariuszom:

Jak wyraźnie widać na powyższym wykresie skup akcji własnych z marginalnego sposobu przekazywania gotówki akcjonariuszom stał się kluczowym mechanizmem „wynagradzania” akcjonariuszy. W ostatniej dekadzie pod względem wielkości alokowanego przez zarządy kapitału skup akcji własnych był ważniejszym mechanizmem przekazywania gotówki akcjonariuszom niż dywidendy. Z wielu powodów skup akcji własnych jest także zdecydowanie bardziej kontrowersyjnym niż dywidendy sposobem wynagradzania akcjonariuszy. Na niektóre z tych czynników zwrócił uwagę Tomasz Symonowicz w poprzednim tekście z cyklu Wykres Dnia.

Moim zdaniem z powyższej sytuacji inwestorzy powinni wyciągnąć ważną lekcję: nie wszystkie wskaźniki rynkowe wytrzymują próbę czasu. Jednym z nich może być stopa dywidendy, o której Mauboussin i Callahan piszą, że ze względu na fundamentalną zmianę w sposobie przekazywania pieniędzy akcjonariuszom, która miała miejsce na początku lat 80. XX wieku, powinna być używana ze sporym sceptycyzmem jako wskaźnik wyceny rynku i prognostyk przyszłych stóp zwrotu. Istotne zmiany w strukturze rynku, w zachowaniu spółek czy regułach rachunkowości mogą sprawić, że niektóre wskaźniki rynkowe stracą swoją użyteczność jeśli nie zostaną zmodyfikowane by uwzględnić wspomniane zmiany. Powinno to zmotywować inwestorów by wiedzieli jakimi narzędziami się posługują w procesie inwestycyjnym.

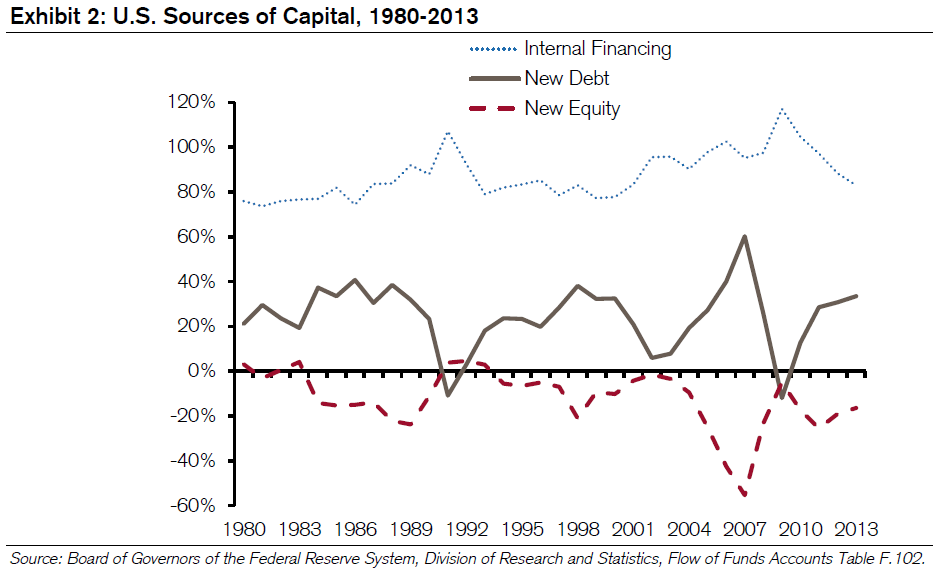

Drugi wykres pochodzi z raportu Capital Allocation Evidence, Analytical Methods, and Assessment Guidance i pokazuje główne źródła kapitału amerykańskich spółek:

Proszę zwrócić uwagę na czerwoną, przerywaną linię, która pokazuje nowy kapitał akcyjny netto (wskaźnik pomija emisje akcji dla pracowników). Z wykresu wynika, że w ostatnich dekadach amerykańskie spółki wydawały więcej pieniędzy na skup akcji własnych niż pozyskiwały kapitału z rynku akcyjnego. Jeśli do tego zestawienia doliczono by wypłacone dywidendy to okazałoby się, że amerykańskie spółki wypłaciły swoim akcjonariuszom dużo więcej pieniędzy niż od nich pozyskały.

Oczywiście, nie oznacza to, że rynek akcyjny utracił swoją rolę jako miejsce pozyskiwania kapitału. Cały czas są spółki, które potrzebują kapitału i znajdują go na rynku. Jednak fakt, że amerykański sektor korporacyjny jako całość nie jest w najmniejszym stopniu uzależniony od rynku akcyjnego w dziedzinie pozyskiwania kapitału (tym bardziej, że około 90% kapitału pozyskuje wewnętrznie) może w dużym stopniu wyjaśnić przesunięcie się realnej władzy w tym sektorze z akcjonariuszy do zarządów. Zainspirowani tym trendem autorzy Harvard Business Review napisali nawet dwa lata temu artykuł pod intrygującym tytułem: Do czego w ogóle potrzebni są akcjonariusze?

3 Komentarzy

Skomentuj trystero Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Cześć,

a jak to wygląda księgowo? Wiadomo że zysk jest opodatkowany dwa razy. Raz w firmie jako taki, dwa jako dywidenda.

Jak z buyback? Z tego co kojarzę to lepiej. Stąd też może taki a nie inny pomysł.

@ SiP

Stopa podatkowa w USA dla kwalifikowanych dywidend i długoterminowych zysków kapitałowych jest ta sama. W przypadku skupu akcji własnych jest jednak z reguły możliwość zdecydowania czy bierze się udział czy nie a więc ewentualnego odroczenia podatków.

W Polsce stopa podatkowa też jest ta sama. Skup akcji z rynku daje inwestorom możliwość decyzji o wzięciu udziału lub nie.

Najchętniej poleciłbym w tej sprawie jakieś opracowanie ale nie mam nic pod ręką. Podatki nigdy nie były mi bliskim tematem 🙂

Spółka płaci za własne akcje pieniędzmi już po opodatkowaniu. Natomiast inwestor musiałby jeszcze zapłacić podatek od dywidendy, dlatego skup jest efektywniejszy…