Od kilku dni krąży po sieci wielce poruszający wyobraźnię wykres więc nie możemy być gorsi i go zignorować.

Tym bardziej, że może mieć praktyczne znaczenie dla traderów operujących na rynku akcji i derywatów indeksowych.

Pojawił się w artykule w Wall Street Journal 2 lipca wraz z nawiązaniem i krótkim komentarzem naukowej pracy p.t. „Stock Returns over the FOMC Cycle”, którą znaleźć można w oryginale tutaj:

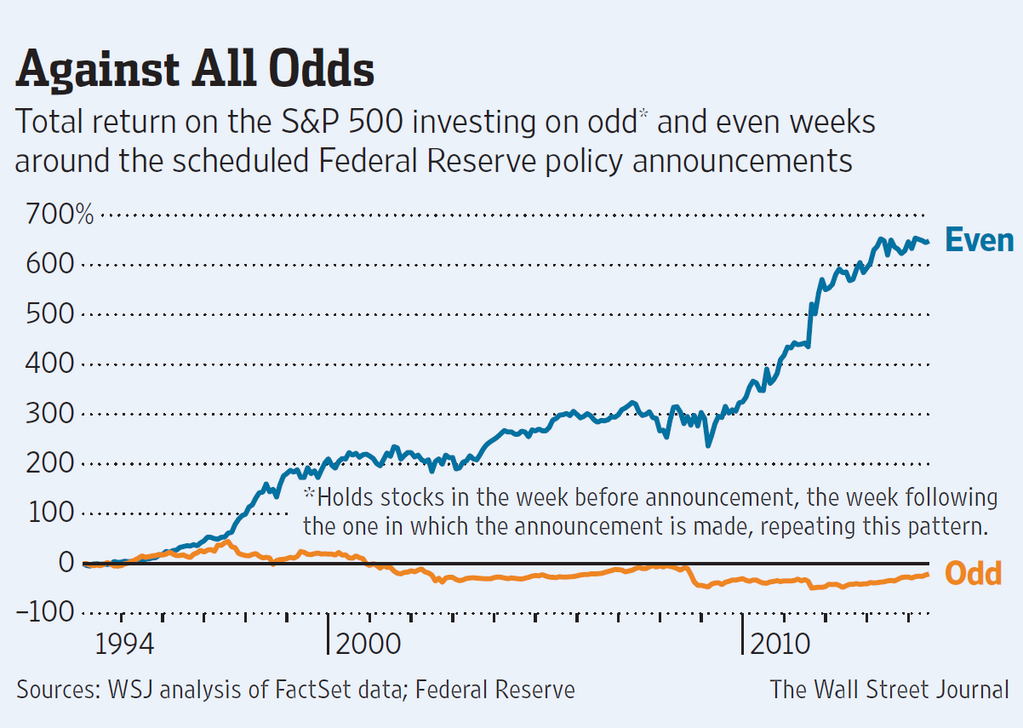

Wykres ten pokazuje efekt aktywnej, tygodniowej inwestycji, w 100% powiązanej z datami posiedzenia FOMC czyli amerykańskiego Komitetu do spraw Operacji Otwartego Rynku, który decyduje m.in. o stopach dyskontowych czy poziomie rezerw. Oto i on a objaśnienia poniżej:

źródło: Wall Street Journal

Krzywa niebieska:

Pokazuje skumulowane zyski powstałe w wyniku inwestycji w akcje objęte indeksem S&P500 dokonywane w następującej sekwencji:

Kup rynek dzień przed posiedzeniem FOMC i sprzedaj tydzień potem (to tzw. Tydzień 0). Odczekaj tydzień i kup znów, trzymając znów tydzień (to tydzień 2). To samo rób w tygodniu 4 i 6. Mamy więc inwestycje w tygodnie parzyste.

Krzywa pomarańczowa:

Kupuj i sprzedawaj rynek w pozostałe czyli nieparzyste tygodnie.

Rożnica jest jak widać na wykresie kolosalna.

Skąd ów efekt? Odpowiedzi prostej nie ma, a nieprostą znajdziemy w linkowanej wyżej pracy. Bowiem trzeba znaleźć wyjaśnienie – czy jest to efekt tylko zwykłej korelacji czy może istnieje jednak jakieś oddziaływanie między tymi zjawiskami. Najprościej rzecz ujmując postawmy na taką tezę:

FOMC spotyka się nieregularnie, ale mnie więcej co 6 tygodni (8 razy w roku) i wydaje komunikat. Potem co drugi tydzień odbywają się spotkania monitorujące gospodarcze efekty polityki. Prawdopodobnie samospełniająca się przepowiednia, oczekiwania czy może przecieki albo zwykła spekulacja pod owo zjawisko powodują ruch rynku. I tak oto kolejny „spisek” został odkryty dzięki analizie danych 😉 Co jednak ciekawe nadal jest to powtarzalne i zyskowne zjawisko.

Co pozostaje? Ściągnąć dane naszego rynku z bossa.pl i policzyć korelacje, które ostatnio jednak jakby szwankują, i jeśli nie istnieją w skali jak wyżej to zainwestować w rynek amerykański za pomocą CFD lub w ofercie zagranicznej bossa i potem płynąć na fali zysków…

–kat—-

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W ostatnich dwóch latach korelacja jakby osłabła…

dla indeksu (nie spolek) troche lepsze wyniki daje FOMC-2

http://i.imgur.com/biZgsOe.png

dla innych przesuniec wyniki sa gorsze, badz duzo gorsze ;]

Ka.

natomiast ciezko oprzec sie przekonaniu ze rok 94 jest.. nieprzypadkowy 😉

Opcje zawsze sa trzy – można płynąć, popłynąć, albo odpłynąć.

Jeśli nie wiemy, co i dlaczego się dzieje – jeśli sami nie jesteśmy zweryfikowac pewnych tez, to radzę jednak wybrać to trzecie, aby nie narazić się na to drugie, bo to pierwsze raczej nam nie grozi…

Wielce ciekawe to spostrzeżenie jest, wielce ciekawe.

Mało co mnie zaskakuje w życiu ekonomiczno-finansowym tak jak to, ale taka regularna nieregularność daje do myślenia i sugeruje wyraźnie przecieki informacyjne, które ktoś zdyskontował.

Jedno mi natomiast zupełnie nie pasuje w tej pracy o posmaku naukowym, a mianowicie to że autorzy posługują się tu terminem „premia za ryzyko” i „premia na akcjach” (risk premium i equity premium) nie za bardzo rozumiejąc co to znaczy i jakie ma to odniesienie do danego przypadku.

Np.:”The equity premium is earned entireli in weeks 0, 2, 4,6 …”

lub „high risk premium for news” !!!

A co ma do rzeczy nadwyżką z ryzykiem, z newsem może tak.

Jednak ten niewielki zgrzyt wcale nie umniejsza wartości odkrywczej tej pracy.

Wot impreza!