Prognozowanie na podstawie sentymentu rynkowego inwestorów jest bardzo popularną metodą wyczucia rynku. Posługują się nią zarówno medialni eksperci oraz komentatorzy jak i zarządzający oraz inwestorzy.

Sentyment rynkowy inwestorów można mierzyć na wiele sposobów – jednych z nich, bardzo bezpośrednim, jest sondaż inwestorów. W ten właśnie sposób tworzony jest wskaźnik sentymentu Amerykańskiego Stowarzyszenia Inwestorów Indywidualnych (AAII).

Sondaż AAII powstaje co tydzień. Członkowie AAII (przeciętnie około 300 osób ze 170 000 wszystkich członków) odpowiadają na jedno proste pytanie o kierunek trendu na amerykańskim rynku akcyjnym w okresie najbliższych 6 miesięcy. Wskazują albo na wzrost (byczy sentyment), brak zmian (neutralny sentyment) lub spadek (niedźwiedzi sentyment). Wyniki sondażu zawierają procentowy udział poszczególnych grup inwestorów (byków, neutralnych, niedźwiedzi). Sondaż prowadzony jest od 1987 roku.

Interesujące są informacje o przeciętnym członku AAII – mężczyzna, w siódmej dekadzie życia, z wyższym wykształceniem i sporym portfelem (mediana wielkości portfela to ponad milion dolarów).

Myślę, że większość inwestorów zakłada, że wyniki tego typu sondaży inwestorów indywidualnych należy interpretować kontrariańsko. Silny pozytywny (byczy) sentyment byłby w takiej interpretacji oznaką przegrzania rynku i sygnałem do zajęcia krótkiej pozycji. Silny negatywny sentyment byłby oznaką kapitulacji i sygnałem do zajęcia długiej pozycji.

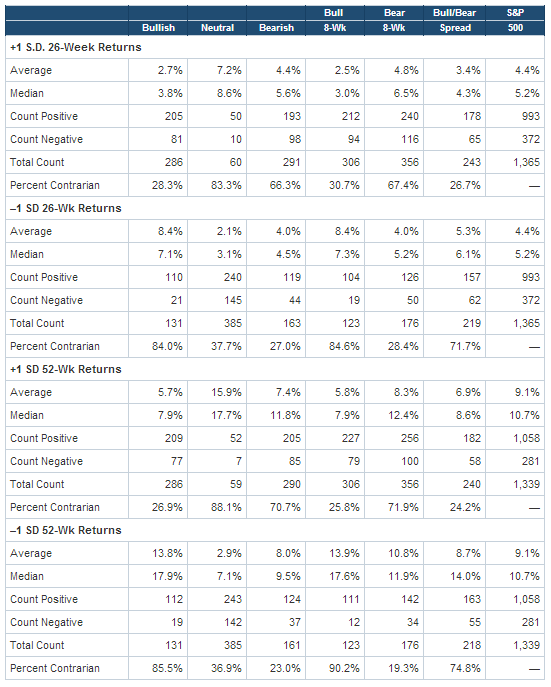

W czasopiśmie AAII ukazał się artykuł Charlesa Rotbluta, który zawiera ilościową analizę wskazań sondażu AAII. Rotblut policzył co działo się w indeksem S&P 500 w pół roku i rok po zanotowaniu wartości poszczególnych sentymentów (byczego, neutralnego, niedźwiedziego) powyżej lub poniżej jednego odchylenia standardowego od historycznej wartości przeciętnej. Innymi słowy Rotblut sprawdził jak zachowywał się rynek gdy pozytywny, neutralny lub negatywny sentyment notowały ekstremalne wartości. Dodatkowo sprawdził zachowanie rynku po tym gdy ekstremalne wartości (powyżej lub poniżej odchylenia standardowego) notowały ośmiotygodniowa średnia krocząca z pozytywnego (Bull 8-Wk) i negatywnego (Bear 8-Wk) sentymentu i gdy ekstremalne wartości notowała różnica pomiędzy wartościami pozytywnego i negatywnego sentymentu (bull/bear spread).

Wyniki tej ilościowej analizy pokazuje poniższa tabela:

Z tabeli wyłania się interesujący wniosek: w latach 1987-2014 najbardziej byczym sygnałem w sondażu AAII były ekstremalnie wysokie wartości neutralnego sentymentu. Półroczna i roczna stopa zwrotu indeksu S&P 500 okazała się znacznie wyższa w takich sytuacjach niż po ekstremalnie wysokich wartościach negatywnego sentymentu. Zdecydowanie najsłabiej rynek akcyjny zachowywał się po ekstremalnie wysokich wartościach pozytywnego sentymentu ale zgodnie z analizą Rotbluta nie były one sygnałem do zajęcia krótkiej pozycji.

Co ciekawe, z analizy Rotbluta wynika także, że bardziej byczym sygnałem są bardzo niskie wartości pozytywnego sentymentu niż bardzo wysokie negatywnego sentymentu.

Tak więc prosta analiza ilościowa sondażu AAII w latach 1987-2014 sugeruje, że rynek akcyjny osiąga najwyższe stopy zwrotu po okresach, w których inwestorzy nie spodziewają się wzrostów (a nie wtedy gdy spodziewają się spadków). Rotblut podkreśla tę pozornie subtelną ale istotną różnicę.

Nie mam doświadczenia w używaniu sentymentu rynkowego do wyczucia rynku. Z mojego punktu widzenia, podstawowy problem z analizą Rotbluta polega na tym, że ignoruje ona fakt, że znaczenie sentymentu może się zmieniać w zależności od istniejącego na rynku trendu. Ten sam odczyt sentymentu może być inaczej interpretowany gdy jest notowany w okresie osiągania przez rynek nowych szczytów a inaczej gdy jest notowany w przedłużającym się trendzie bocznym.

Rotblut uważa, że sentyment rynkowy lepiej sprawdza się jako sygnał do wykonania analizy czy istnieje okazja do kupna lub sprzedaży (w oparciu o inne dane) niż jako samodzielny sygnał. Zwróciłem uwagę na analizę Rotbluta ponieważ wskazuje ona na to, że klasyczne kontrariańskie rozumienie sentymentu rynkowego nie znajduje pełnego wsparcia w realnych danych historycznych wykorzystujących sondaż AAII i indeks S&P 500. Być może będzie to zachętą do sprawdzania innych rynkowych prawideł, które wielu inwestorów przyjmuje jak sprawdzone reguły.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Korzystam z AAII, ale jako jednego z kilku wskaźników.

Dostrzegam olbrzymią różnicę między odczytem 53% byków 28% niedźwiedzi przy długim trendzie wzrostowym czy ten sam odczyt przy długim trendzie bocznym, czego Rotblut kompletnie nie bierze pod uwagę, bawiąc się zwyczajną statystyką.

Osobiscie patrzę też na to, ile ubyło/przybyło do poszczególnych kategorii i sytuacja typu byki + 8%, niedźwiedzie -5%, neutralni – 3% przy solidnym wykupieniu technicznym i rysowanych dywergencjach nie raz mnie w porę uratowała i kazała zamykać pozycje.

Raz AAII daje lepszy odczyt, innym razem np. NAAIM (czyli nastrój profesjonalistów w USA, system trochę podobny do polskiego INI na stronach SII).

Pamiętam doskonale odczyt NAAIM poniżej zera we wrześniu 2011 co wtedy oznaczało, że większość zarządzających chce lewarowane krótkie (olbrzymia rzadkość, zazwyczaj NAAIM jest powyżej 50, a blisko 100 pkt).

To był jeden z tych czynników, ktory pozwolił mi „nie zginąć” jako grecki niedźwiedź, bo zorientowałem się, że to absurdalne ekstremum nastroju.

Wskaźniki sentymentu są wartościowe, tylko trzeba wiedzieć, jak z nich korzystać. A p. Rotblut podszedl zbyt prosto, by nie rzec prostacko do tematu

@ ekonom polityczny

Dostrzegam olbrzymią różnicę między odczytem 53% byków 28% niedźwiedzi przy długim trendzie wzrostowym czy ten sam odczyt przy długim trendzie bocznym, czego Rotblut kompletnie nie bierze pod uwagę, bawiąc się zwyczajną statystyką.

Zwróciłem na to uwagę i kiedyś spróbuję to zbadać. Rotblut zrobił ogólną analizę i dosyć wyraźnie napisał, że nie powinna jego zdaniem służyć jako konkretny sygnał transakcyjny tylko raczej powinna dawać sygnał do badania (w oparciu o inne narzędzia) czy rynek jest wykupiony czy wyprzedany.

Natomiast idea Rotbluta, że wysoki neutralny sentyment jest bardziej byczy niż wysoki negatywny sentyment wydaje się mi interesująca i zgadza się z moją obserwacją rynku.