Obiecałem kilku osobom co jakiś czas pokazywać jak wyglądają wyniki aktywnego zarządzania na rynku funduszy za pomocą strategii gry ich jednostkami, wywodzącej się z tradycji „Turtle Team”.

Nawiązuję tym samym do cyklu wpisów sprzed kilku miesięcy, a w szczególności do części 2:

https://blogi.bossa.pl/2013/03/16/spekulacja-funduszami-inwestycyjnymi-czesc-2/

Pokrótce tylko przypomnę założenia strategii:

– wybrałem fundusze akcyjne z bazy danych bossa.pl o skrótach PIO3, SKAA i UNIA; wyleciał w stosunku do pierwotnych testów fundusz INGA ponieważ jego wyceny nie są kontynuowane; nadal nie wiem jakich konkretnie funduszy skróty dotyczą choć można się mniej więcej domyślać, interesują mnie jedynie automatyczne testy bez wgłębiania się w to co, kto i jak robi w samych funduszach,

– kupno jednostek następuje zawsze gdy ich cena przekroczy najwyższy poziom wycen z ostatnich 40 dni (X=40),

– umorzenie (sprzedaż) jednostek w tym hipotetycznym teście następuje po zejściu wyceny poniżej minimum z ostatnich 40 dni (Y=40); bywają więc okresy przebywania w gotówce, którą można dodatkowo w tym czasie ulokować w banku lub przeznaczyć na jednostki funduszy obligacyjnych;

– pomijam koszty transakcji ponieważ sporo funduszy można obecnie nabywać w DM BOŚ bez dodatkowych opłat,

– kapitał startowy wyniósł 10 000 PLN na każdy fundusz i inwestowałem w każdej transakcji 100% dostępnych aktualnie środków,

– punkt odniesienia czyli benchmark to zysk osiągnięty przez pasywne zainwestowanie 10 000 zł w momencie pierwszej wyceny funduszu i trzymanie jednostek bez przerw do czasu ostatniej wyceny,

– dodaję opóźnienie 2 dni na kupno oraz sprzedaż w stosunku do pojawieniu się sygnału zajęcia lub opuszczenia pozycji ze względu na to, że wyceny jednostek dokonywane z pewnym poślizgiem w stosunku do notowań akcji na GPW.

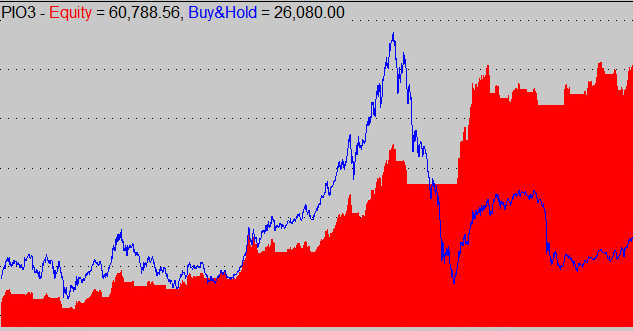

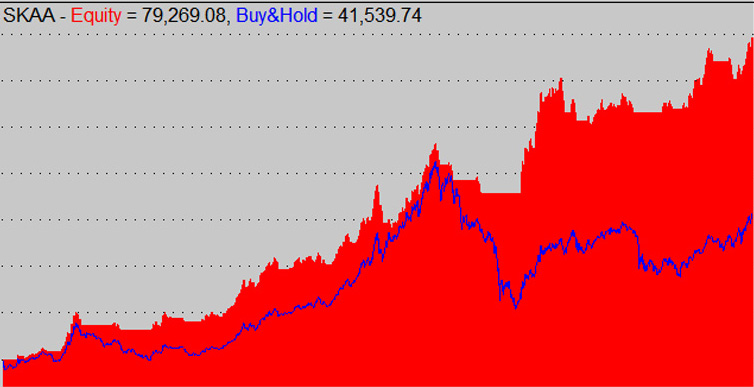

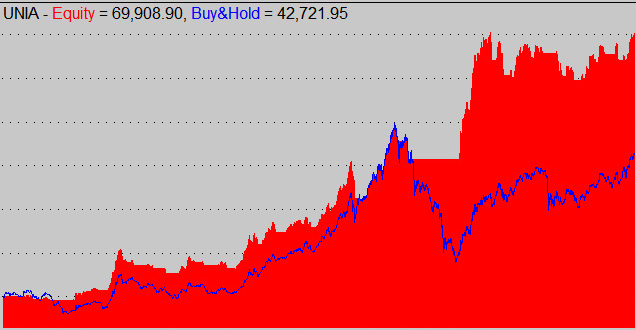

Wyniki każdego z testu plus wykres krzywej kapitału poniżej. Krzywa kapitału to czerwone pole na wykresach, benchmark czyli de facto zmiany wyceny jednostek funduszy to krzywa granatowa.

PIO3

Zysk całkowity: 507,88%

Zysk średniorocznie: 10,58%

Maksymalne obsunięcie kapitału:29,99 %

Transakcji: 28

Trafność: 60,7 %

—benchmark:

Zysk całkowity: 161,06 %

Zysk średniorocznie: 5,49%

Maksymalne obsunięcie kapitału: 75,5%

—————————–

SKAA

Zysk całkowity: 692,69%

Zysk średniorocznie:14,02 %

Maksymalne obsunięcie kapitału: 20,47%

Transakcji: 22

Trafność: 64%

—benchmark

Zysk całkowity: 394,43%

Zysk średniorocznie: 10,66%

Maksymalne obsunięcie kapitału: 60,58%

————————-

UNIA

Zysk całkowity: 599,09%

Zysk średniorocznie: 12,23%

Maksymalne obsunięcie kapitału: 27,56%

Transakcji: 27

Trafnych: 52%

—benchmark

Zysk całkowity: 325,33%

Zysk średniorocznie: 8,97%

Maksymalne obsunięcie kapitału: 64,47%

Jak widać żaden z funduszy nie osiągnął jeszcze swoich najwyższych cen sprzed kryzysów wszelakich, natomiast nasza strategia pobiła nowy rekord zysków tylko na jednostkach SKAA. W pozostałych dwóch przypadkach wyniki działania strategii doszły natomiast w pobliże maksymalnych wyników z nieodległej przeszłości. Wszystkie natomiast, i to średnio dwukrotnie więcej, zarobiły w porównaniu do pasywnej inwestycji w jednostki tych funduszy przy znacznie niższych obsunięciach kapitału po drodze. Póki co ten typ aktywnej gry przynosi przyzwoite zyski od czasu gdy zaprezentowałem je po raz pierwszy w Forbesie kilka lat temu.

–Kat—

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Kathay w marcu poprosilem cie o pokazanie wynikow na PIO5 do tej pory czekam..

„Dnia 2013.03.13 09:51, darkh napisał:

@Kathay

Sys (sic!) jest amerykanski, Forbes jest amerykanski to chyba powinienes potestowac na Pioneer akcji amerykanskich ? (dla rownowagi)”

@darkh

„Sys (sic!) jest amerykanski, Forbes jest amerykanski to chyba powinienes potestowac na Pioneer akcji amerykanskich ? (dla rownowagi)”

testy na rynku amerykańskim byłyby bardziej wiarygodne ze względu na dłuższą historię i tym samym większą ilość transakcji. Bo jeśli test opiera na 20-30 transakcjach to nie wiem jak daleko posunięte wnioski można wyciągnąć. Myślę, że nie bardziej trafne niż w przypadku daytradera, który w ciągu tygodnia zrobi 30 transakcji i myśli, że już ma pewność, że rok zakończy na plusie. Dobrze jeśli strategia działa na wielu rynkach bo jeśli działa na jednym a na innym nie to możliwe, że jest przeoptymalizowana czyli po mojemu bezużyteczna.

@Klondike

Kathay pokazal wycinek rzeczywistosci po czym stwierdzil „prosze moi drodzy tak wyglada swiat”, no ale przeciaz swiat jest troche bardziej skomplikowany.. pomyslalem wiec, ze pomoge autorowi w syntezie rzeczywistosci taka jaka jest, a nie taka jaka chcialby zeby byla 😉 (bedac jednoczesnie ciekawy jakich karkolomnych wyczynow tym razem dokona)