Kilkanaście dni temu, w związku w pięćdziesiątą rocznicą śmierci prezydenta Kennedy’ego, Eddy Elfenbein przypomniał jak zachował się amerykański rynek akcyjny w obliczu tak istotnego wydarzenia jak udany zamach na urzędującego prezydenta USA.

Notowania giełdowe zostały zawieszone po informacji o śmierci prezydenta, w piątek 22 listopada. W tym czasie, DJIA spadał 2,9% ale był to częściowo efekt rynkowych reperkusji bankructwa Crude Vegetable Oil Refining Corporation sprzed trzech dni. To wspomniane bankructwo, ujawnione oszustwo i ich konsekwencje dla brokerów na rynku kontraktów terminowych zdominowało informacje biznesowe.

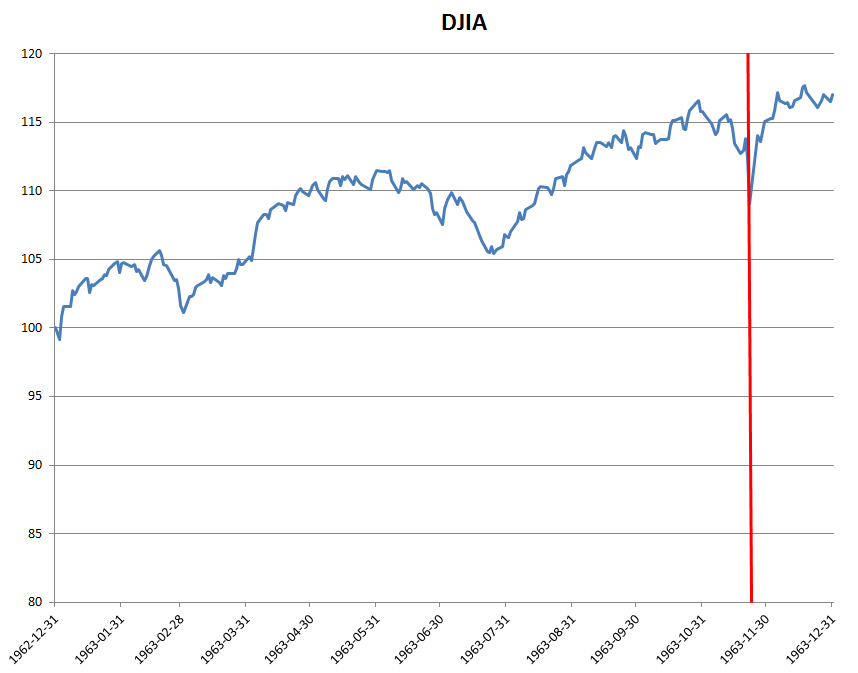

Rynek był zamknięty w poniedziałek – w dniu pogrzebu prezydenta. W pierwszą pełną sesję po zamachu rynek zyskał 4.5%, a w następne dwie sesje dodał kolejne 1%, po czym zyskał niemal 2% w grudniu by zakończyć rok na rocznych maksimach. Zachowanie DJIA w 1963 roku pokazuje poniższy wykres (wszystkie wykresy znormalizowane do 100 na początku okresu i pokazujące wartości nominalne):

Zastanawiam się czy takiej właśnie reakcji rynku spodziewaliby się współcześni inwestorzy gdyby ich zapytano jak rynek akcyjny zareagował na udany zamach na Kennedy’ego.

Media biznesowe a z nimi sektor rynkowych ekspertów i komentatorów stara się znaleźć rozsądnie wyglądającą przyczynę dla każdego ruchu rynku. Inwestorzy funkcjonują więc w otoczeniu, w którym nawet nieznacznie gorszy od prognoz odczyt nieistotnych danych makroekonomicznych potrafi być odpowiedzialny za jednoprocentowe ruchy rynku. To może ich skłonić do oczekiwania, że intuicyjnie ważne wydarzenia, takie jak udany zamach na prezydenta, muszą odbijać wyraźne piętno na rynku akcyjnym. Rzeczywistość jest zdecydowanie bardziej skomplikowana.

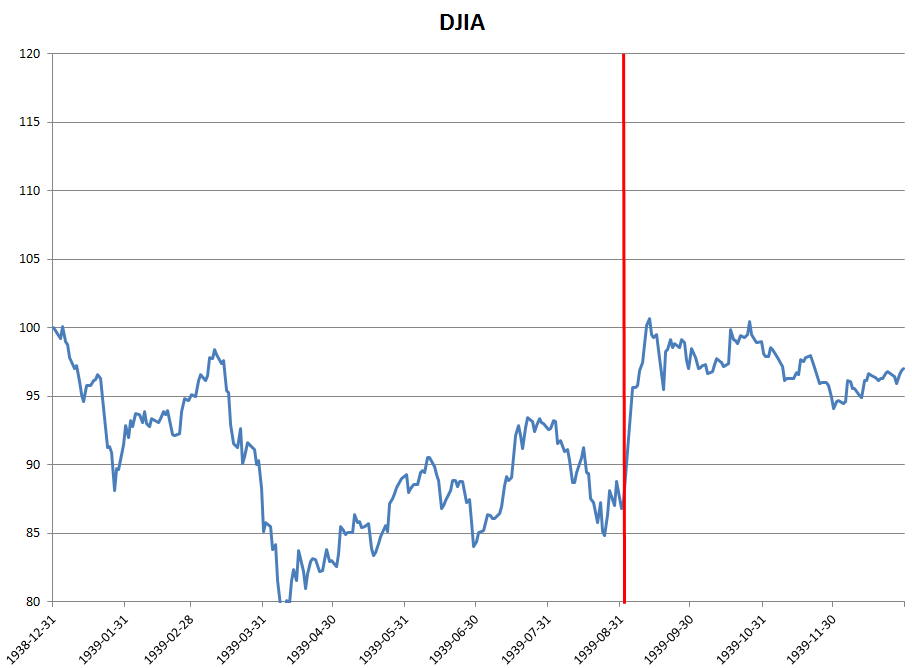

Posłużę się innym przykładem. Poniższy wykres pokazuje zachowanie indeksu DJIA w 1939 roku, z zaznaczonym początkiem II wojny światowej:

Okazuje się, że w 9 sesji po niemieckiej inwazji na Polskę, DJIA zyskał niemal 16%. Myślę, że powodem, dla którego to zachowanie DJIA może zaskakiwać współczesnych ludzi jest efekt pewności wstecznej. W 2013 roku wiemy, że we wrześniu 1939 zaczęła się wojna światowa – inwestorzy, we wrześniu 1939 roku mogli inaczej interpretować to wydarzenie.

Powyższa uwaga skłania jednak do jeszcze większej ostrożności w prognozowaniu wpływu pojedynczych wydarzeń na zachowanie rynku. W 2013 roku wielu inwestorów i obserwatorów spodziewało się na przykład istotnych negatywnych konsekwencji cypryjskiego bailoutu i zmian w polskim systemie emerytalnym. Zachowanie rynku nie potwierdziło tych obaw.

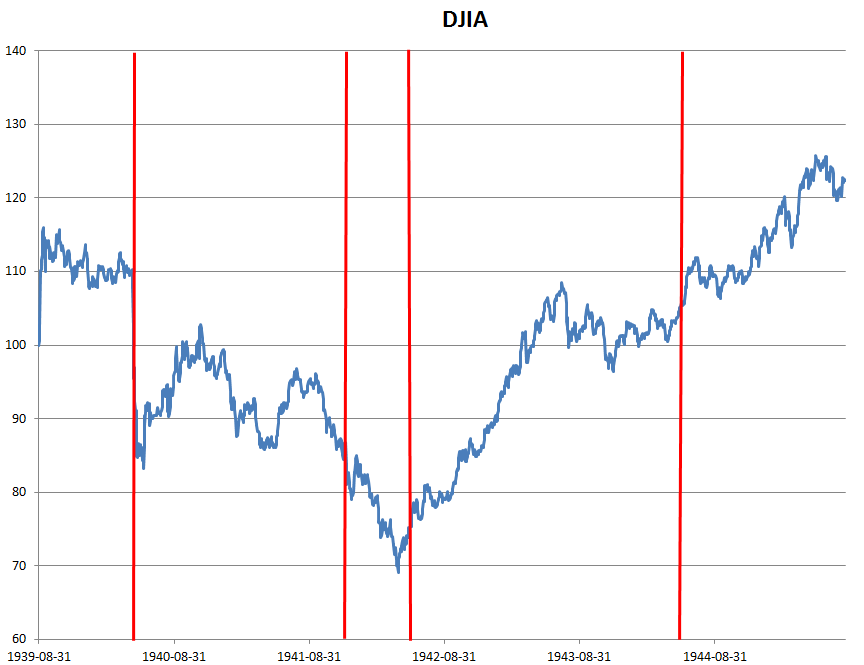

Rozważania te zakończę wykresem DJIA w okresie trwania drugiej wojny światowej (od 31 sierpnia 1939 do 17 sierpnia 1945). Zaznaczyłem kolejno: inwazję na Francję, atak na Pearl Harbor, koniec bitwy o Midway i lądowanie w Normandii.

Jak widać amerykański rynek akcyjny całkiem nieźle sobie poradził w czasie największego kataklizmu, który przytrafił się ludzkości w XX wieku.* A przecież amerykański rynek akcyjny nie był jedynym, który w czasie II wojny światowej zachowywał się wbre intuicji wielu współczesnych inwestorów o czym można się przekonać z tabeli 2 z artykułu Stock Market Booms in Economies Damaged during World War II

* Wyniki są zawyżone przez ujęcie nominalne. Zgodnie z danymi Shillera, syntetyczny wykres realnego S&P 500 zakończył II wojnę światową na poziomach zbliżonych do tych z jej rozpoczęcia.

8 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

NIestety dostęp do archiwum Time jest już płatny, ale rzut na początki tekstów daje troche pojęcia o tym, jak było traktowane na bieżąco wydarzenie, jakim był wybuch wojny

http://search.time.com/results.html?Ntt=stock+market&Nf=p_date_range|BTWN+19390901+19391031

fragmenty:

„In Month I of War II U. S. production jumped from 102% of the 1923-25 average to 110. Beginning of Month II, production was around 115, headed for the 1937 peak of 118. Guarantee of its getting there is the fact that the output of U. S. industry is sold out until the end of the year, that most industries have stopped booking orders, are concentrating on making deliveries.”

Miesiąc po wybuchu wojny przypomina się wydarzenia sprzed 10 lat

„Ten years ago next week the U. S. entered the tenth and worst depression in its history. On the morning of October 24, 1929, the stockmarket that had been slowly declining skidded sickeningly, plunged down, and kept on going. Unknown to anybody, its future unforeseen, its consequences incalculable, the Great Depression set in. But it was not called that. The names that people give to things reveal what they think about them, and the name that the U. S. gave to its crisis was the ringing and melodramatic Crash.”

@ GZalewski

Myślę, że w 1939 nie postrzegano II WS w kategoriach ludobójstwa, nowego układu politycznego z Blokiem Wschodnim i czteroletniego wysiłku militarnego USA z 400 000 ofiar.

To pokazuje, że trudno jest analizować zachowanie szerokiego rynku przez pryzmat pojedynczych wydarzen politycznych. Po prostu, trudno jest określić co tak naprawdę ma znaczenie a co można zignorować.

„ludobójstwa”

@ dorota

Auć. Mam nadzieję, że nikogo nie rozbolały od tego oczy.

Dobre zachowanie DJIA wobec WWII jest całkowicie uzasadnione: amerykański przemysł ogromnie zyskał na WWI i inwestorzy spodziewali się powtórzenia tych uwarunkowań.

Z ciekawości sprawdziłam jednak, jak zachowały się indeksy europejskie – np. CAC40 wobec wojny. To dużo mniej oczywiste, ale od chwili wypowiedzenia wojny przez Francję Niemcom do stycznia 1943 CAC40… zwiększył swoją wartość czterokrotnie. Rzeczywistość jest faktycznie dosyć skomplikowana 🙂

http://www.keynes.dk/fresh/3/le_bris.pdf

(str.4)

@ dorota

Popatrz na ceny realne bo we Francji była wtedy spora inflacja spowodowana drukowaniem pieniędzy na kontrybucje dla Niemców. Ale nawet w cenach realnych CAC rósł aż do 1944 roku.

Uzupełniająco: CAC40 zaczął mocno spadać w perpektywie wyzwolenia Francji spod okupacji. Czyżby tak inwestorzy wyceniali masowy zakup perfum przez żołnierzy niemieckich na przepustce w Paryżu? 😉 Zaskakujące.

„To może ich skłonić do oczekiwania, że intuicyjnie ważne wydarzenia, takie jak udany zamach na prezydenta, muszą odbijać wyraźne piętno na rynku akcyjnym.”

I chyba nie mylą się w swoich oczekiwaniach, bo, cytuję:

– „w pierwszą pełną sesję po zamachu rynek zyskał 4.5%, a w następne dwie sesje dodał kolejne 1%, po czym zyskał niemal 2% w grudniu by zakończyć rok na rocznych maksimach”,

– „w 9 sesji po niemieckiej inwazji na Polskę, DJIA zyskał niemal 16%”,

***

„Media biznesowe a z nimi sektor rynkowych ekspertów i komentatorów stara się znaleźć rozsądnie wyglądającą przyczynę dla każdego ruchu rynku.”

I dobrze postępują – zadają pytanie DLACZEGO. Ale robią to w sposób niewłaściwy, w konsekwencji ich prognozy są do bani, bo opierają się na wrażeniach tzw. analityka (odpowiedź instynktowna, podyktowana emocjami, np. strachem), a nie na chłodnych obserwacjach przeszłości (faktach), czyli tym, czym z definicji jest ANALIZA. Krótko mówiąc, lenistwo nas gubi…