Kilka weekendowych refleksji na okoliczność tego co można oczekiwać po niemieckim indeksie.

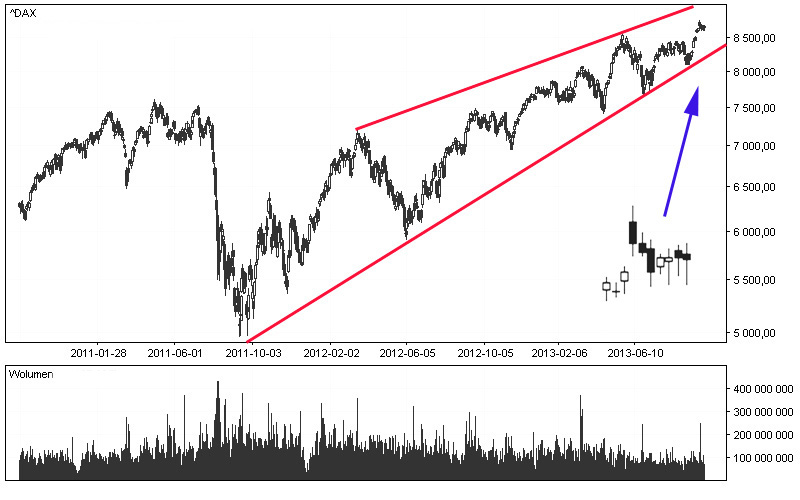

Na rozgrzewkę obrazek:

Dzień po ogłoszeniu decyzji FED o niezaprzestaniu drukowania gotówki DAX pobił swój rekord wszechczasów kończąc spadkową świecą po luce (na wykresach CFD luki nie ma), ale co ciekawe dopiero dzień potem szły dwukrotnie większe wymiany akcji (tuż przed wyborami a więc prawdopodobnie likwidujący pozycje zabezpieczali się przed niepewnością).

Dzień po ogłoszeniu decyzji FED o niezaprzestaniu drukowania gotówki DAX pobił swój rekord wszechczasów kończąc spadkową świecą po luce (na wykresach CFD luki nie ma), ale co ciekawe dopiero dzień potem szły dwukrotnie większe wymiany akcji (tuż przed wyborami a więc prawdopodobnie likwidujący pozycje zabezpieczali się przed niepewnością).

Sprawdziłem statystyki z 20 ostatnich lat odnośnie tego co można się spodziewać po takiej świecy spadkowej na szczycie z luką poprzedzającą gdyby sprzedać krótko rynek na jej zamknięciu (nadal jesteśmy w jego pobliżu).

Na 8 takich przypadków tylko w 4 po miesiącu DAX tkwił niżej, ale w sumie dało to lekki zyski. Rynek spadał maksymalnie od 1,5 % do 6,7%.

Jeśli natomiast pominąć lukę to zdarzeń tego typu mieliśmy równo 50 i po miesiącu tylko w 16 przypadkach indeks był nadal niżej (przynosząc w sumie straty takiej strategii), a tylko w jednym z nich rynek poleciał więcej niż 10%.

Krótką pozycję z tym przypadku nie wspiera żadna istotna statystyczna przewaga. Ktoś może powiedzieć, że przecież „tym razem jest inaczej”. Ponieważ rynek żyje w zasadzie jedynie oczekiwaniem na ogłoszenie „taperingu” (słowo koszmarne) co może zniechęcić do akcji. Furda tam tapering! Wszyscy już wiedzą, że w końcu to nastąpi a jak wiedzą wszyscy to żadnego zaskoczenia ani masakry nie będzie. Czeka nas co najwyżej jedynie męczarnia oczekiwania i jeśli Bernanke chciałby spuścić to nieświeże powietrze i uwolnić rynek to nie powinien dalej grać z inwestorami w tego dupniaka.

Rynek ma miejsce na ruch w obie strony co wynika ze zwężającego się kanału zaznaczonego na wykresie. Do dolnej krawędzi może dotrzeć w zasadzie tylko drepcząc w miejscu.

Gdybym miał narysować obraz na podstawie swoich systemów to w skrócie wyglądałby tak:

Długoterminowe nie dają żadnych sygnałów sprzedaży. Średnioterminowe z krótką pozycją jak wyżej nie robią sobie wielkich nadziei. Ultrakrótkoterminowe, nastawione od miesięcy tylko na szybką grę po stronie kupna nadal się nie wyłączyły choć mam ochotę wyłączyć je sam i poczekać aż rynek wytrzepie najmniej wierzących w ciąg dalszy hossy.

Happy trading!

—Kat—–

23 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

taki koment trochę a la Michael Harris z Price Action Lab 🙂

Co do „trzepania najmniej wierzących w dalszy ciąg hossy”, to chciałam nieśmiało zauważyć, że na wykresie DAXa widać podręcznikową wręcz, długoterminową formację (klin wznoszący, z klasycznie malejącymi obrotami) kończącą zazwyczaj trend. Chyba że się mylę i nie zazwyczaj, ale to Less na pewno wie.

@_dorota

Pierwsze skojarzenie – WIG20, A.D. 2011.

No i sam DAX 2009-2011, choć wtedy to był raczej kanał niż klin

http://stooq.pl/q/?s=^dax&d=20131001&c=5y&t=l&a=ln&r=wig20

Nie żebym jakieś analogie wysnuwała (za bardzo to się narzuca, rynek nie „rymuje” się w tak oczywisty sposób). Zauważyłam tylko, że jest podręcznikowo.

Ja też niczego nie przesądzam – to zadanie dla Rynku. Do Twojej teorii dorzuciłem tylko szczyptę osobistego doświadczenia, żeby kotlet mielony z Kata 😉 miał pełniejszy smak.

@Dorota

Oczywiście to wygląda jak klin i może skończyć się wyjściem dołem. Zarówno rzeczywistym jak i fałszywym. Alternatywnie pojedzie dalej do górnej krawędzi i z niej zrobi wyjście (true or false). Nie zmienia to wiele w obecnym nastawieniu – sprzedaż lub sprzedaż krótka dopiero po wyjściu dołem. Póki co mamy sporo złych informacji a indeks nie wykazuje objawów nerwowości 🙂

Nie wiem czy klin „zazwyczaj” kończy coś w AT (bez skojarzeń please) ponieważ weryfikacja tego byłaby daleka od doskonałości z jednego powodu: każdy kliny widzi inaczej :)Poza tym podlega „hindsight bias” czyli elegancko wygląda dopiero post factum.

Ciekawa natomiast może być rozprawka na temat tego jak tapering może potencjalnie wpłynąć na przepływy finansowe i dlaczego rynek się tego nie obawia jakoś drastycznie. Zostawiam to jednak mądrzejszym ode mnie i mam nadzieję, że będą chcieli zabrać głos.

@zchęcizysku

Myślisz, że facet używa moich systemów ? 🙂

„Myślisz, że facet używa moich systemów?

Ooo, Kathay się odnalazł! 🙂

Z chęci zysku ludzie nie takie głupstwa robią! Bo jak mówią chciwość i strach rządzą Wall Street!

„Myślisz, że facet używa moich systemów?”

A kto by chciał wąchać twoje systemy. 😉

Oni mają w górze Keyhola!

PS. Zchęcizysku zysku pytał raczej o styl.

Kathay, przepraszam Cię za ten mój wczorajszy nieco rubaszny wpis nawiązujący do reklamy batonu. Jak człowieka dopadnie okres „Sturmu und Drangu”, to zapomina o regulaminie. 🙂

Tacy panowie – „Marysiu, chodź do nas!” – Maleski i Patkiewicz z pewnością pochwaliliby mnie za to. Jeszcze jak! 🙂 Ale już stary Mincel powiedziałby: „A, szelma, szpiztbub! – a mój nauczyciel i mentor, Pan Ignacy Rzecki dodałby: „Ależ ty jesteś podły człowiek! Onegdaj spiłeś się [wodą sodową], dziś włóczysz się [po blogach]… Diabli wezmą budę, jak amen w pacierzu…” 🙂

Cóż mogę powiedzieć…

Spuszczam łeb i obiecuję poprawę. 😉

PS. Twój wpis dobry, nawet bardzo dobry. Tak trzymaj!

„PS. Twój wpis dobry, nawet bardzo dobry. Tak trzymaj!”

Eee tam, Korniku, po mojemu to próbujesz zblatować kathaya po swoim „nieco rubasznym” komentarzu i chwalisz go na wyrost.

Wpis moim zdaniem jest taki sobie, a ćwiczenie ledwie wprawką sprawdzającą co było, a jak mawiała moja babcia, co było a nie jest nie pisze się w rejestr.

Otóż kolega Kathay poszedł drogą Buły i wyszła chała. 🙂 Najwidoczniej nie czyta lessa (albo nie rozumie lub nie chce spojrzeć na bigger picture).

Lessa, który jak mantrę powtarza – w ocenie czy formacja zadziała czy nie zadziała ( w tę lub w drugą stronę) należy bezwzględnie uwzględniać kontekst sytuacyjny (w danym momencie oczywiście, co się wtedy działo znaczy się i co mogło wpłynąć na takie lub inne ukształtowanie formacji).

Samo badanie wyizolowanej sytuacji w której wystąpiła luka nie wystarczy do odpowiedniej oceny. No chyba że się jest Lucky Luke. 🙂

Przynajmniej ja tak to widzę.

Przed Lesserem nic się nie schowa. 🙂

Dobrze, chciałem tylko powiedzieć, że szanuję człowieka – nawet, jeśli się z nim nie zgadzam (lub tylko wyrażam inny pogląd, patrząc z innej perspektywy).

Kiedy jadę po bandzie, to nie dlatego, że tego kogoś lekceważę, czy chcę obrazić, tylko dlatego, że taka już moja natura – zawsze MUSZĘ podkolorować. Pit jest rozmyty impresjonista, a ja jestem nikiforowiec – minimalista. Lubię prostą kreskę, wyraziste kontury, żywe barwy i ostre kontrasty. Bez tego świat jest dla mnie całkiem szary i zupełnie nieciekawy.

PS. Lesser, absolutnie podzielam twój pogląd w kwestii AT.

@Kornik

Wykupiłeś się przed fatwą 🙂

Gdybyśmy jednak mieli analizować style to w zasadzie… wszystko już było…

@Less

Wolę jednak gdy piszesz dużo o czymś niż trochę o niczym 🙂

A taką miałeś szansę pomóc dorocie…

Co do kontekstu i big picture: nie interesują mnie kompletnie, lub może raczej – nie pomagają mi w lepszym osądzie sytuacji. Głównie dlatego, że zawsze pomijają jakieś informacje, prowadzą do błędów poznawczych i są zdecydowanie subiektywne, a więc sporne w ocenie i mózglasujące, nawet gdy staram się by było inaczej.

Dużo lepiej myśli mi się i analizuje z perspektywy swoich algorytmów i najprostszego rodzaju logiki.

Ale wpis nie jest zamknięty przecież – to raczej wstęp do dyskusji a nie definitywne słowo objawione.

@Kathay

„Wolę jednak gdy piszesz dużo o czymś niż trochę o niczym :)”

Popatrz, jakie dziwne ludzie są, bo ja wolę gdy moja „stara” mówi trochę o czymś niż dużo o niczym!

„A taką miałeś szansę pomóc dorocie…”

Ależ chciałem, ale przyblokowałeś mnie tym swoim komentarzem: „Zostawiam to jednak mądrzejszym ode mnie i mam nadzieję, że będą chcieli zabrać głos.”

„Nie wiem czy klin “zazwyczaj” kończy coś w AT (bez skojarzeń please) ponieważ weryfikacja tego byłaby daleka od doskonałości z jednego powodu: każdy kliny widzi inaczej :)”

Każdy klin widzi inaczej, w zależności od tego który to już klin klinem jest. 🙂

Klin czyli wedge to ciekawa formacja jest do interpretacji, a ja ujmę to tak: „Trudno se wyrobić edge’a jeśli się nie kuma wedge’a” 🙂

I wężykiem proszę!

Ale ponieważ wpis nie jest zamknięty przecież – to raczej wstęp do dyskusji a nie definitywne słowo objawione więc (może) postaram się pomóc trochę dorocie (i nie tylko).

Twoje zdrowie Kathay (i klin klinem)!

@Less

> Ależ chciałem, ale przyblokowałeś mnie tym swoim komentarzem: “Zostawiam to jednak mądrzejszym ode mnie

Jeśli przeczytasz z uwagą do ze zdumieniem odkryjesz, że dotyczyło to taperingu i jego konsekwencji w obrębie przepływów finansowych. Nie ślędzę tego a intuicyjnie czuję, że to ciekawy temat, który możesz wyjaśnić wszystkie strachy za tym ukryte

„Chyba że się mylę i nie zazwyczaj, ale to Less na pewno wie.”

Kurczaki, dopiero teraz spostrzegłem ten koment Doroty, bo aktualnie less nie wie gdzie ma ręce włożyć i do czego rękę przyłożyć.

Tym nie mniej (tylko więcej) warto by się nad tym zastanowić nieco głębiej.

Tak na gorąco to klin jako formacja krótko-średnio terminowa, zazwyczaj występuje w konsolidacji, czyli w ruchu bocznym a tu mamy do czynienia raczej z wyraźnym trendem wzrostowym.

Jeśli już to wbrew temu co sugeruje rysunek, klin zaczął się formować od początku czerwca 2012 roku a nie od początku października 2011 r. A do tego momentu mieliśmy do czynienia z szeroką strefa konsolidacji (rozdętym boczniakiem), po mojemu.

Więcej wkrótce, bo muszę się zająć czymś ważniejszym a wykres trochę za mało dokładny.

cdn (chyba :))

@Less

Zważ ,że sie Kathayem rozmijacie 🙂

Kathay jako systemowiec algorytmowy nie potrzebuje interpretacji wedga, co więcej coś takiego o ile w ogóle nie podlega zapisowi matematycznemu, więc słusznie z jego punktu widzenia jest to coś subiektywnego i ulotnego . To samo dotyczy tzw big picture.

Prosty algorytm działa na jednym małym obrazku i wyciąga najlepsza wytestowaną średnią historyczna ze swej zapisanej logiki.

Natomiast Ty wychodzisz z podejścia systemowego , ale manualnego.

Wtedy big picture , a przynajmniej bigger to mus by właściwie określić kierunek na rynku, a póżniej schodzisz w dół by doprecyzować setup. Innymi słowy nie działasz na średniej historycznej tylko swoimi działaniami tę średnią budujesz.

Tak to widzę z autopsji.

Reasumując zdanie Kathaya że „nie pomagają mi w lepszym osądzie sytuacji” jest prawdziwe bo jego osąd zdeterminowany jest przez algorytm /interfejs, okulary/ poprzez który dostrzega jedynie to co wytestował wcześniej.

Natomiast gdy tego interfejsu zabraknie opieranie się na czymś tak subiektywnym jak wedge, poziomy SR, trend jest czysto subiektywną sprawą w ocenie dla mózgu trenowanego maszyną.

Wtedy takie rzeczy to chaos dla naszego niewytrenowanego postrzegania i potrzeba czasu by subiektywność zamienić na pewną obiektywność , ale zależną od człowieka nie od maszyny.

Sam mam z tym problem więc potrzebuje mojego impresjonizmu by właściwie zinterpretować to co wydaje mi się ,że widzę,by osiągnąć co najmiej celność rzutu monetą.

Wydaje mi się też ,że skoro autor popełnił taki wpis w kontekście mózglasującego wedga to jednak w jakiś sposób chce wyjść poza postrzeganie algorytmowe bo to zawsze chalenge dla intelektu być sam na sam z rynkiem bez dodatkowych protez mózgowych.

I tak trzymać bez względu na wynik tego eksperymentu 🙂

@pit65

„Innymi słowy nie działasz na średniej historycznej tylko swoimi działaniami tę średnią budujesz.”

Mógłbyś wyjaśnić co masz na myśli w tym zdaniu? Chodzi Ci o brak działania na średniej historycznej w sensie brak testów na historii? Jeśli tak to pewne elementy, formacje można jednak testować na danych historycznych także uwzględniając kontekst, kwestia znalezienia odpowiednich narzędzi z zakresu AT chociażby, które pozwalają opisać kontekst w sposób pozwalający na takie testy. Można wówczas dojść do ciekawych wniosków. Niestety literatura na temat AT traktuje po macoszemu takie podejście koncentrując się na wyrwanych z kontekstu pojedynczych formacjach w efekcie często sami musimy być pionierami w tej kwestii.

Pit dobrze prawisz, stwierdzajac:

„Reasumując zdanie Kathaya że “nie pomagają mi w lepszym osądzie sytuacji” jest prawdziwe bo jego osąd zdeterminowany jest przez algorytm /interfejs, okulary/ poprzez który dostrzega jedynie to co wytestował wcześniej.”

Też przyjąłem, że to jego podejście jest prawdziwe, gdyż zdążyłem już nieźle poznać gada. 🙂 I ja Kathaya rozumiem, jesli mu takie podejście odpowiada, dobrze się w tym czuje i daje mu to zadowalające wyniki to jest w pełni OK.

Mnie natomiast nie bardzo to nie za bardzo leży ale absolutnie nie wylewam dziecka z kąpielą i jeśli testy pokazują, że w systematycznie w 75% jest inaczej niż mi się wydaje to nie sikam pod wiatr.

Ja lubię jak wychodzi na moje nawet jak to jest czysty fart a samo rozwikływanie sytuacji musi mi też dawać jakąś satysfakcję. 🙂

@Klondike

1.To co buduje edge w sensie liczb manualnie czy komputerowo to dwa główne parametry : Risk/Return i Trafność.

2.To co określa największe ryzyko to MaxDD.

Zostawmy to drugie w spokoju.

Programując setup programujemy względną niezmienność setupu określonego za pomocą liczb /tzw obiektywizm/ i przykładając do niestacjonarnego z natury rynku.

Aby dopasować stałośc do zmienności /natury danego rynku/ dopuszczasz istnienie parametrów.

A skoro dopuszczasz istnienie parametrów to program kierując się maksymalizacją wybranego subiektywnie przez Ciebie kontekstu wyrzuci nalepszą średnią z setupów w najlepszej iteracji obliczeń dla danego parametru /zestawu parametrów/.

Pkt 1 daje więc najlepszą średnią ze wszystkich trejdów w interpretacji maszyny z „widzialnej” dla maszyny przyszłośći w postaci danych historycznych.

Zmieniając parametry wpływasz na średnie wartości z pkt 1 zmieniając ich wzajemne oddziaływanie, a co za tym idzi edga.

Komputerowo masz ograniczone możliwości dopasowania R/R dla poszczególnego setupu tak jak ma to miejsce w manualnym systemie ponieważ liczy się najlepsza średnia z historii na której opierasz przyszłość.

Wynika to miedzy innymi z tego, że pragnąc opisać jak najwięcej wariantów historycznych nawet jednej formacji mnożymy stopnie swobody danej komputerowi do interpretacji , a ten mając „przyszłość” otworem tym głębiej wpasuje się w dane by wyciągnąć średniego debeściaka , a nie najlepsze zagranie w sensie RR dla każdego z trejdów w danej sytuacji rynkowej.

Dlatego algorytmy operują na bardzo prostym obiektywiźmie rzec by grubo ociosanym.Próba ich nadmiernego komplikowania mija się z celem bo nawet jeżeli określisz maksymalnie dokładnie np. wedga to dla maszyny i tak istotniejszy jest cel czyli poszukanie najlepszej średniej dla parametrów , a nie wedga, nie wspominając o względnie małej mocy obliczeniowej w przypadku tzw. przekleństwa wymiarów czyli np 10 parametrów z setką iteracji dla każdego.

Ba jeżeli rozszerzysz zestaw parametrów dla danej formacji to maszyna posunie sie nawet do zanegowania formacji w poszukiwaniu najlepszego wyniku.

Cżęsto odwrotność parametrów daje lepsze wyniki.

Stąd mój wniosek taki: nawet jeżeli programując setup posługujemy się np. „widzialnym” kształtem itp to dla maszyny jest to jedynie zestaw parametrów . Jeżeli damy maszynie tych parametrów zbyt wiele to w tak wielu wymiarach maszyna uwzględni masę niewidocznych dla nas wersji formacji niekoniecznie takich, które normalnie chcielibyśmy zagrać ze względu na nikłe szanse dobrego RR.

Wystarczy wizualna inspekcja trejdów w historii by się o tym przekonać.

To właśnie mam na myśli w zdaniu a mianowicie:

1.Grając „komputerowo” gramy na najlepszej średniej dla pary R/R i celności mając nadzieję ,że będzie działać tak nadal w kontekście powtarzalności historycznego edga.

2. Grając manualnie nie mamy tego komfortu wiec optymalizujemy każdy setup do zakładanego R/R przy możliwej do osiągnięcia celności budując średnią, jaką nie wiemy, ale zależy ona od naszych skills.

W obu przypadkach nie uciekniemy od historii tylko w pierwszym wykonujemy extrapolację wyników hurtem na przyszłość , a w drugim eliminacji błędów służacych osiąganiu coraz lepszych rezultatów przy każdym kolejnym rozdaniu rynkowym .

Czasem dyskusja na blogu miesza te dwa podejścia i dyskutanci długo debatują nad problemem nie mogąc dojść do porozumienia z prostego względu . Inną optykę na priorytet pewnych rzeczy będzie miał trader manualny inną ilościowy.I obaj będą mieli racje na swoim poletku pichcąc niezły bigos na blogu dla postronnych czytaczy.

@ Less

Zasugerowałam się grubą czerwoną linią Kathaya, że to jest klin. Ale skoro twierdzisz, że formacja tworzy się od 06.2012 to już nie byłby klin, tylko potoczny kanał trendowy (co ciekawe jednak, z malejącymi obrotami). Tak więc niekoniecznie pora na klinowanie tym razem, nie domagam się komentarza.

Siatkarze robią to co potrafią nailepjej, grają, są efekty. Nie potrzebują poparcia rządu i prezesa. Nikt im nie śpiewa Polacy nic się nie stało . Nie ilość ale jakość jest ważnat w nanocząsteczkach.