Czy można skrócić 2. dniowy termin opóźnienia, jakie powstaje między sygnałem zajęcia/opuszczenia pozycji a realizacją zlecenia czyli zakupem lub umorzeniem jednostek funduszy?

Owo opóźnienie wydziera nam spory kawałek zysku jak wyszło z symulacji pokazywanych przez mnie wcześniej. Być może warto więc postarać się o znalezienie jakiegoś rozwiązania.

Niestety nie jest to sprawa prosta. Fundusze podają wyceny swoich jednostek z opóźnieniem (najczęściej kolejnego dnia), do tego dochodzi zwłoka w realizacji zlecenia. Na tej oto -> stronie bossa.pl można znaleźć wygodny algorytm, który w przybliżeniu pokazuje wielkość opóźnienia w realizacji kupna lub konwersji, zależnego od czasu złożenia zlecenia.

Najprostszym chyba wyjściem wydaje się powiązanie możliwości wygenerowania sygnału przez strategię „wybicia z kanału cenowego” ze zmianami cen indeksu. Założenie byłoby wówczas takie, że jeśli w czasie sesji kurs indeksu wybija się powyżej maksimum cen z X poprzednich dni to można by się spodziewać podobnego zachowania na wycenach jednostek. Zaoszczędzimy wówczas wprawdzie tylko 1 dzień potrzebny na realizację zlecenia, ale w sumie możne to oznaczać w niektórych wypadkach dziesiątki procent dodatkowego zysku w długim okresie.

Sprawdziłem więc czy w przeszłości wybicie kursu WIG20 w czasie sesji powyżej maksimum jego cen z poprzednich 40 dni, lub zejście poniżej minimum z poprzednich 40 dni, może skutkować pojawieniem się podobnego sygnału z naszej strategii na cenach jednostek funduszu Pionier akcyjny, który w bazie danych bossa.pl występuje jako PIO3 i był przez mnie już analizowany. To dałoby potencjalnie najniższe opóźnienie.

Okazuje się, że tylko część sygnałów, które pojawiały się przy wybiciu na indeksie WIG20 znalazło później odzwierciedlenie w podobnych sygnałach naszej strategii na jednostkach PIO3. Przy czym na jednostkach ów sygnał był opóźniony o 1-7 dni. Do tego nie wszystkie sygnały, które pojawiły się na WIG20, wyprzedzały wygnał na PIO3. Podobnie nie wszystkie sygnały pojawiające się na PIO3 były sygnalizowane wcześniej na WIG20. W sumie z 26 sygnałów na PIO3 tylko 15 pokryło się z tymi na WIG20. Co w zasadzie oscyluje w pobliżu skuteczności rzutu monetą a więc ma ograniczoną użyteczność.

Spróbowałem więc od drugiej strony – co byłoby jeśli po pojawieniu się każdego sygnału w czasie sesji na WIG20 adekwatnie kupować lub umarzać jednostki funduszu? Zrobiłem więc test w których puściłem strategię „wybicia z kanału” dla X=40 dni i Y = 40 dni na danych WIG20, gdzie wybicia z X i Y dni były liczone dla kursów maksimum i minimum , a nie zamknięcia jak w poprzednich symulacjach. Jeśli taki sygnał padał to niezwłocznie składamy zlecenie na jednostki PIO3 z założeniem , że realizacja następuje po wycenie kolejnego dnia. Sygnałów na WIG20 było 32 i tyleż transakcji na jednostkach funduszu.

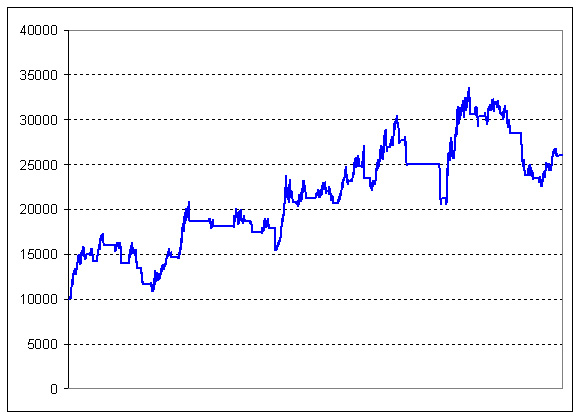

Niestety wyniki rozczarowują:

Zysk całkowity: 160,17%

Zysk średniorocznie: 5,7%

Maksymalne obsunięcie kapitału: 32,7%

Krzywa kapitału poniżej (zaczynałem od 10000 PLN):

Jeśli porównać je do oryginalnej strategii puszczonej na samych danych cen jednostek czyli dokładnie tak jak w tej symulacji poprzednio analizowanej to widać znaczną różnicę. Tam bowiem zysk całkowity wyniósł 589,23%, zysk średnioroczny 10,84%, maksymalne obsunięcie kapitału 29,99 % . Gra nie warta ponownie grzechu.

Wniosek – posługiwanie się cenami indeksu w celu redukcji opóźnienia nie przynosi żadnych korzyści, wręcz przeciwnie. Wygląda więc na to, że 2. dniowe opóźnienie trzeba zaakceptować jako jeden z warunków aktywnej inwestycji na funduszach i choć nie ujmuje to przewagi, to nieco ją zmniejsza.

———Kat———

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

hm, a WIG ?

Ciekawy cykl, czytam już ósmą część i czekam na więcej. Obecnie sam inwestuje w fundusze inwestycyjne, ale używam platformy mBanku. Tam niestety opóźnienie trwa nawet 5 dni 🙁 (kupno/sprzedaż) i powiem szczerze, że trochę to długo.