Na prośbę Czytelników wrzucam wyniki wybranych symulacji strategii „wybicia z kanału cenowego” zastosowanej dla ETFa i indeksów, celem porównania do wcześniej prezentowanych rezultatów, które można było osiągnąć w przypadku funduszy.

Warunki wstępne:

– użyłem strategii „wybicia z kanału” dla różnych parametrów maksimum i minimum (X i Y), które zaznaczam przy wynikach,

– aby rezultaty były porównywalne do funduszowych sygnał zajęcia pozycji był generowany gdy zamknięcie sesji wypadało powyżej najwyższego zamknięcia z poprzednich X dni, a opuszczenie pozycji jeśli zamknięcie następowało poniżej minimalnego zamknięcia z Y poprzednich dni,

– wielkość kapitału początkowego – 10 000 PLN, za każdym razem pozycja jest otwierana za całość dostępnego kapitału,

– tylko pozycje długie (kupno),

– nie stosowałem jak w przypadku funduszy 2. dniowego opóźnienia od momentu pokazania się sygnału gdyż nie istnieje tutaj taka potrzeba (porównujemy realne możliwości inwestycyjne),

– nie liczyłem, dla ułatwienia porównań, kosztów prowizji.

Dane historyczne dla ETFa opartego na WIG20 są dość skąpe więc wyniki symulacji pozbawione są istotności i reprezentatywności. Aby uzyskać jak najwięcej transakcji zastosowałem wybicia o parametrach X=20 dni, Y=10 dni.

Rezultaty dla ETFa:

Zysk całkowity: 13,8%

Zysk średniorocznie: 5,23%

Transakcji: 10

Trafność:60 %

Maksymalne obsunięcie kapitału: 31,19%

Dla złapania kontekstu benchmark czyli „kup i trzymaj” ETF:

Zysk całkowity: -3,06 %

Zysk średniorocznie: -1,27 %

Maksymalne obsunięcie kapitału: 30,64 %

———————————–

Ewentualnie można do gry na ETF użyć sygnałów strategii generowanych na indeksie WIG20. Zrobiłem 2 symulacje na naszym indeksie blue chipów.

Rezultat dla WIG20 przy ustawieniach X=40 dni Y=20 dni:

Zysk całkowity: 249,21%

Zysk średniorocznie: 6,85%

Transakcji:30

Trafność:57%

Maksymalne obsunięcie kapitału: 46%

Dla porównania rezultat dla WIG20 przy ustawieniach X=20 dni, Y=20 dni:

Zysk całkowity:330,77 %

Zysk średniorocznie: 8,04%

Transakcji:67

Trafność:48 %

Maksymalne obsunięcie kapitału: 38,60%

Benchmark dla obu powyższych jest ten sam czyli „kup i trzymaj” indeks WIG20:

Zysk całkowity: 133,69 %

Zysk średniorocznie: 4,6 %

Maksymalne obsunięcie kapitału: 66,11%

Nawet więc w takiej surowej, najprostszej wersji strategia generuje przewagę.

—————————-

Największym zakresem danych dysponujemy dla indeksu podstawowego czyli WIG, więc puściłem test również tutaj. Sygnały trudno przełożyć na konkretne transakcje, ale być może mogą one być pomocne dla zorientowania się co robi rynek w perspektywie minimów i maksimów. Rezultat dla ustawień X=40 dni, Y=40 dni:

Zysk całkowity:11.599,70 %

Zysk średniorocznie: 24,32%

Transakcji:29

Trafność:58,6 %

Maksymalne obsunięcie kapitału: 57,91%

Benchmark czyli pasywne „kup i trzymaj” dla WIG:

Zysk całkowity: 4683,12 %

Zysk średniorocznie: 19,34 %

Maksymalne obsunięcie kapitału: 71,56%

Niewielka różnica w średniorocznej zyskowności a jak drastycznie różny wynik końcowy…

——————————

To jeszcze sprawdźmy indeksy amerykańskie, na ile tkwi w nich nieefektywność eksploatowana przez omawianą strategię.

Wyniki dla S&P500 przy ustawieniach X=40 dni, Y-40 dni i danych od 1970 roku z bazy bossa.pl:

Zysk całkowity:389,57 %

Zysk średniorocznie: 3,75%

Transakcji:89

Trafność:45 %

Maksymalne obsunięcie kapitału: 37,5%

Benchmark czyli „kup i trzymaj” S&P500:

Zysk całkowity: 1527,06%

Zysk średniorocznie: 6,68 %

Maksymalne obsunięcie kapitału: 56,78%

Jeśli przyglądnąć się rozkładowi transakcji to łatwo dostrzec, że do lat 80 pewien zakres nieefektywności tkwił w tym indeksie, co mogło stanowić źródło zysków Turtles Team, który działał właśnie w połowie lat 80tych i na tej właśnie strategii. Potem rozpoczął się skrajny rozjazd i mimo, że strategia była w minimalnym stopniu zyskowna w swej najprostszej formie, to pasywne „kup i trzymaj” biło ją na głowę w zyskowności.

—————————–

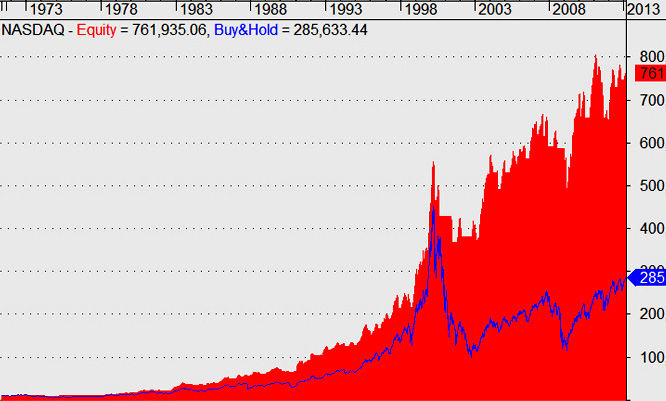

I jeszcze jako ciekawostka – puściłem symulację strategii dla parametrów X= 40, Y= 40 dni na danych NASDAQ od lat 70.tych do dziś.

Wynik:

Zysk całkowity:7519 %

Zysk średniorocznie: 10,93%

Transakcji:77

Trafność:53 %

Maksymalne obsunięcie kapitału: 36,16%

Benchmark czyli „kup i trzymaj” dla tego indeksu:

Zysk całkowity: 2743,56%

Zysk średniorocznie: 8,34 %

Maksymalne obsunięcie kapitału: 77,93%

Niespodziewanie indeks technologiczny NASDAQ, w przeciwieństwie do S&P500, bardzo wdzięcznie poddaje się naszej strategii i to przy różnych ustawieniach parametrów X i Y. Na rysunku poniżej załączam przebieg krzywej kapitału z powyższej symulacji: zmiany zysków strategii to czerwony obszar, pasywne „kup i trzymaj” to krzywa koloru niebieskiego:

W kolejnym wpisie spełnię kolejną prośbę i pokażę symulację strategii na akcjach. Wprawdzie odchodzimy od tematu tytułowego, ale chodzi też o to by wyrobić sobie pogląd na różnicę działania między różnymi instrumentami/aktywami a możliwościami oferowanymi przez fundusze.

CDN

–kat—–

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„W kolejnym wpisie spełnię kolejną prośbę i pokażę symulację strategii na akcjach”

rozumiem ze mowa o portfelu akcji. Jeśli tak to proszę o uwzględnienie:

1) ilości akcji ( w sensie max pozycji)

2) możliwość faktycznego wejścia w pozycję czyli na 1% wielkości dziennego wolumenu, w końcu większość spółek na GPW jest mało płynna.

3) kosztów zakupu i obsunięć (im mniej płynny walor tym większe).

Ostatnie dwa punkty można pominąć przy testowaniu walorów płynnych.

Ad.1 warto zrobić testy tylko zmieniając max. liczbę pozycji.

Wg. mnie tylko uwzględniając powyższe PODSTAWOWE założenia warto testować system na akcjach.

Pozdrawiam.

„Niespodziewanie indeks technologiczny NASDAQ”

To, że raz jeden rynek jest lepszy a raz gorszy (albo raz jedna strategia a raz druga) nie jest niczym zaskakującym. Niestety ludzie spędzają całe lata na szukanie świetego Graala, a on cały czas ucieka. To nie ma żadnego sensu. Trzeba wiedzieć skąd się biorą nasze zyski, jaką nieefektywność wykorzystujemy i czy ma ona szansę być obecna w przyszłości. Wtedy należy stosować jakikolwiek system, który ją wykorzystuje. Gonienie za Graalem nie ma sensu, ale wtedy nie było by o czym pisać.