Istnieje powiedzenie* sugerujące, że prognozowanie gospodarcze zostało wymyślone by sprawić wrażenie, że meteorolodzy trafnie prognozują pogodę. Oczywiście, jest to niezwykle niesprawiedliwe powiedzenie – w ostatnim ćwierćwieczu meteorologia poczyniła istotne postępy, co świetnie udokumentował Nate Silver, i na pewno nie zasługuje by porównywać ją z prognozowaniem gospodarczym.

W najbliższym czasie przyjrzę się bliżej jakości prognoz gospodarczych. Na pierwszy ogień wziąłem prognozy dotyczące rynku ropy naftowej. Dokładnie zapoznałem się ostatnio z wszystkimi raportami Międzynarodowej Agencji Energii (IEA) o rynku energii – World Energy Outlook (WEO), z lat 1994-2012.

IEA uznawana jest, całkiem słusznie, za jedną z najbardziej profesjonalnych instytucji badających rynek ropy naftowej. W kolejnych WEO publikowała prognozy podstawowych wskaźników (popytu i podaży dla świata i poszczególnych regionów) rynku ropy naftowej.

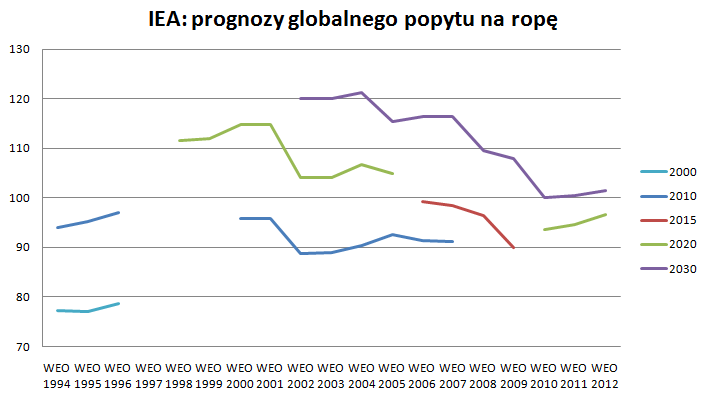

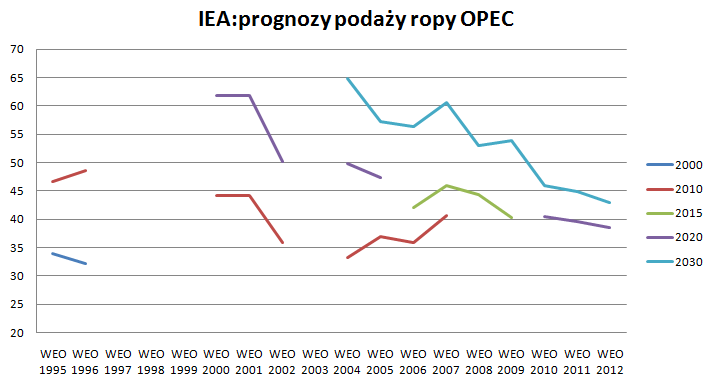

Stworzyłem więc wykresy, na których pokazałem jak zmieniały się prognozy IEA w kolejnych wydaniach WEO. Na blogu pokażę prognozy dla całego świata (IEA zawsze zakłada, że podaż będzie mniej więcej równoważna popytowi), prognozy popytu w OECD i prognozy podaży w OPEC.

Nie wszystkie WEO zawierały pełne prognozy (stąd puste miejsca na wykresie). IEA ma też irytującą skłonność do zmieniania horyzontów czasowych prognoz (stąd w latach 2006 – 2009 pojawia się „2015” zamiast „2020”). Prognozy dla świata dotyczą jak najszerszego rynku, czyli stopniowo przechodzą z rynku ropy naftowej na rynek pierwotnych paliw płynnych wraz z uwzględnianiem przez IEA roli biopaliw.

Zacznijmy od prognoz dla całego świata:

Poniższy wykres pokazuje prognozy popytu w państwach OECD:

Prognozy podaży z państw należących do OPEC pokazuje wykres poniżej:

Jak widać, prognozy diametralnie się zmieniły w ostatnich 10 latach. Prognozy popytu w państwach OECD w 2020 roku zredukowano z 56 mb/d (milionów baryłek ropy dziennie) w WEO 2003 do 39,4 mb/d w WEO 2012. Ten sam wskaźnik dla roku 2030 zredukowano z 60 mb/d do 35,2 mb/d.

Podobnie się rzecz ma z prognozami podaży ropy z OPEC. Zredukowano je z 61,8 mb/d (WEO 2000) do 38,5 mb/d (WEO 2012) dla roku 2020 i z 64,9 mb/d (WEO 2003) do 43 mb/d dla roku 2030.

Prognozy globalnego zużycia ropy naftowej w 2020 i 2030 roku także zredukowano o kilkanaście procent (z około 115 do 97 oraz ze 121 do 101).

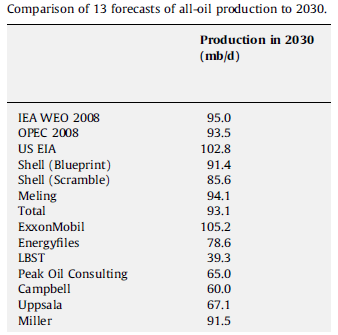

Proszę zwrócić uwagę, że analizujemy prognozy jednego ośrodka badawczego, z relatywnie krótkiego okresu czasu (około dekady). Zestawienie prognoz wielu ośrodków badawczych pokazuje bardzo duże różnice pomiędzy poszczególnymi prognozami dla produkcji ropy naftowej w 2030 roku. Poniższe zestawienie pochodzi z pracy “Oil futures: A comparison of global supply forecasts” opublikowanej w 2010 roku.

Wszelkie błędy w prognozie popytu i podaży istotnie zwiększają błędy w prognozie cen ropy naftowej (ropa naftowa odznacza się niską elastycznością cenową popytu). Nie może więc dziwić fakt, że jeszcze w 1997 roku IEA prognozowała ceny ropy naftowej na poziomie około 42 USD (USD z 2011 roku, oryginalna prognoza to 25 USD z 1990 roku) w 2015 i 2020 roku.

W żadnym wypadku powyższe zestawienie nie powinno być interpretowane jako krytyka analiz IEA. Jego celem jest raczej zwrócenie uwagi na fakt, że we własnym interesie powinniśmy sceptycznie podchodzić do długoterminowych prognoz gospodarczych, nawet jeśli są ogłaszane przez instytucje najlepiej ze wszystkich przygotowane do sporządzania takich prognoz.

* W oryginalnej wersji powiedzenia zamiast meteorologów występowała astrologia. Niektóry źródła za twórcę powiedzenia uznają Ezrę Solomona, inne przypisują je Johnowi Kennethowi Galbraithowi.

7 Komentarzy

Skomentuj trystero Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„Przyglądnę”? Błagam… przyjrzę.

Mi się podoba wniosek płynący z szeregu wpisów T. Otóż na pewno bardzo ciężko przewidzieć przyszłość(sarkazm, najprawdopodobniej się nie da a tym którym się udało i się tym szczycą = mieli szczęście, znaczy przypadek. Ktoś w końcu wyrzuca 10 razy orła pod rząd, to taki sam przypadek jak te słynne wygrane wiele tysięcy % na forexie w konkursach) łatwiej zarobić na opisie rzeczywistości i najlepiej tutaj być kontrowersyjnym i straszyć (prof. Rybiński) być megaoptymistą (Białek) lub być racjonalistą, czyli mędrcem jak T.

😉

@ spec

Otóż na pewno bardzo ciężko przewidzieć przyszłość(sarkazm, najprawdopodobniej się nie da a tym którym się udało i się tym szczycą = mieli szczęście, znaczy przypadek

Jeśli wyciągnąłeś taki wniosek z moich wpisów to znaczy, że albo źle je zrozumiałeś albo źle wyraziłem swoje poglądy.Sądzę jednak, że wystaczy przeczytać moją recenzję książki Silvera by upewnić się, że Twój wniosek nie ma podstaw.

Ktoś w końcu wyrzuca 10 razy orła pod rząd, to taki sam przypadek jak te słynne wygrane wiele tysięcy % na forexie w konkursach)

Obawiam się, że w tym przypadku zachodzi taki sam problem jak powyżej. Albo się źle wyraziłem albo mnie źle zrozumiałeś. Wystarczy jednak sprawdzić to co piszę o Dalio by przekonać się, że absolutnie dopuszczam myśl, że mogą istnieć ludzie, którzy dzięki swoim umiejętnościom regularnie pobijają rynek.

łatwiej zarobić na opisie rzeczywistości i najlepiej tutaj być kontrowersyjnym i straszyć (prof. Rybiński) być megaoptymistą (Białek) lub być racjonalistą, czyli mędrcem jak T.

Nigdy nie przyszło mi do głowy, że Pan Białek jest mega-optymistą. Zawsze traktowałem go jako przedstawiciela niezwykle cenionej przeze mnie grupy analityków, którzy zmieniają swoje nastawienie do rynku gdy zmieniają się dane.

Co do kwestii tego gdzie najłatwiej zarobić: nie mam zdania w tej kwestii, choć tutaj moje czyny mówią głośniej niż słowa.

Trystero: ‚czyny mówią głośniej niż słowa’ – interpretuje twe czyny (BOSSA/blog) iż prościej zarabiać NA inwestorach giełdowych* niż na byciu inwestorem giełdowym. Czyli przykład wykładowcy na uniwersytecie. Czy tak?

(*) jest tak w dużej ilości branż. Np. apple zarabia na developerach (app store) więcej niż na byciu developerem (mac osx). Przykłady można mnożyć.

@ Rado Sław

Czy moja aktywność na blogach, w mediach wskazuje, że blogowanie, komentowanie rynku jest moim głównym zajęciem? Moim zdaniem nie.

To jest bardzo kontrowersyjny temat i był już wielokrotnie podejmowany na Blogach Bossy. Myślę, że rzeczywiście prościej zarabia się na komentowaniu rynku, pisaniu o rynku niż na inwestowaniu na rynku, zwłaszcza inwestowaniu własnych pieniędzy na rynku. Z jednej strony wymaga to mniej wysiłku, a z drugiej strony ma dużo mniejszy element losowości.

Co oczywiście nie znaczy, że jest w komentowaniu rynków coś podejrzanego, dziwnego, etc. Tak jak nie ma nic podejrzanego w pisaniu o piłce nożnej czy szkoleniu piłkarzy a nie graniu w piłkę nożną.

Tylko ile można wyciągnąć z pisania, a ile z tradingu 😉

@ maksiu

To nie jest takie oczywiste, zwłaszcza na Zachodzie.

Kilka mln za książkę i kilkadziesiąt tysięcy za wykład jest w zasięgu najbardziej popularnych medialnych ekspertów.

Jasne, medialni eksperci nie trafiają na listy najbogatszych w przeciwieństwie do zarządzających ale ocenianie perspektyw zawodowych w kontekście grubego prawego ogona dochodów nie jest chyba najlepszym pomysłem.