To już minęły 4 lata gdy po raz pierwszy prezentowałem tutaj strategię uśredniania ceny (DCA), przyszła pora na kilka ciekawych usprawnień.

Pierwszy, zasadniczy wpis pojawił się tutaj, a chwilę potem suplement z dodatkowymi tipami. A w dalszej kolejności wrzucałem modyfikację owej strategii zwaną VCA. To o czym będzie dzisiaj zaczerpnąłem z wydanego kilka miesięcy temu studium akademickiego L.Dunhama i G.Friesena „Building a Better Mousetrap: Enhanced Dollar Cost Averaging”

(w wolnym tłumaczeniu: „Budowanie lepszej pułapki: Zaawansowane Uśrednianie Kosztu Dolara”) //bardziej poetyckie tłumaczenia mile widziane 😉 //

Powrót do tematu z nowymi odkryciami uważam za jak najbardziej zasadny. Nie tylko ze względu na „ratalne” inwestycje emerytalne, ale również ze względu na coraz powszechniejsze utyskiwania na to, że strategie „kup i trzymaj” przestały się sprawdzać (przynajmniej chwilowo), a także dlatego, że inwestowanie pasywne w dziesiątkach zestawień okazuje się dużo bardziej efektywne niż aktywny timing.

“Ulepszone DCA” (lub może profesjonalniej: zaawansowane DCA, skrót w dalszej części EDCA) polega na dość prostym założeniu:

Zamiast inwestować w równych wartościowo ratach/transzach w cyklicznych odstępach czasu (co miesiąc, kwartał, rok) zmieniamy wielkość transzy zależnie od tego jak zachowywał się rynek w okresie poprzedzającym kolejny zakup. Jeśli mieliśmy rok spadkowy to powiększamy transzę o Y procent, jeśli wzrostowy – transzę zmniejszamy o Y%. //podobną technikę opisywałem w przypadku systemów mechanicznych jako „miękki martyngał”//

Aby sprawdzić efektywność tak tuningowanej, starej strategii DCA, panowie w pierwszej fazie zbudowali swego rodzaju benchmark dla porównań wszystkich testowanych modyfikacji:

Po pierwsze – generowali syntetyczną serię danych, która miała naśladować przebiegi notowań światowych giełd akcyjnych. Kursy w tej utworzonej serii danych naśladują losowy przebieg (ang. random walk) z elementem dryfu (symbolizujący wieloletnie trendy wzrostowe). Średnioroczna stopa zwrotu w owej serii wyniosła 6% z odchyleniem standardowym 25%.

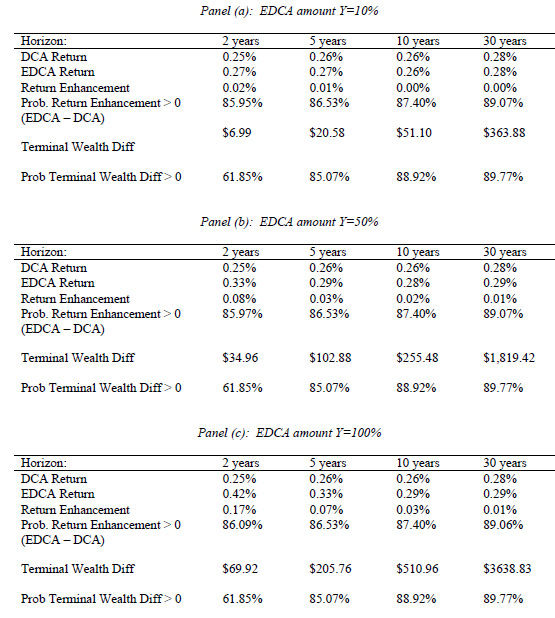

Po wtóre: dla każdej modyfikacji, którą opisują w swojej pracy, w/w seria została wygenerowana po 10 000 razy a wielkość transzy była zmniejszana lub zwiększana o Y = 10%, 50% lub 100%. Wielkość podstawowej transzy wynosiła w symulacji 100 $ (tyle na stałe inwestowano w DCA), tak więc np. po spadkowym miesiącu zakup mógł wynieść w 3 wariantach EDCA odpowiednio 110 $, 150 $ lub 200 $. Transze były inwestowane tam co miesiąc a wyniki tych testów sprawdzane po 1 roku, 2, 3, 4, 5, 10 i 30 latach. Rezultat końcowy podawano dla zbadania efektywności jako średnia różnica stóp zwrotu pomiędzy obiema strategiami po 10 000 testów.

To jedynie model wprawdzie, ale symulujący podobne do realnych giełdowe zmiany kursów, aby zrozumieć ciąg dalszy testów należałoby więc najpierw bliżej poznać tak uzyskane wyniki, zanalizować i mieć w pamięci jako punkt odniesienia.

Pozwolę sobie wysnuć najważniejsze wnioski, które wyczytałem z tabelki z wynikami (wrzucam ją poniżej z oryginału):

Rys.1 Porównanie miesięcznych stóp zwrotu DCA i EDCA. Źródło: ” Building a Better Mousetrap: Enhanced Dollar Cost Averaging”

Miesięczne średnie stopy zwrotu sięgały jak widać w obu strategiach od 0,25% do 0,42%.

Największa luka pomiędzy średnimi miesięcznymi stopami zwrotu powstała przy 2 letniej inwestycji i wyniosła 0,17% przy Y=100 % dla EDCA (czyli transza była 100% większa po spadkach lub zerowa po wzrostach).

Co jednak ciekawe ta luka zmniejsza się z biegiem lat niemal do zera. Jednak i tak zmienna strategia EDCA daje kopa i różnice w końcowej średniej stopie zwrotu dla 30 lat sięgają od 363,88 $ do 3638,83 $ na korzyść EDCA.

Prawdopodobieństwo tego że wartość kapitału w strategii EDCA będzie wyższa niż zwykłej DCA waha się od 86 do niemal 90 %.

Natomiast jeśli chodzi o zakresy czasowe to wartość kapitału w EDCA przewyższała tę z DCA przez trochę ponad 60% czasu dla okresów 2 letnich do niemal 90% czasu w okresach 30 letnich.

Oczywiście C.D.N.

-Kat——-

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ja zastosowałem strategię uśredniania na akcjach PBG (i nie tylko), kupowałem w kilku transzach, każda kolejna transza większa o około 10%, a zakup transzy po spadku akcji o około ~5% (zamiast zakupów np w odstępach miesięcznych). Jak to się skończyło wiadomo, szkoda gadać 🙁

No cóż kluczowa jest też odpowiednia dywersyfikacja, albo chociaż gra na indeks zamiast na pojedyńcze walory.

Cześć, sorry za off, czy posiada ktoś z weteranów amibrokera dane intra 5-minutowe dla fw20 starsze niz 2006 rok? Ponieważ nie wiem czemu nie mogę ze statiki pobrać danych starszych niż połowa 2006 roku(a baza danych nie jest zapełniona)

Z góry dzięki za pomoc

Pozdrawiam