Poszukam nieefektywności za pomocą dość znanej i prostej technicznej metody.

Źródłem inspiracji był tym razem magazyn „CURRENCY TRADER” z czerwca tego roku. Grupa redaktorów postanowiła udowodnić za pomocą układu zwanego „Outside days”, że zyski można osiągnąć z łamania klasycznych reguł i właściwości, przypisywanych technicznym układom.

„Outside day” to po prostu „Zewnętrzny dzień”, który na wykresie powstaje wówczas gdy kurs maksymalny dzisiejszej sesji powstaje powyżej maksimum z sesji poprzedniej, a minimum kursowe z dziś leży poniżej minimum z sesji poprzedzającej. Świeca zewnętrzna zawiera więc w sobie zakres sesji wcześniejszej, cechuje się sporą zmiennością i może zapowiadać ruch rynku w kierunku jej zamknięcia, szczególnie jeśli korpus (czyli obszar od otwarcia do zamknięcia jest spory). Poniższy rysunek zawiera taki układ, wewnątrz fioletowego prostokąta:

Kilkanaście statystyk wyciągniętych przez ekipę z „Currency Trader” z notowań danych dziennych na parze walutowej AUD/USD (za okres ostatniej dekady z małym okładem) pokazało, że bez względu na to jaki kierunek przyjmowała „świeca zewnętrzna” kurs pary średnio rósł w ciągu kolejnych 1 do 20 dni po powstaniu układu. Trzeba jednak dodać, że tym czasie ogólna tendencja AUD/USD była wzrostowa co miało spory wpływ na takie działanie układu. Najsilniejsze zwyżki zanotowano po spadkowej „świecy zewnętrznej” powstałej po dłuższych obsunięciach kursu.

Wyciągnąłem z bazy bossa.pl dane dzienne dla najpopularniejszej pary czyli EURUSD za okres ostatniej dekady, po to by zbadać jakie nieefektywności w niej tkwią. Przepuściłem dane przez kilka algorytmów aby poszukać czy ‘outside days” wskazują w nich jakiś możliwy schemat zachowań, mogących być tropem co do kierunku ruchu dla najbliższej przyszłości.

Okazało się, że w żadnym razie nie należało przez te 10 lat kupować rynku po wyrysowaniu ‘outside day’ wzrostowego i sprzedawać po powstaniu spadkowego! Teoretycznie takie ‘mocne’ dni o większym zakresie były w większości przypadków pułapką dla grającego zgodnie ze wskazaniami ich kierunku zamknięcia. Co więcej – to taktyka przeciwna przynieść mogła zyski netto i brutto! //poniżej symuluję jedynie wyniki brutto- bez uwzględnienia prowizji w formie spreadu//.

I tak oto jeśli zajęlibyśmy pozycję krótką na zamknięciu WZROSTOWEJ „świecy zewnętrznej” albo pozycję długą na zamknięciu SPADKOWEJ „świecy zewnętrznej” i przetrzymali pozycję do zamknięcia kolejnej sesji to całkowity zysk wyniósłby 3586 pips (zakładając 1 lot w każdej transakcji).

Z tego 1189,5 pips z pozycji długich i 2396,5 pips z krótkich.

Dla ciekawości policzyłem zysk jaki można by osiągnąć wchodząc na rynek jak wyżej i przetrzymać pozycję nie jedną sesję, ale do zamknięcia piątej sesji po ‘outside day”.

Zysk wzrósłby do 9151,8 pips, z tego z pozycji długich 2710,1 i z krótkich 6441,7.

To oznacza, że rynek traktował „dzień zewnętrzny” za zbyt dalekie wychylenie, które potem korygowano.

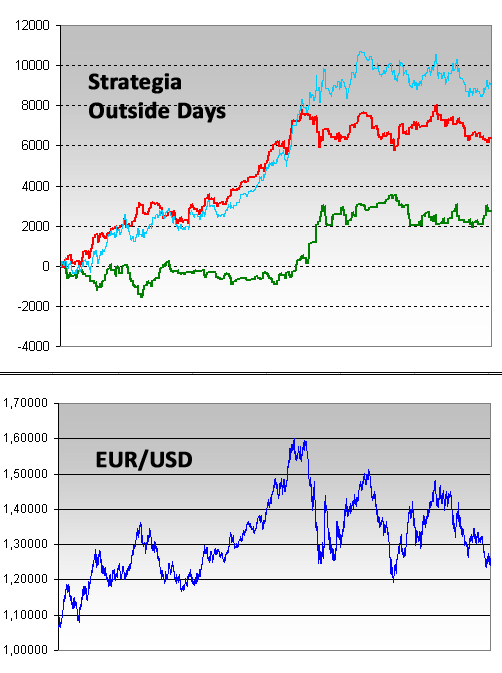

Zrobiłem wykres krzywych zysku ze strategii „outside day” + wyjście po 5 dniach:

Czerwona krzywa powyżej – to dzień po dniu zysk z krótkich pozycji

Zielona – zysk z długich pozycji

Jasnoniebieska – sumaryczna krzywa zysku z obu pozycji

Poniżej nich wykres cen zamknięcia pary EUR/USD.

Jak widać z dolnego wykresu w cenach tej pary walutowej nie widać specjalnej tendencji długookresowej – przez nieco ponad pół okresu kurs EUR rósł, potem spadał do ceny niewiele wyższej niż dekadę temu.

Zyski rosły elegancko przez niemal 70% czasu, ostatnio jednak zyskowność stanęła w miejscu. Pamiętajmy jednak, że nie ma tu żadnych filtrów ani stopów ochronnych czy optymalizacji a i tak strategia przyniosła zysk, istnieją więc w tych notowaniach pewne nieefektywności . Nawet jeśli nie zdecydujemy się na jakieś strategie oparte o tę obserwację to należałoby trzymać baczne oko na sesje kolejne po powstaniu ‘Outside day”…

Kat

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Kathay testowales to jako jeden sys, czy dwa oddzielne i kumulowales (jasnoniebieska) ? filtry czasowe powoduja takie pytania ;]

poprosze o sprawdzenie jak ta strategia wyglada na danych EUR/USD ze stooq za lata 2003-2012 😉

Intrygujące 🙂 Popatrzę jak wrócę z weekendu.

thx Darkh!

A może zrobimy tu jakiś kolejny konkurs systemów na outside day? mam nadzieję, że są chętni pomimo wakacji 🙂

Skąd ta różnica?

Dzięwięc tysięcy pipsów. Łał!

Trysto, widzisz i nie grzmisz?

[To w nawiązaniu do twojego wpisu o budowlance, gdzie słusznie zwracałeś uwagę na pewien charakterystyczny sposób myślenia – piekne wizje zysków, zero o kosztach…]

Duzo bardziej interesujace byloby sprawdzenie, czy po zewnetrznym dniu rynek idzie bardziej czy mniej w strone dotychczasowego trendu.