Nie było tygodnia w ostatnim czasie, w którym nie natrafiłbym na analizę rynkowych wskaźników z wykluczeniem Apple. Ex-Apple, czyli bez Apple, liczy się zmianę wyników finansowych sektora technologicznego, zmianę wyników finansowych spółek z indeksu S&P500 czy stopy zwrotu z indeksu S&P500 czy Nasdaq.

Apple stanowi około 1% globalnej kapitalizacji rynków akcyjnych. Rynkowa wartość Apple jest o 70% większa niż rynkowa wartość europejskiego sektora finansowego, większa od rynkowej wartości amerykańskiego sektora sprzedaży detalicznej, telekomunikacji i użyteczności publicznej.

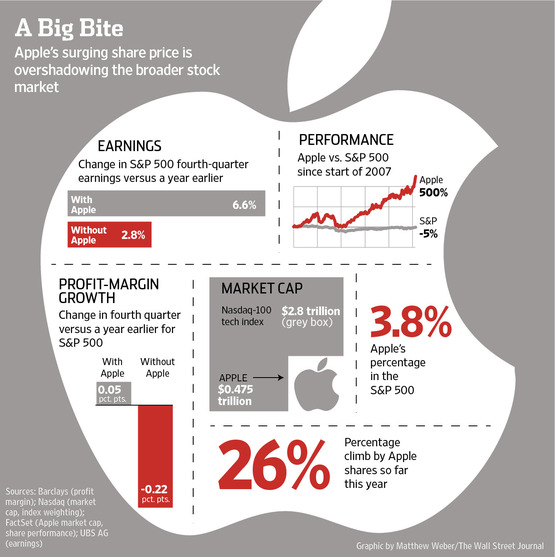

Apple odpowiada za 11,4% stopy zwrotu indeksu S&P500 w IQ 2012 i 36,6% stopy zwrotu sektora Informacje i Technologia.

Zgodnie z prognozami wyniki spółek z S&P500 wzrosną w IQ 2012 o 6,8% z Apple i zaledwie o 2,8% z wykluczeniem Apple. W IVQ 2011 zyski spółek z S&P wzrosły o łacznie o 6,6%, po wykluczeniu Apple zaledwie o 2,8%.

Dynamika rynkowej wartości Apple i wyników finansowych oraz rozmiary spółki sprawiają, że analitycy i komentatorzy wykluczają Apple z analiz rynkowych. Muszę przyznać, że mam ambiwalentne odczucia wobec tej praktyki.

Warto zauważyć, że wykluczanie całych sektorów z analizy rynkowej nie jest nowością. W 2008 roku analitycy, przede wszystkim analitycy o niedźwiedzim nastawieniu, wykluczali z analizy amerykańskiego rynku akcyjnego spółki naftowe, które w tych okresie notowały historycznie wysokie zyski, będące wynikiem wysokich cen ropy naftowej. Barry Ritholtz z Big Picture tak wyjaśnił takie zachowanie: Jeśli używasz dynamiki zysków spółek z S&P500 do pokazania siły gospodarki to ma znaczenie które spółki i które procesy gospodarcze są źródłem zmian zysków. Jeśli trzy spółki (Exxon Mobil Corp., Chevron Corp. i ConocoPhillips – T.) odpowiedzialne są za cały wzrost zysków spółek z S&P500 (w pierwszym kwartale 2008 – T.) to jest to istotna informacja.

Co ciekawe, w tym samym okresie, inni analitycy i komentatorzy (raczej pozytywnie nastawieni do perspektyw rynku akcyjnego i gospodarki) pokazywali dynamikę zysków spółek z S&P500 z wykluczeniem spółek z sektora finansowego by wzmocnić siłę pro-wzrostowych argumentów. W tym okresie, wyniki (straty) spółek z sektora finansowego wynikające z gigantycznych odpisów obciążały dynamikę wyników spółek z S&P500.

Moim zdaniem, największy problem z analizami rynku wykluczającymi niektóre spółki i sektory polega właśnie na tym, że są klasycznym przykładem błędu konfirmacji, w którym odfiltrowuje się informacje niepasujące do zajmowanej przez analityka czy komentatora opinii. Jak wspomniałem wcześniej, ten problem dotyczy zarówno niedźwiedzi (zwłaszcza permanentnych) jak i byków (zwłaszcza permanentnych). Z tych powodów zasugerowałem w tytule niniejszego tekstu, że takie wykluczanie niewygodnych spółek i sektorów może być desperacką próbą uniknięcia dysonansu poznawczego.

Z drugiej strony, nie sposób odmówić racji Ritholtzowi – to które spółki i które procesy czy zjawiska ekonomiczne generują dynamikę wyników czy stopy zwrotu ma istotne znaczenie. Jakiś czas temu dynamika zysków spółek z WIG20 była mocno zaburzona przeszacowywaniem zapasów ropy przez spółki naftowe – zjawiskiem, które nie ma bezpośredniego przełożenia na koniunkturę gospodarczą. Problem z Apple jest dużo bardziej skomplikowany.

Po pierwsze, Apple dzięki swojej skutecznej strategii biznesowej ‘zjada’ zyski pozostałych spółek z sektora technologicznego. Zarówno bezpośrednio: zabiera rynek i kurczy marze producentów telefonów (Motorola, RIM) czy sprzętu elektronicznego (odtwarzacze MP3 i tablety – choćby HP czy Dell) jak i pośrednio: na przykład zmusza Google czy Microsoft do istotnych i nie zawsze udanych inwestycji na rynkach, na których Apple zdobywa ważne pozycje. Specyficzny model sprzedaży detalicznej Apple oraz iTunes Store ‘zjada’ część rynku sprzedaży detalicznej. Te procesy mają oczywiście przełożenie w cenach akcji spółek dotkniętych konkurencją Apple.

Dlatego, o ile analizowanie zachowania rynków ex-Apple może być interesującym eksperymentem myślowym, to pozostawałbym bardzo ostrożnym z wyciąganiu daleko idących wniosków o koniunkturze na rynku na podstawie takiej analizy.

Tym bardziej, że zjawisko Apple w dużym stopniu unaocznia ewolucję współczesnego kapitalizmu w stronę systemu, w którym wygrany bierze wszystko (Microsoft w systemach operacyjnych, Facebook w mediach społecznościowych, Google w wyszukiwarkach, i tak dalej). W całym XX wieku można znaleźć kilka korporacji, które odegrały kluczową rolę w postępie gospodarczym i ewolucji rynku akcyjnego. Powstaje pytanie: czy analiza historycznych zachowań rynku bez Standard Oil, Ford, General Motors, General Electric, AT&T czy Microsoft (w pewnych okresach czasu) nie przypomina trochę analizowania postawy hiszpańskich zespołów piłkarskich w europejskich pucharach z wykluczeniem Realu Madryt i FC Barcelony?

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Najlepszy tekst na tym forum , trafny , z polotem ! 🙂

Ja tylko chciałbym zauważyć, że skrót od Research in Motion to RIM, a nie RIMM :).

@ Pompon

Dzięki, RIMM to ticker.

Nie mogę zgodzić się z tym fragmentem:

„Tym bardziej, że zjawisko Apple w dużym stopniu unaocznia ewolucję współczesnego kapitalizmu w stronę systemu, w którym wygrany bierze wszystko (Microsoft w systemach operacyjnych, Facebook w mediach społecznościowych, Google w wyszukiwarkach, i tak dalej)”

Ten rynek jest jednak trochę bardziej skomplikowany, czego przykładem niech będzie choćby to, że bardzo popularną mimo swej (pozornej?) absurdalności jest opozycja iPhone vs Android, czyli marka telefonu vs system operacyjny. Sytuacja jest tu tak dynamiczna, że naprawdę trzeba sporo brawury, żeby próbować cokolwiek przewidzieć.

@ grzesiek2k

Nie do końca wiem z czym się nie zgadzasz. Nie chciałem napisać, że w każdym sektorze mamy sytuację, w której wygrany bierze wszystko. Wydaje się jednak, że jest co raz więcej takich sektorów, zwłaszcza w nowoczesnych technologiach. Czy rynek smartphonów to rynek, na którym wygrany bierze wszystko? Z całą pewnością nie pod względem udziału w rynku. Apple nie ma tu hegemonicznej pozycji. Marże Apple są jednak wyjątkowo wysokie w tym segmencie i mogą potwierdzać moją hipotezę.

Z całą pewnością masz też rację w tym, że reguła wygrany bierze wszystko oznacza, że wygrany bierze wszystko na zawsze. Myspace jest tego najlepszym przykładem.

Bardzo lubię teksty z pogranicza psychologii. Dysonans poznawczy niesie bardzo duży ładunek energetyczny, czyli „paliwo” do zmian myślenia lub/i zachowania. Warto nauczyć się go używać, zamiast za wszelką cenę unikać. Warto go docenić.