Indeksy polskiej giełdy spadają już niemal pół roku od szczytu w kwietniu. W moim ulubionym cyklu statystycznych zależności chciałbym pokazać jak wyglądało w przeszłości kupowanie głębokich dołków spadkowych bessy.

Inspiracji dostarczyły mi blogi serwisu http://ibankcoin.com/ . W jednym z wpisów autor policzył efekt kupna 200 dniowego dołka na rynku największych spółek amerykańskich objętych indeksem S&P 500. Dość proste, mechaniczne i obiektywne kryterium.

Zasady gdy są następujące:

- transakcje są dokonywane na jednostkach ETF-ów o nazwie SPY, naśladujących indeks S&P 500, co umożliwia inwestycję w cały rynek za pomocą jednego instrumentu (indeksacja rynku)

- kupujemy wspomniane jednostki na tym zamknięciu sesji, które ustanawia minimum notowań z 200 zamknięć poprzednich dni

- sprzedajemy po upływie X sesji od dnia kupna, przy czym X ma wartości od 1 do 100 dni

- w obliczeniach nie uwzględniono prowizji i poślizgów

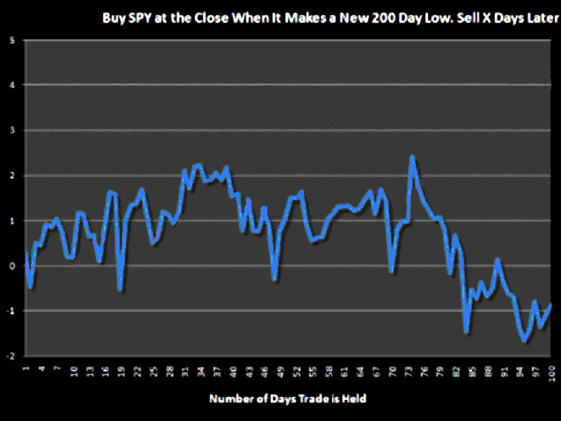

Poniższy wykres, zaczerpnięty z owego bloga, pokazuje dzień po dniu rozkład zysków i strat z 74 transakcji, które autorowi udało się wydobyć z historycznych notowań:

Rys 1. Zmiany krzywej kapitału dla kupna 200 dniowego minimum na SPY. Źródło: ibankcoin.com

Jak czytać wykres:

Na osi pionowej mamy procentową, średnią zmianę jednostki SPY, liczoną do ceny zakupu minimum kursowego z 200 dni

Na osi poziomej mam kolejne dni, mijające od momentu zakupu.

Niebieska krzywa pokazuje jak średnio zmienia się kapitał w kolejnych 100 sesjach od kupna.

I tak dla przykładu widać, że gdyby kupić jednostki na 200 dniowym minimum (we wszystkich 74 wypadkach jego wystąpienia) i sprzedać je 7 dni później to uzyskalibyśmy średnio ok. 1% zysku z każdej transakcji.

Co obrazuje niebieska krzywa? Otóż kupno takiego dołka z 200 sesji to nadal ryzykowna inwestycja licząc średnie zmiany cen. Rynek bowiem wielokrotnie testował owo minimum w kolejnych dniach a im dłuższy okres od zakupu tym obraz się pogarszał i inwestycja pokazywała straty, choć średnio licząc nie były one drastyczne. Nie ma wyraźnej tendencji, jest spora zmienność. Można liczyć najwyżej na szybkie, kilkudniowe zyski, realizując je po ok. 17 lub 35 sesjach. Jako inwestycja średnioterminowa może okazać się przedwczesnym niewypałem. Proszę jednak pamiętać, że jest to wyliczona średnia z 74 spadków a więc w indywidulanych przypadkach obraz może odbiegać od owej średniej.

Takie same wyliczenia można dokonać choćby ręcznie dla minimum spadków z dowolnej ilości dni.

Dane z GPW nie zawierają jeszcze na tyle długiej historii by mówić o statystycznej istotności, ale można założyć, że WIG naśladuje w dużym stopniu zmiany S&P 500 więc wzory zachowań są podobne.

CDN

—Kat—

7 Komentarzy

Skomentuj Darkh Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„Dane z GPW nie zawierają jeszcze na tyle długiej historii by mówić o statystycznej istotności, ale można założyć, że WIG naśladuje w dużym stopniu zmiany S&P 500 więc wzory zachowań są podobne.”

Nawet nie trzeba zakladac

http://i.imgur.com/qiT5l.png

nie mam pojecia skad Woodshedder bierze dane (jego kody to jego sprawa) ilość obswerwacji na w20 – 87 😉

(dane yahoo, bossa, po 50 okresach co 10 stad to zalamanie)

„Dość proste, mechaniczne i obiektywne kryterium”.

„Apacze” wszystkich krajów łączcie się!

Widzę CDN, więc poproszę jeszcze bardziej proste kryterium.

Byle było mechaniczne, ale broń Boże nie subiektywne.

To nie takie proste. Dlaczego akurat 200, a nie 118 albo 321? Należałoby znaleźć taką średnią, która daje zarobić na kupowaniu dołka, a potem wyrzucić ją do kosza jako przeoptymalizowaną 🙂

@Darkh

„nie mam pojecia skad Woodshedder bierze dane (jego kody to jego sprawa) ilość obswerwacji na w20 – 87 ;)”

On nie wchodzi na pozycję sesja po sesji, tzn. jeżeli mamy 5 sesji poprawiających minimum 200 dni to wejście jest tylko jedno – na pierwszej sesji.

Można do warunku minimum z 200 sesji dodać warunek, że minimum z np. z 20 sesji jest powyżej minimum z 200 sesji – wtedy liczba wejść będzie bardziej odpowiadająca tej którą bada autor Rys. 1.

No to wreszcie zachować równowagę psychiczną, bo mamy drugą nogę.

Poprzednio mieliśmy możliwość dowiedzenia się, że „Kupić drogo nie znaczy źle” a teraz, że „Kupić tanio nie znaczy dobrze”.

Myślę, że większość nie kojarzy o co mi chodzi, z tym „kupić drogo nie znaczy źle”, bo to nie było uwypuklone, ale less jest czujny jak norka i wyłapuje takie perełki.

Przypomnę więc, artykuł ludzi z firmy Blackstar (Wilcox,Crittenden) pod tytułem „Does trend following works on stocks”, który zresztą był kiedyś szeroko omawiany przez szanownego autora.

Przypomnę, że obrana przez nich strategia polegała na kupnie po historycznie najwyższych notowaniach, (all time highest close) i uzbrojenie jej w stopy trailing z 10 ATR.

No a co im wyszło z tych badań? Ano to, że była to jest całkiem opłacalna strategia.

No to teraz czas na trzecią nóżkę, która jeszcze bardziej nas ustabilizuje. Jakieś opracowanie mówiące, że nic nie robienie (powstrzymanie się od rynku) może być i dobre i złe.

W razie czego służę osobistymi doświadczeniami. 🙂

@funkcjonariuszu

wg mnie liczyl dla kazdej swieczki poprawiajacej minimum (po cenach Close) – ilosc obs 74, takie wlasnie warunki dla notowan SPY (yahoo) daly mi najbardziej zlizona ilosc tj 70 i takie tez warunki przyjalem dla w20, to dosc proste badanie, wiec nie sadze zebym sie pomylil.. pozostaje zawsze problem jakosci danych, roznic w sofcie, ewentualnych bledow, tylko czy moj obrazek az tak rozni sie od tego na blogu ?

mozna dodac warunek o jakim piszesz, mozna wymyslic inne.. chcialem tylko wyjsc naprzeciw zalozen Kathaya 😉

@Darkh

Wydawało mi się, że ilość obserwacji na obu rynkach powinna być mniej więcej proporcjonalna do długości funkcjonowania poszczególnych indeksów – czyli dla WIG20 powinno to być znacznie mniej (mi, tak na szybko wyszło kilkanaście (16?) przypadków, kod już skasowałem więc podaję z pamięci).

Zakłądając, że autor miał dane S&P od 1950 roku czyli ok. 60lat i 74 obserwacje to miał 1,23 sygnały średnio na rok. Dla WIG 20 w okresie od 1994 roku (17 lat) da to ok. 17 x 1.23 => 21 transakcji.

Być może nie o to autorowi chodziło, ale wyniki są dosyć słabe więc raczej nie ma sensu drążyć tematu 🙂

Pozdrawiam 🙂