Kilka kolejnych ciekawostek w temacie zmieniającej się dynamiki rynków, a co za tym idzie – strategii technicznych i statystycznych.

W poprzednim wpisie pokazywałem testy polskiego indeksu WIG20 pod względem kupna 10-cio dniowego szczytu lub dołka cenowego z zamknięciem takiej pozycji kilka dni później (5 do 25 sesji). Niestety pokazały one, że rynkowa motoryka zmieniła się na gorsze co widać było obserwując długookresowe tendencje na skumulowanych wynikach takich inwestycji.

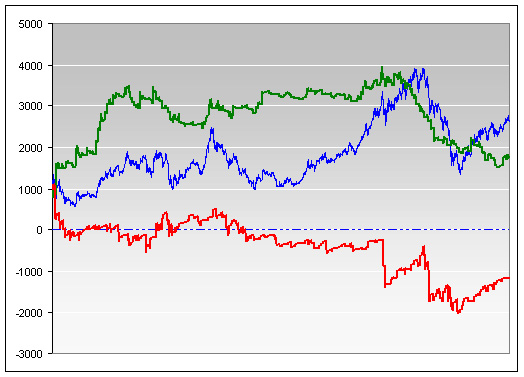

Dla porównania pokażę niżej test weryfikujący identyczną zasadę dokonywania transakcji na amerykańskim indeksie S&P500. Test innego rodzaju we wcześniejszych wpisach (dużo bardziej wymagający statystycznej przewagi) wskazywał, że tamtejsi inwestorzy przedkładają kupno dołków nad szczytami. Oto jak wygląda strategia kupna 10 dniowego dołka i górki wraz z wyrzuceniem pozycji 5 dni później:

Uznałem, że 5 sesji (de facto 1 tydzień kalendarzowy) to optymalny okres kiedy rynek zachowuje resztki „pamięci” i impetu. Zasady transakcji jak poprzednio: brak prowizji oraz liczymy wszystkie zdarzenia a nie tylko te pozycje, które otwieramy dopiero po zamknięciu poprzednich.

Wykres pokazuje oczywiście skumulowaną stopę zwrotu, niebieska krzywa to zmiany samego indeksu, zielona – kupno maksimów, czerwona-kupno minimów.

Jak widać kupno dołków to strategia zyskowna w długim okresie (wykres obejmuje dane od 1928 roku), szczególnie podczas hoss. Podczas bessy należałoby jednak wydłużyć okresy oczekiwania na dołek albo zmienić taktykę otwierania pozycji (np. na raty). Natomiast przez całą dekadę kupno szczytów okazywało się posunięciem masakrującym rachunek. Dopiero obecna hossa przywróciła zaufanie do tego rodzaju metody, głównie dlatego, że fundusze mocno spóźniły się z kupnem na początku zmiany trendu. Jeśli więc ktoś potrzebuje dywersyfikacji swojego portfela proponuję jednak, w przeciwieństwie do obiegowych stereotypów, rozważenie strategii łapania „spadających noży” na rynku amerykańskich akcji.

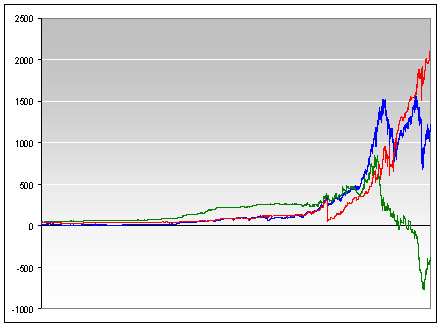

Z ciekawości próbowałem również zmieniać parametry owej strategii dla naszego rynku, to jest zmieniałem okresy wystąpienia szczytu/dołka (od 3 do 25 sesji) wraz ze zmienianiem terminu zamykania pozycji (od 3 do 25 sesji). Wszystkie one pokazywały jednak tę samą tendencję: bardzo niekorzystne wyniki kupowania krótkoterminowych szczytów od kilku ostatnich lat i równie marne rezultaty polowania na dołki (choć to akurat nieźle wychodziło w obecnej hossie). Dla ilustracji jeszcze jeden wykres: kupno 5 –cio sesyjnego dołka/górki i sprzedaż 3 sesje później (kolory oznaczone jak poprzednio):

Rynek wyraźnie zmienił dynamikę…

CDN

—*Kat*—

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Panie, te testy są mocno obciążone. Bias jak pierun. To nie dynamika się zmieniła, lecz założenia są subiektywne, tak jak analiza fundamentalna. Trzeba powrócić do korzeni i wszystko okazuje się banalnie proste. Cykle, sezonowość, rotacja i krótka pamięć…

Dlaczego kupno szczytów jest stratne? Bo kto ostatni ten gasi światło. W sytuacji, gdy przy bessie mamy pelno leszczy na rynku to jeszcze mozna liczyc na impet, ale w czasie bessy, to tylko same cwaniaki na rynku, wiec ciezko takich przechytrzyc.

„Jeśli więc ktoś potrzebuje dywersyfikacji swojego portfela proponuję jednak, w przeciwieństwie do obiegowych stereotypów, rozważenie strategii łapania „spadających noży” na rynku amerykańskich akcji.”

Z tym, że robicie to na własne ryzyko, za ewentualne straty autor nie ponosi żadnej odpowiedzialności.

Ale przecież dobrze wiemy, że nikt nie sprzedaje swojej recepty na dobry biznes.

Blogi mają za zadanie zatrzymać klienta rozrywką po sesji, pokazać ofertę, zainteresować młodych, a dla ocierających się o „samotność tradera” stanowić miejsce wirtualnego spotkania itp. Wszyscy to wiemy, nie łudźmy się, że będzie inaczej.

Urealniając nasze oczekiwania zwiększamy szanse na sukces. To jest moje zdanie.

„Ale przecież dobrze wiemy, że nikt nie sprzedaje swojej recepty na dobry biznes.”

Nie chodzi o receptę, ale o „dobre rady”.

Równie dobrze mogę powiedzieć, że jeśli się komuś spieszy, niech nie zwraca uwagi na światła na skrzyżowaniach.

Bo mnie się udało kilka razy tak przejechac i żyję:)

Zna ktoś może stronę, na której podawany jest skład indeksu SP500 wraz z wagami poszczególnych spółek w tym indeksie?

A propos górek i dołków – fajne spostrzeżenie przyszło mi do głowy. Parafrazując Piotra Bałtroczyka* – wszyscy wiedzą, że kiedyś dany ruch rynku się skończy, ale jednak zawsze to jest zaskoczenie. 😉

*P.B. mówił o flaszce 😉

Pingback: MATTHEW

Pingback: KARL