Obiecałem przybliżyć przykład podany przez Curtisa Faitha w jego nowej książce „Trading from your gut”, zrobię to w tym wpisie.

Dla wielu nie będzie on być może zaskoczeniem. Ja również wielokrotnie prezentowałem tutaj na blogu podobne w działaniu układy. Tym razem nie chodzi jednak o samą technikę ale o to wszystko co w tle za nią stoi. A sprowadza się to do 2 następujących zasad:

1/ Prawa półkula rozumie jedynie obrazy. Potrafi je przetwarzać i wpasować w większy kontekst, potrafi również działać bardziej elastycznie (rozpoznawać drobne odchylenia od normy) i szybko reagować w sytuacji awaryjnej. Za pomocą treningu i wielokrotnego widzenia odpowiednich przykładów, koduje się w niej odpowiedni wzorzec. Jego to właśnie trzeba więc dostarczyć.

2/ Lewa półkula ma zadanie stworzyć ów wzorzec. Uzasadnić go logicznie, dostarczyć argumentów, potwierdzić sens, który leży u podstaw jego działania, dokonać obliczeń, przetestować.

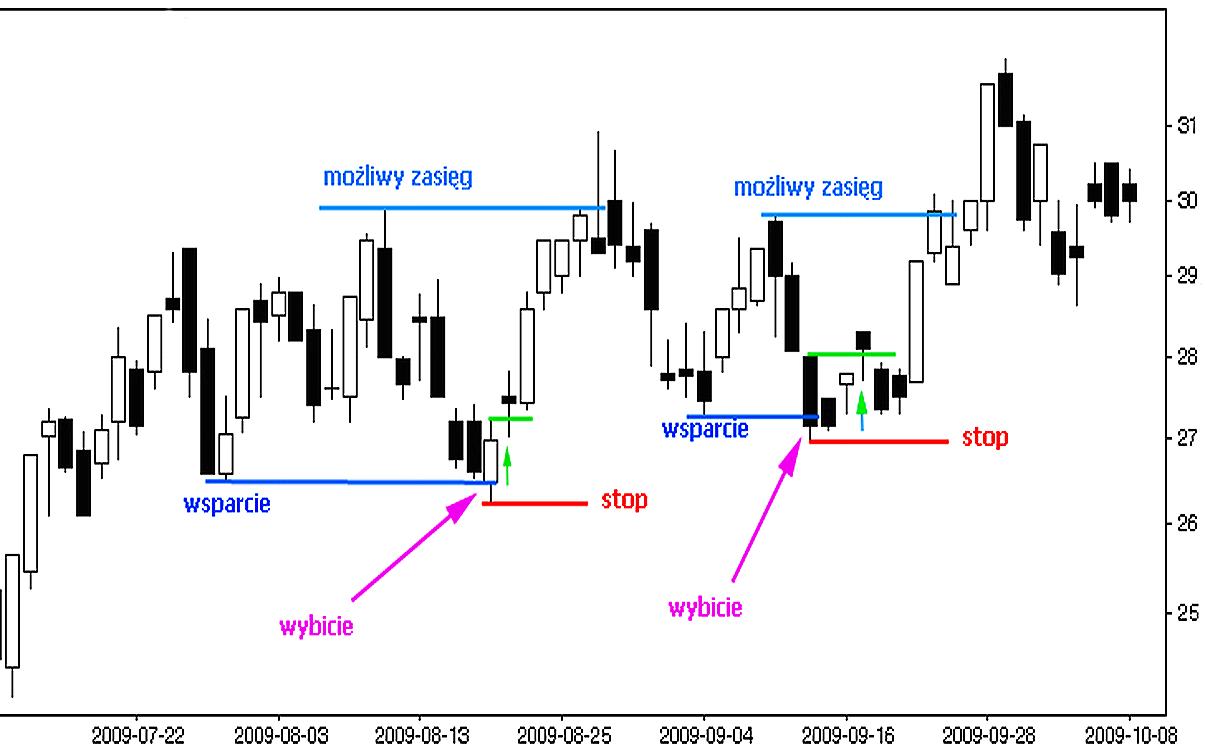

Posługując się wskazówkami Curtisa rozpisałem jego pomysł samodzielnie i w identyczny sposób. Poniższy obrazek jest tym właśnie odwzorowaniem (na wykresie akcji PKN), które prawa półkula powinna się wyuczyć. Nie gwarantuję jednak, że to prosta droga do zarabiania. To tylko pewien schemat edukacji, myślenia rynkowego i działania.

Curtis nazywa to układem Odbicia (ang. Rebound). Kolejne fazy:

1. W każdym trendzie dochodzi w pewnym momencie do cofnięcia kursów. Tu mieliśmy tendencję wzrostową w zeszłym roku i pod koniec lipca doszło do korekty i ponownego wzrostu. Dołek tej korekty ustanowił poziom wsparcia ważny nie tylko dla techników, on jest więc bazą dla dalszych działań (pierwsza niebieska linia od lewej z opisem „wsparcie”).

2. Kolejne cofnięcie kursów doprowadza do testu wsparcia z punktu 1 (fioletowa strzałka „wybicie”) i realizacji stopów, których w tym miejscu można spodziewać się w większej ilości. Świeca, która reprezentuje sesję testującą owo wsparcie jest podstawą całego układu (bez względu na jej kolor) a jej jeden koniec przed wybiciem (w tym wypadku maksimum) poziomem wyczekiwania na otwarcie pozycji (zielona linia).

3. Wsparcie zadziałało powodując rzeczywiście odbicie, czekamy aż kurs przebije zakładany poziom wejścia na pozycję jak wyżej. Rynek pokazał siłę i można zakładać, że ci którzy pozbyli się przed chwilą pozycji będą chcieli powrócić do gry podbijając ceny. Działa tu psychologia ukryta za starymi, klasycznymi wsparciami – działają jak samospełniająca się przepowiednia, nawet jeśli myślimy o nich sceptycznie.

4. Stop loss (czerwona linia) to przeciwny koniec sesji testującej wsparcie.

5. Teoretycznie możliwy zasięg takiego ruchu to opór w miejscach gdzie poprzednio zawrócił kurs i tu Curtis sugeruje pozbycia się części pozycji a z resztą poczekać na test oporu i ewentualny ruch poza niego.

Tuż obok na prawo sytuacja się powtarza ale mamy inny wariant ruchu cen po teście wsparcia – kilka świec „wewnętrznych” i dopiero potem wybicie w górę, otwierające naszą pozycję.

W zasadzie nic nadzwyczajnego, oprócz tego, że test wsparcia jest wykorzystany w sposób bardzo logiczny i systematyczny. Klasyczna literatura dość nieprecyzyjnie określa działania przy poziomach wsparcia i oporu, w tej wersji powyżej każdy ruch znajduje logiczne uzasadnienie, nie ma komplikowania rzeczy prostych i konieczności dodatkowych, subiektywnych interpretacji. Intuicji pozostawiamy więc automatyczne znajdowanie takich układów oraz zabawę ze znajdowaniem dodatkowych miejsc kasowania zysków. Obie półkule znalazły tu zatrudnienie.

__* Kathay *__

4 Komentarzy

Skomentuj ttomek Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wszystko super, bardzo mi się podoba, rozumiem tak samo.

Ale od razu pojawia się pytanie: Skoro jest to takie mądre, super i w ogóle fantastyczne, dlaczego Curtis nie odrodził się jako trader?

Może trzeba pójść dalej i wymyślić coś nowego? Jak to w życiu:

„Umiesz liczyć, licz na siebie” :))))))))

Zauważ jedną istotną rzecz – to nie jest metoda 100% mechaniczna. Do pełni szczęścia potrzeba jeszcze czegoś – intuicji, wyobraźni, prawej półkuli generalnie. To jest niestety najsłabsza część tego biznesu i dlatego między innymi 90% inwestorów zwykle się z nim żegna…

jak zwał tak zwał, a ja tu widzę tylko zwykłe PA

W kontekście instynktu bazującego na doświadczeniu – wczoraj koło południa patrząc na rynek na FW20 pomyślałem sobie – jak długo jeszcze będzie „mielonka” zanim nie zrobimy jakiegoś wahnięcia na niższe poziomy i wręcz „in my guts” czułem, jak sztuczne było siedzenie na wczorajszym poziomie. No i mamy zjazd na sankach.