Na koniec mini serialu o instynktach stadnych i zjawisku ?większość-się-myli” (głównie przy ekstremach) krótka ciekawostka o tym jak wygląda to na wysoko profesjonalnym poziomie.

Dość rzadki obrazek ponieważ dotyczy analityków, wyceniających firmy giełdowe i wydających rekomendacje ze strony brokerów – w niektórych ocenianych przez nich branżach ich populacja jest na tyle wysoka, że zaczęto mówić o działaniach stadnych. W zasadzie każdy z nich może wydać dwojakiego rodzaju rekomendację:

– taką, która wpisuje się w obraz kreowany przez resztę kolegów czyli podobne perspektywy, zbliżona wycena

– lub też diametralnie różną, poddającą w wątpliwość szacunki większości

Tym razem nie chodzi jednak o rację (podczas hossy zwykle większość ją ma, podczas bessy i przy ekstremach bywa raczej odwrotnie) ani o to czy w dobrym tonie jest płynąć na fali wytworzonej przez większość – kolejna podobna opinia nie zmienia nic, za to radykalnie różna może wstrząsnąć rynkiem (vide PGNiG niedawno i możliwa wycena zero Pln). Okazuje się, że i analitycy posiadają w sobie ludzkie odruchy (hmmm…) i czasem pójście na kompromis (czytaj- ustawienie się z głównym prądem branży) aktywuje w mózgu te obszary, które są nagradzane dopaminą (hormonem szczęścia) za dopasowanie się do reszty towarzystwa.

W opisywanym wypadku kryterium będzie ilość rekomendujących w poszczególnych branżach.

Niedawno Dylan Grice, londyński analityk Societe Generale (SocGen), przedstawił wyliczenia statystyczne, stojące za tzw. Zagregowanym Bankowym Indeksem Działań Stadnych Analityków (BAAH index – Banks’ Aggregate Analyst Herding index). Jeśli wierzyć tym wynikom to należałoby unikać w inwestycjach tych branż gdzie skupisko rekomendujących jest relatywnie największe. Teoretycznie sektor o większej kapitalizacji powinien przyciągać wyższą liczbę analizujących profesjonalistów lecz okazuje się, że owe rozkłady są nieproporcjonalne i generują ciekawe zjawisko, istotne statystycznie dla efektywności inwestycji. Drabinka SocGen została stworzona w oparciu o liczbę analityków przypadających na 1 miliard USD kapitalizacji danej branży i czołówka wygląda następująco:

Budownictwo – 3,5 analityka na 1 miliard kapitalizacji

Odzieżówka – 3,2 analityka

Podczas gdy najmniejszym zainteresowaniem cieszą się:

Energia – 0,7 analityka

Tytoń – 0,5 analityka

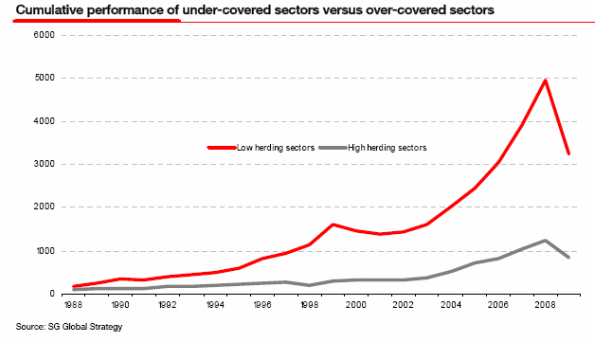

I teraz: Mr. Grice zrobił test na historycznych danych od 1987 roku. Co roku ów ranking był odnawiany i do portfela wstawiano aktualnych 2 liderów tej klasyfikacji oraz 2 maruderów. Okazało się, że najbardziej nafaszerowane analitykami branże przyniosły roczny zysk w wysokości 10%, te najmniej wzięte – 17%. Różnica 7% rocznie przez 20 lat daje potężny efekt. Widać to na wykresie poniżej:

Źródło: Societe Generalew za pośrednictwem Financial Times www.ft.com

Szara krzywa ukazuje zyskowność przodowników (duża ilość rekomendujących analityków), czerwona – te branże najmniej zauważalne.

Wyjaśnienie tego efektu jest jak się okazuje dość trywialne. Tam gdzie analityków siedzi na pęczki (np. 17 osób dla Nokii) tam ilość informacji dostępnych rynkowi jest aż nadto więc trudno o zaskoczenia i szoki informacyjne na taką skalę jak w tych sektorach, gdzie informacja nie przebija się z taką siłą.

Najprostsza strategia: kupno indeksu branży najmniej popularnej i sprzedaż krótka indeksu sektora z czołówki. To daje 7% zysku bez ryzyka rocznie. Rynek efektywny po raz kolejny nie zadziałał…

—Kat—

15 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Tomku, jest jeszcze jedna rzecz. Przecież nie od razu zacząłeś zarabiać. Ile czasu minęło zanim doszedłeś do rozwiązań, które obecnie używasz. Pamiętasz jak Cię cieszył fakt, że robisz coś czego widzisz efekty?

A teraz wyobraź sobie analityków, którzy są niedoświadczeni, poczytali parę książek, zdali jakieś egzaminy, dostają na rękę ile dostają. Myślisz, że ich motywacja do dostarczenia takiej wiedzy, która z najmniejszym ryzykiem da najwięcej zarobić, jest wysoka?

Ja bym powiedział jeszcze inaczej. Analityk jest generalnie dlatego analitykiem, bo sam nie umie zarobić. Nie mówię, że tak jest zawsze, bo zdarzają się osoby nadzwyczaj kompetentne, ale z drugiej strony jest oczywiste, że jak ktoś potrafi dużo zarobić na giełdzie, to nie pracuje jako analityk, tylko zarabia sam dla siebie. Po co chodzić do pracy jak bez pracy zarobi znacznie więcej? Bez sensu zupełnie…

Poza tym kolejny fajny artykuł.

Hehmm, ile czasu kolego spędziłeś na tradingu, żeby móc wydawać opinie?

Czytając twoje wypowiedzi na różnych forach dochodzę do wniosku, że jeszcze mało widziałeś.

„Po co chodzić do pracy jak bez pracy zarobi znacznie więcej? ”

Typowe myślenie marzycieli. Otóż jak chcesz zarabiać na giełdach to musi to być prowadzone jak każdy inny biznes. I to biznes o wiele cięższy od biznesu brokera.

Trading to ciężka praca i nieraz mimo włożonego trudu robota nie przynosi efektów. Praca na posadzie to dużo wygodniejsze rozwiązanie.

Poza tym analitycy fundamentalni, aby móc zarabiać na tym co robią dla firmy, ale w sposób indywidualny, musieliby mieć ogromne własne kapitały.

Jest trochę prawdy w tym o czym piszesz, tyle, że nie każdy wytrzymuje samotność w pracy, nie każdy nadaje się na przedsiębiorcę, nie każdy jest klasą samą w sobie jak to bywa z tymi traderami, którzy są dobrzy, albo mają szansę być dobrymi.

Może sam Kat się wypowie, ma troszkę więcej lat doświadczenia niż ja. Poza tym spełnia kryteria, o których mówiłem (np. entrepreneur).

Trading w większości przypadków nie przynosi efektów, a jeżeli nawet, nie one satysfakcjonujące. To fakt, i jest to oczywiste. Jakby zarabianie na giełdzie było proste, to wszyscy by tak robili, a do pracy by nie chodził nikt z wyjątkiem pasjonatów. Świat tak nie wygląda i nie będzie wyglądał NIGDY. Bo zarabianie na giełdzie nie jest zgodne z przeciętną, statystyczną konstrukcją psychiczną. Czyli jest po prostu NIEMOŻLIWE, aby większość wygrywała.

Ale ja oczywiście mało wiem i jeszcze mniej widziałem. Po co zarabiać na giełdzie? Lepiej iść do pracy, polecam:) Otrzymasz spokój, pewność, bezpieczeństwo, towarzystwo, a kto wie? Może nawet od czasu do czasu szef poklepie Cię po ramieniu? Po prostu, szczyt szczęścia:)

A jak ktoś nie wytrzymuje inwestowania psychicznie, to się po prostu nie nadaje. Wszystko.

„A jak ktoś nie wytrzymuje inwestowania psychicznie, to się po prostu nie nadaje.”

Absolutna racja. Racja nawet można by rzec wyświechtana. Znam takie osoby co dostają małpiego rozumu w trakcie aukcji na allegro,a co dopiero gdyby miały otwierać pozycję.

„Trading w większości przypadków nie przynosi efektów, a jeżeli nawet, nie one satysfakcjonujące. To fakt, i jest to oczywiste. ”

A jednak ludzie się garną…

i tak po krótce .. Możnaby gadać o tym w nieskończoność, ale to jałowa dyskusja.

Lepiej usiąść przed monitorem i po przygotowaniu się do tematu zacząć działać.

Przepraszam, miało być Absolutnie, racja. Racja jest albo jej nie ma i tyle ;).

Co do racji… Jak ktoś lubi mieć rację, to też pewnie przegra.

Tytuł tego felietonu nie jest przypadkowy.

Ludzie się garną, bo chcą szybko i dużo zarobić, chociaż przeważnie nie mają pojęcia, na czym polega inwestowanie i z jakimi problemami jest związane. Żeby zakończyć wątek osobisty, mogę tylko powiedzieć, że jak pierwszy raz zarobiłem konkretny procent, też się długo zastanawiałem: „Jeżeli taki siurek jak ja potrafi tyle zarobić, dlaczego wszyscy tak nie robią?”

Nie robią, bo to nie jest właśnie takie proste. Większość osób po prostu się stresuje w sytuacjach kryzysowych, a sytuacje kryzysowe zdarzają się na giełdzie praktycznie codziennie. Kto potrafi zachować spokój, wygra. Jak ktoś się zdenerwuje, przegra. Jedyne co jest PEWNE na giełdzie, to nieustanna NIEPEWNOŚĆ. Wyświechtane slogany, banały, jałowa dyskusja, ale tak po prostu jest. I będzie ZAWSZE.

Jednocześnie trzeba zauważyć, że analitycy mają często dobre wykształcenie, wiedzę i doświadczenie. Tyle że to nie wiedza decyduje o poziomie zysku. O zysku decyduje przede wszystkim charakter człowieka. Albo się go ma. Albo się nie ma.

Z mojej strony wszystko.

Charakter i zdolności programistyczne – można by dodać 😉

@exnergy

„…i zdolności programistyczne – można by dodać”

Mozna prosic o rozwiniecie tych „zdolnosci programistycznych”?

Najlepiej rozwijać zdolności programistyczne samemu, bo przecież nikt za ciebie nie zakoduje systemu ;).

A serio – nie wiem co mam Ci rozwijać, to chyba jasne – że kolejnym językiem, oprócz np. angielskiego, który otwiera wiele możliwości, jest język programowania ;).

@exnergy

Nie no jasne jak Slonce 🙂 Tylko mysle, ze o ile to nie jest pelnokrwisty algo trading, to czlek nie musi programowac hardcorowo w C++ ze swietna znajomoscia STL, Boost, znajac przy tym jeszcze po drodze Matlab, C#, Jave, design patterns, OOA/OOD/OOP i whatever sobie nie wymyslisz 🙂 Innymi slowy do komfortowego poslugiwania sie dajmy na to AFL-em, wystarczy juz na prawde niewiele wysilku (w porownaniu do nakladu pracy przy projektowaniu samego systemu).

Jeśli jesteś programistą i coś ci zaświtało w głowie, że możesz zbić ogromną fortunę na giełdzie, bo już umiesz programować – to rynek bardzo szybko pokaże Ci, że jesteś w błędzie. Ba z obserwacji wiem, że wiele cech psychiki osób, które wybrały na studiach programowanie itp, to niestety kotwice, które przeszkadzają im w skutecznym tradingu.

Dobrze jest to robić w zespole – np świetny analityk wszelakich zjawisk w tym finansów, świetny programista, świetny cwaniak/przedsiębiorca. Wtedy pomysłów sporo i możliwości więcej.

Raczej ciężko znaleźć osoby, które będą świetne we wszystkim o czym pisałeś, ale takie są właśnie oferty pracy – swoiste „wishlist”-y pracodawców.

No tak AFL może nie jest wysublimowany, ale zrobić sobie jakieś pluginy do Ami itp solucje to już wymagają czegoś więcej niż znajomości mechanizmu rekurencji.

@exnergy

Chcialem tylko zwrocic uwage, ze aby moc pracowac nad systemem mechanicznym nie jest do tego potrzebna niebywala wiedza programistyczna. Pisze to dlatego, zeby ktos moze nieco mniej zorientowany w temacie, nie pomyslal sobie, ze to z pewnoscia nie jest biznes dla niego, bo nie jest programista.

Z pewnoscia jednak umiejetnosc programowania pomaga i tu sie absolutnie zgadzam. Niemniej dla mnie „programowanie” to dosc malo precyzyjne okreslenie zjawiska, zdecydowanie nie sprowadzajace sie tylko do klepania kodu.

Co do zbijania bajecznej fortuny na gieldzie: nawet posrod quants spotyka sie opinie pokroju, ze latwiej zarobic otwierajac Burger King’a, niz zajmujac sie algo tradingiem. A jesli posrod nich mozna spotkac takie opinie, to dosc mocno daje to do myslenia 🙂 Apropos „wishlist” umiejetnosci, to z pewnoscia wielu pracodawcow z tym przesadza (podobnie jak i ludzie piszacy CV). Ale te umiejetnosci, ktore wymienilem, to w przypadku quants zaledwie maly podzbior.

I tak na koniec: jesli jestes inteligentna osoba (a wnioskuje, ze tak 🙂 ), to z pewnoscia dla Twoich wlasnych potrzeb jestes bez wiekszego problemu zaimplementowac sobie co potrzeba. Innymi slowy to nie te umiejetnosci przewazaja o Twoim sukcesie na rynku.

To moje 2 grosze 🙂

@exnergy

Chetnie porozmawiam na priv jesli chcesz 🙂 jacek@lempart.com

„Chcialem tylko zwrocic uwage, ze aby moc pracowac nad systemem mechanicznym nie jest do tego potrzebna niebywala wiedza programistyczna.”

Nigdy nie twierdziłem, że jest inaczej ;). Innymi słowy to nie szkodzi, a pewnie pomaga – w sensie „odciążenia” człowieka.

„Niemniej dla mnie ?programowanie? to dosc malo precyzyjne okreslenie zjawiska, zdecydowanie nie sprowadzajace sie tylko do klepania kodu.”

Mam mniej więcej świadomość jak różne stanowiska są w firmach produkujących software 😉 i jak różne prace podzielone są w „produkcji” itd. Więc też się zgadzam.

„Ale te umiejetnosci, ktore wymienilem, to w przypadku quants zaledwie maly podzbior.”

Absolutnie się zgadzam, choć nie jestem algo-traderem. 😉

„I tak na koniec: jesli jestes inteligentna osoba (a wnioskuje, ze tak 🙂 ), to z pewnoscia dla Twoich wlasnych potrzeb jestes bez wiekszego problemu zaimplementowac sobie co potrzeba.”

I znów nie pozostaje mi nic innego jak zgodzić się z przedmówcą ;). Z tym tylko jednym zastrzeżeniem, że nie widzę za bardzo związku między inteligencją a implementacją.

„Innymi slowy to nie te umiejetnosci przewazaja o Twoim sukcesie na rynku.”

Skoro bankowość, brokerka opiera się na rozwiązaniach IT to orientacja w temacie na pewno nie zaszkodzi. A biorąc pod uwagę fakt, że np. GS(Goldman Sachs) przyznał się do działań z obszaru front-runnigu, gdzie wykorzystywano technologię by „zaskoczyć” innych, to myślę, że nie należy mówić kategorycznie „nie”.