Wracając pociągiem z kolejnej edycji Profesjonalnego Inwestora, zorganizowanego przez SII tym razem we Władysławowie, nie mogę się oprzeć przez ułożeniem choćby krótkiej relacji na nasze blogi.

Mała dygresja na początek. Jeśli ktoś zabłądzi do tego nadmorskiego miasteczka to śmiało można polecić hotel Velaves jako bazę noclegową. Budynek jest usytuowany tuż przy plaży, wystrój dość nowoczesny a pokoje zadbane, wygodnie urządzone, część z aneksami kuchennymi. To ostatnie ma istotne znaczenie gdyż smak potraw obiadowych wskazywał na to, że kucharz poprzednio gotował na jakiejś podrzędnej krypie dla marynarzy, którym wszystko jedno co wrzucają do żołądka o ile na pokładzie nie brakuje alkoholu. Nam zabrakło do obiadów i kolacji zarówno kawy jak i herbaty 🙁

Nie będę opisywał poszczególnych wykładów, wrzucę kilka ogólnych obserwacji i jedną dość szczegółową na koniec.

Hossa w pełni więc nastroje dookoła panujące przeważały po stronie optymizmu. Analiza techniczna ma się nadal dobrze i pojawiały się nowe propozycje jej stosowania. Nie dowiedzieliśmy się jednak podczas finałowego panelu dyskusyjnego, prowadzonego przez Grzegorza, co czeka nasz rynek akcyjny w najbliższej przyszłości 🙂 Kilka zagrożeń wymaga uwagi (wg Przemysława Kwietnia), perspektywa wieloletnia jest obiecująca dzięki szansom na przyciągnięcie kapitału i malejący free float (Jacek Tyszko) po techniczną szansę porządnej korekty ale bez wskazań ciągu dalszego (Wojciech Białek). Generalnie jednak powszechne oczekiwanie na głębszą korektę może skończyć się rozczarowaniem gdyż kapitał natychmiast korzysta z każdego spadku by przejmować akcje (vide spadek ?po Dubaju”). Złoto symuluje ceny nominalne S&P500 (W. Białek) i wymaga pewnego rozładowania emocji (o tym za chwilę), ropa i miedź są wycenione realnie, Dubaj czyli największa dekoracja teatralna świata to nie ta skala co ostatni kryzys więc jeśli nie poukrywano tam w szafach jakichś trupów to dramatu żadnego nie będzie.

Bossa jako partner główny konferencji promowała na stoisku nową platformę forexową, my wszyscy blogowicze plus Marek Rogalski występowaliśmy ze swoimi wykładami bądź to w ramach nurtu głównego bądź równolegle na studenckim Forum Kół Naukowych. Może moi koledzy dadzą się namówić na prezentację tych swoich materiałów na blogach 🙂 Mój wykład był syntezą wielu wcześniejszych wpisów o systemach jednakże tak jak obiecałem, wrzucę w najbliższych dniach strategię forexową, o której rozprawialiśmy przy barze 🙂

Natomiast wśród wielu pomysłów, które pojawiały się na konferencji bardzo spodobała mi się teoria symetrii, jedna z szeregu oryginalnych konceptów analizy giełdowej w brawurowym wykonaniu Wojciecha Białka. Prawdopodobnie więcej materiałów dostępnych na ten temat zawiera jego blog, ja tylko w skrócie przedstawię jego ideę symetryczności z zastrzeżeniem, że wszystkie prawa patentowe należą do niego 🙂

Chociaż sam uważam, że szukanie swego rodzaju ?porządku” na wykresach jest kolejną wersją skrótów myślowych (heurystyk), które pomagają rozumieć człowiekowi świat i przy okazji dostarczyć kolejnych złudzeń ale trudno odmówić akurat koncepcji ?symetrii Białka” pewnego uroku 🙂

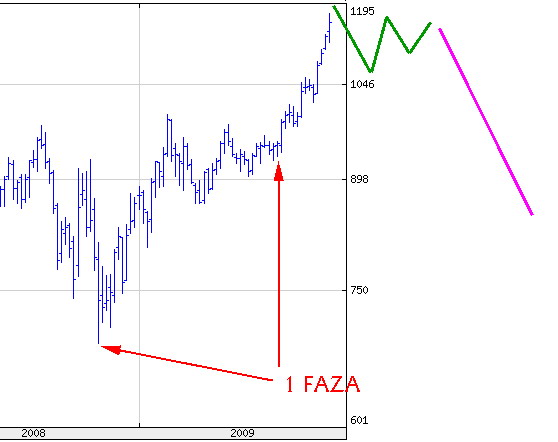

Otóż wg niego w każdym trendzie jego obie połowy są wizualnie symetryczne, tak samo jak formacje je kończące czy pewne sekwencje z następujących po sobie tendencji, co udowadniał nam na szeregu wykresach. Mnie spodobał się ten trik na cenach złota, których obraz załączam poniżej (pobrałem go z serwisu stooq.pl):

Proszę spojrzeć na pierwszą fazę obecnej fali wzrostowej, którą zaznaczyłem na obu końcach strzałkami. Otóż trzymając się powyższej teorii, podobny scenariusz co do czasu, zasięgu i wyglądu powinna mieć część dalsza tego trendu. Jeśli ma się tak właśnie stać to złoto powinno jeszcze kilkanaście punktów urosnąć, wykonać korektę, którą zaznaczyłem mniej więcej zielonym kolorem, a potem być może spaść nieco mocniej jeśli ta 1 i 2 faza są połówkami całego obecnego trendu. Być może ktoś poczuje się tym zainspirowany 🙂

Pozdrawiam wszystkich znajomych i nieznajomych, których udało mi się tam spotkać i wymienić nie tylko uprzejmości.

—Kat—

17 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Złudzenie optyczne …

dodam,że podły obiad pierwszego dnia kosztował 80zł i takiego badziewia dawno nie jadłem.

Teoria symetrii też mi się podoba jak również odniesienie historyczne, że Rosja dostaje baty równo co dwieście lat :)))

To kiedy ta Rosja ostatnio dostała? Uda mi się sprawdzić za życia czy to naprawdę działa??

Pingback: Blogi bossa.pl » Niezgoda na zgodę

„To kiedy ta Rosja ostatnio dostała? Uda mi się sprawdzić za życia czy to naprawdę działa??”

Wojna posko-bolszewicka 1919-20 –> dlugiego zycia zycze ale chyba nie dasz rady 🙂

@w.szarek

1612-1812-2012(?)

z tym, że 1612 to wyparcie Polaków z Moskwy, a w 1812 Napoleon sam ją opuścił, gdy srogo się z nim rozprawiła tamtejsza zima…

Chyba to jednak złudzenie optyczne, iluzja, miraż, fatalna Morgana, a więc złuda, czyli urojenie wynikające z błędnych przekonań i nie ogarniania przyczyn i charakteru tego zjawiska .

Też wierzę w swoistą symetrię na rynku, i w całym Wszechświecie zresztą też, ale raczej jeszcze nie tą razą się ona pojawi na złocie. To nie ten punkt zwrotny, najprawdopodobniej wystąpi tylko mała odsapka cen (jeśli wystąpi) .

Wiele wskazuje na to, że symetrycznego odreagowania to rynek złota poszuka na znacznie wyższy poziomie.

Pażiwiom to uwidim.

Ciekawe jest to, ze faktycznie Rosja w 1612 i 1812 roku „dostawala lupnia”, ale jeszcze szybciej sie „odgryzala” – lupnia dostwali przeciwnicy i na kolejna okazje trzeba bylo czekac 200 lat… Te rocznice sa zatem bardzo dwuznaczne i stanowia kulminacje jednego i narodziny nowego okresu w historii. Podziwiam Wojtka za to, ze wyszukuje tak ciekawe analogie ! Warto pozostawic notaki wnukom… moze wykorzystaja w odpowiednim czasie 🙂

@j.tyszko

Moim zdaniem wnioskowanie na podstawie próbki statystycznej obejmującej 2 zdarzenia jest dość ryzykowne

@ Dominik Jadwiśieńczak

Z lekcji statystyki mgliście pamiętam, że o reprezentatywności próbki decyduje jej wielkość, a przecież Rosja to wielki kraj (strana bolszaja). 🙂

To nie prgonozowanie, to ciekawostka… nie bierzmy wszystkiego tak bardzo serio 🙂 Gdyby ktos jednak mial notowania cebulek z gieldy tulipanow od momentu jej zalozenia… chetnie sie zapoznam !

@ j.tyszko

http://upload.wikimedia.org/wikipedia/commons/thumb/a/ac/Tulip_price_index1.svg/800px-Tulip_price_index1.svg.png

tak odnosząc się też do mojej notki – zobacz, że bańka tulipanowa trwała kilkanaście miesięcy i wzrost liczony był w setkach a nie dziesiątkach procent.

Wojtek znajdował i bardzo logicznie wskazywał symetrię na każdym prezentowanym wykresie więc próbka nie była dwu zdarzeniowa. Równie podobnymi skrótami myślowymi/ mirażami mogą być wszystkie formacje techniczne.

Kathay, ale ty przecież nawet nie zerkasz na wykresy, więc o czym tu mowa 😉

Praktyczne prawo symetrii mówi, że „co wzrosło to i spaść musi”.

Nie mówi tylko kiedy dokładnie chociaż daje nam istotne wskazówki, że nastąpi to w odpowiednim momencie.

„Kiedy nadejdzie właściwy czas cena się odwróci, bo czas ważniejszy jest od ceny” (W.D.Gann)

Ale teoria symetrii nie jest jakąkolwiek nowością. W co drugiej ksiażce na temat analizy technicznej można przeczytać, że rynek generalnie porusza się falami, i przeważnie te fale są równej długości. To nie jest złudzenie optyczne, dzieje się tak bardzo często. Proponuję sprawdzić np. wykres D1 EUR/USD….

Jednocześnie wydaje mi się, że powyższe przedstawienie teorii symetrii jest błędne, bo nigdzie nie jest powiedziane, że po dwóch falach w górę musi być odwrócenie trendu. Bez sensu zupełnie…

Abstrahując od oczywistych oczywistości że żadna właściwość ceny nie sprawdza się zawsze, tylko z określonym prawdopodobieństwem.

Stąd moja ogólnikowa wypowiedź, że „złudzenie optyczne”. Wielu się wydaje, że coś widzą i nawet to można w jakimś tam stopniu podeprzeć „statystyką”, ale prawda chyba jest troszkę inna.