Chciałbym poruszyć przy okazję sprawę jednego miernika, również często używanego w raportach z testów strategii mechanicznych.

Chodzi o Calmar Ratio.

Niedawno miałem okazję uciąć małą dyskusję na temat wyników pewnego systemu z jego promotorem a spór dotyczył tego właśnie wskaźnika. Otóż jest on często mylony z MAR Ratio i chociaż sposób liczenia jest identyczny to diabeł, jak to zwykle bywa, tkwi po prostu w szczegółach. Można je przy pewnych zastrzeżeniach podawać zamiennie pod warunkiem jednak, że wyjawiamy co kryje się w liczniku i mianowniku. O ile przy MAR nie ma wątpliwości o tyle Calmar jest rozumiany na wiele sposobów, co rodzi nieporozumienia.

Calmar Ratio, jak podają źródła (m.in. Wikipedia) zostało skonstruowane przez Terry Younga i poraz pierwszy opisane w magazynie Futures w 1991. Można tę publikację podglądnąć w sieci. Tak jak w MAR:

w liczniku pojawia się tam średnioroczny zysk składany CAGR

—————————————————————

w mianowniku – obsunięcie maksymalne maxDD

tyle, że autor sugerował liczenie jednego i drugiego dla okresów 36 miesięcy. Owa miara była uszyta na potrzeby raportowania funduszy co ma istotne znaczenie różnicujące jak się za chwilę okaże. Z czasem zaczęto obliczać ją dla pełnych, dostępnych okresów raportowania i przeniknęło to również do systemów.

W świecie akademickim pojawiła się jeszcze jedna jego mutacja, gdzie w liczniku podaje się cały zysk za dany okres (RoR – rate of return) a nie uśredniony roczny. Można to obejrzeć z bliska tutaj w artykule „Maximum drawdown” z czasopisma „Risk”.

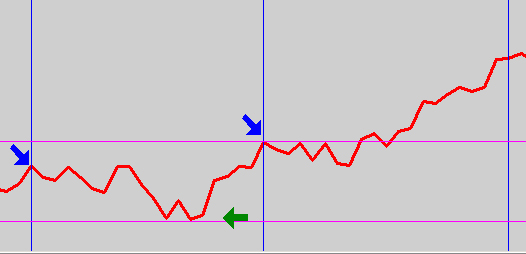

Jednak słowniki posługują się definicją Younga (CAGR w mianowniku) i taka formuła jest używana w raportach funduszy. Różnica w stosunku do MAR, i tu znów powołam się na wspomnianego wcześniej Curtisa Faitha, tkwi w sposobie liczenia maksymalnego obsunięcia. To zresztą zręczna sztuczka, którą czasem posługują się fundusze (m.in. jeden z polskich) dla zamaskowania rzeczywistej skali ryzyka. Otóż owszem, podaje się maksymalne obsunięcie kapitału ale nie w wielkości jaka rzeczywiście wystąpiła dowolnego dnia w okresie trwania inwestycji tylko na koniec każdego raportowanego okresu (najczęściej miesiąca). W rezultacie o ile absolutne dno na kapitale mogło w trakcie miesiąca wynieść 50% ale ostatniego dnia już nieco zmalało do 40%, to tę ostatnią wartość podstawia się w mianowniku Calmar Ratio. Jakie może generować to paradoksy widać na wykresie linii equity poniżej (czerwona krzywa):

Niebieskie, pionowe proste wyznaczają dni kończące kolejne miesiące a więc moment, kiedy rejestruje się wynik inwestycji. Poziom kapitału w tych momentach wskazują niebieskie strzałki. Jak widać, w owym miesiącu inwestycja przyniosła zysk (poziom zaznaczony niebieską strzałką po prawej leży wyżej niż po lewej), więc nie można mówić w tym przypadku o obsunięciu i ten pomiar nie jest brany pod uwagę w mianowniku podczas liczeniu Calmar Ratio. Tu liczy się tylko punktowy pomiar wieńczący miesiąc i jest on ?ślepy” na to co zaszło na linii kapitału w międzyczasie. Tymczasem pomiędzy początkiem i końcem miesiąca wystąpiła okresowa strata, której raport funduszu bezpośrednio nie wykaże! Jej najniższy poziom (wskazany przez zielona strzałkę) to rzeczywiste obsunięcie, które wyłapie test systemu i być może zaliczy do mianownika MAR jeśli było to maxDD. Różnica między oboma pomiarami wynosi tyle ile odległość 2 równoległych, fioletowych prostych. Nawet gdyby oba były rzeczywiście najniższymi punktami krzywej kapitału to użyte w obu omawianych wskaźnikach wpłyną w rezultacie na różniące się między sobą wyniki końcowe.

Cdn

—*Kat*—

8 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Niestety dopóki funduszom zalezec bedzie na sprzedazy bardziej niz na wynikach to takie kwiatki, o ktorych wspominasz ,chyba nawet sledzac twoje wpisy, nie pierwszy raz – będą miały miejsce.

Mówisz, ze nie musisz patrzec na wykresy, a ja wlasnie bardziej wzrokowcemjestem i wolalbym sobie popatrzec na realna equity curve – bo to najprostszy m.in. sposob oceny efektywnosci zarzadzajacych.

Diabel tkwi w szczegółach a statystykę nieraz wlasnie wykorzystuje sie do ukrywania rzeczywistosci i manipulacji informacją.

Optuję za utworzeniem ruchu na rzecz uwolnienia metod ilościowych z sideł manipulatorów ;).

Kat – wiecej takich wpisów !

Chciałbym się wytłumaczyć z rzeczy, która mogłaby być uznana za naganną, a mianowicie z zacytowania tutaj obszernego fragmentu wypowiedzi GTC z forum z Futures.p (mam nadzieję ,że GTC mi to wybaczy). Zamieszczam to tu, bo nie jestem i nie chcę być zarejestrowany na forum, a sprawa jest niezwykle ważna i dotyczy tematu tego wpisu jak mało która.

Rzecz dotyczy słynnego wycieku oprogramowania z GS.

Moim zdaniem pokazuje to w sposób dowodny, jak wspaniałym materiałem potencjalnie zasilajacym decyzyjne bazy danych pewnych programów bogatych instytucji finansowych, działajacych bez ograniczeń na rynkach, są nasze poczciwe zlecenia stop loss umieszczane w arkuszach zleceń. Istny raj.

Wiedziony intuicją poruszałem ten temat kilkakrotnie na grupie wgpw na usenecie, ale było to kwitowane w kategorii spiskowej teorii dziejów.

Co z tym zrobimy przy ocenie mierników jakości systemów mechanicznych ?

—Cytat z forum z Futures.pl—

Dla laików zapewne wystarczy informacja, że to umożliwia jakby przejście z modemu hardwerowego na softewrowy i daje też na boku możliwiość przechwytywania i przesyłania przetworzonych danych.?

System informatyczno-komunikacyjny GS , który jest bezpośrednio podłączony do sieci NYSE, był w stanie wyniuchać i śledzić co się święci, jaki jest potok zleceń giełdowych.

To znaczy wiedzieli, z dużym prawdopodobieństwem, jakie są dawane zlecenia i odpowiednio do tego uprzedzać zlecenia innych swoimi zleceniami.

Był to więc elektroniczny front-running, czyli praktyka nielegalna, w którym istotną rolę odgrywało specjalne oprogramowanie i protokoły, których celem było rozkodowanie i śledzenie określonych informacji i danych. Jednym słowem takie elektroniczno-programowe wytrychy.

GS miał możliwość specjalnego dostępu do istoty systemu NYSE, z uwagi na swój status doradcy i uczestnika Working Gruop on Financial Markets ( potocznie zwanej Plounge Protection Team ), utworzonej dekretem prezydenta 20 lat temu, a poza tym był GS również Special Liquidity Provider dla NYSE.

Cwaniaczki z Goldman Sachsa podobno wiedzieli to czego inni nie wiedzieli, bo wiedzieć nie mogli, i zarabiali niewiarygodną wprost kwotę do 100 mln dolarów dziennie na tradingu komputerowym, jako że dzięki tym sztuczkom i specjalnemu algorytmowi był w stanie trafniej przewidywać ruch cen na giełdzie.

W ogóle tzw program trading sięga obecnie 60 % obrotów NYSE a algorytmic trading dotyczy ponad 25 % akcji. Aktualnie Goldman Sachs, nazwijmy to delikatnie, zdominował giełdę , wraz z takimi innymi tuzami jak Rentec ( Renaissance Technologies Medallion) i GETCO (Global Electronic Trading).

—Koniec Cytatu—

To nie nowość, że wiszące zlecenia stop od dawna kusiły.

Jak widać – zyski tylko dla wybranych… a może powinienem napisać tylko dla Narodu Wybranego? 😉 No offence.

chyba musi być coś na rzeczy więc również i ja pozwolę sobie posłużyć się cytatem z wpisu GTC z forum futures.pl – ( o Aleynikowie i podprowadzaniu algorytmów tradingowych GS ) i też mam nadzieję, że komu jak komu, ale tak równemu facetowi jak ja, GTC także wybaczy to zapożyczenie, tak jak i ja mu wybaczam. Przecież mówi się – wybaczajcie a będzie wam wybaczone.

„” Co ciekawsze i dużo ważniejsze to to co powiedział prokurator – cytujemu – ” Bank Goldman Sachs podkreślił możliwość wystąpienia niebezpieczeństwa, że ktoś kto wie jak używać tego programu może go użyć by manipulować rynkiem w nieuczciwy sposób?. ”

Oczywiście zaraz podniosły się komentarze, że gdyby ów program nadal był tylko w łapkach GS, to byłby używany wyłącznie w celu manipulowania rynkiem w sposób uczciwy.

I są poważne wątpliwości czy, w ogóle, programy do tego typu rapid tradingu są ?uczciwe? i legalne ? „”

Najwidoczniej jedynie w rekach młodzianów z Goldman Sachs, mających za sobą szkółki niedzielne lub sobotnie, algortmic trading i kolejkowanie zleceń może być wykorzystywane w zacnych celach, bo przecie mają oni nieskazitelną postawę etyczno-moralną i jakże głęboko zakorzenione zasady rynkowego fair play.

W takiej sytuacji pozostali, nienamaszczeni uczestnicy rynku, a szczególnie drobnica nie mają szans ani z analizą fundamentalną techniczna ani z syntetycznymi wskażnikami typu szarpak, kałamarz czy obsuwka minimalna.

Pozostaje im tylko wizyta u wróżki albo proroczy sen. No i okruszki z bezpańskiego stołu w sytuacji gdy zwycięzca bierze wszystko, i to jak swoje.

Bo na takie sztosy nie pomogą i stop-lossy.

PS

do Calmara (czyli kałamarza, bo to miernik raczej dla dzieci ) , MAR i CAGR jeszcze wrócę.

„do Calmara (czyli kałamarza, bo to miernik raczej dla dzieci ) , MAR i CAGR jeszcze wrócę.”

bo teraz to juz dzieci handlują…

„Wucash Capital Corp. jest firmą branży finansowej, która działa na rynku polskim od maja 2005 roku. Współpracujemy z wieloma firmami, aby udostępnić jak najszybszy dostęp do rozmaitych informacji giełdowych, tj. wiadomości, wykresów cenowych i aktualnych cen. Nasi partnerzy to m.in. Titletrading Inc, Esignal, Alpha Trade, Penson Financial, Trading Technologies, Bloomberg i wiele innych. Nie ma tu kontaktu z klientami ale praca jedynie z handlowcami w ramach systemu firmy Wucash Capital Corp. www.wucashcapital.com

Trader

Opis stanowiska:

Szukamy młodych studentów (w szkole 2009/2010), którzy są zainteresowani podjęciem kilkuletniej pracy na giełdzie papierów wartościowych. Nie wymagamy doświadczenia. Nasza działalność opiera się na HFT (High Frequency Trading), czyli częstej (200+ transakcji na dzień) inwestycij na rynkach papierów wartościowych na świecie.

Prosimy sprawdzic www.wucashcapital.com po wiecej informacij”

Inwestycje jednosekundowe ot taki drobny OKSY..MORON 😉

@Kathay

A mozna prosic o ekstra komentarz dla wskaznika „Pessimistic Return On Margin” (PROM), opisywany przez R. Pardo? 😉

@ Alicja

Zalegam jeszcze z jedną – odpowiedzią – więc niniejszym czynie za dość zasadom.

Ja bym raczej Madoffowi swoich środków nie powierzył, bo w cuda finansowe nie bardzo wierzę, a i współczynnik pazerności mam stosunkowo niski, proporcjonalnie do przedziału nieufności.

Ale nawet gdyby nawet ktokolwiek mnie przewiózł finansowo, to nadal trzymałbym się swoich definicji choć, podobnie jak Ty, zasadniczo potępiam obydwa przypadki.

W przypadku Madoffa możemy ewidentnie mówić o oszustwie ale raczej nie o kradzieży, bo to trochę inna kwalifikacja prawna czynu. Gdyby Bernnie wyrwał kobiecie torebkę na ulicy, wyciągnął komuś na przyjęciu portfel z tylniej kieszeni albo buchnął laptopa z samochodu,

to by była kradzież, w rozumieniu prawa.

Jego gigantyczne oszustwo podobnie jak i drobna kradzież są natomiast przestępstwami, ale o rożnych skalach, dlatego tez BM dostał 150 lat odsiadki a nie 3 miesiąc lub kuratora na rok, jak drobny złodziejaszek.

Trochę trudniejszy przypadek mamy natomiast z GS, wiele rzeczy które wyczyniają jest niewątpliwie na bakier z etyką i prawdopodobnie na bakier z prawem. Osobiście przypuszczam, że wiele z tego co mówi się o ich praktykach to prawda.

Niezależnie od tego co o tym myślimy, są niewinni w sensie prawnym, dopóki im się winy nie udowodni. Bo ten świat już jest tak urządzony, że człowiek niewinny skazany prawomocnym wyrokiem sądowym jest winny w sensie prawnym, ze wszystkimi konsekwencjami z tego wynikającymi. Natomiast człowiek winny, który jakoś uniknął kary, jest niewinny w sensie prawnym, również ze wszystkimi konsekwencjami z tego wynikającymi.

Bo prawo zawsze prawo znaczy, a sprawiedliwość ? sprawiedliwość. Przynajmniej tak mówią.

A zmieniły się nie tylko narzędzia ale również czasy i obyczaje oraz pogoda.

I / lub stety i niestety.

To powinno znaleźć się oczywista w innym temacie – Sprawdź czy nie jesteś idiotą (finansowym). Jak to się tu znalazło ??

A przecież miałem sprawdzić.

sorrki