Jeszcze jeden test średnich na naszym rynku ale w nieco bardziej urealnionych warunkach.

Zaawansowanym inwestorom strategia przecięcia 2 średnich pachnie zapewne naftaliną ale tym razem rzecz idzie bardziej o ocenę i porównanie motoryki rynków oraz sprawdzenie wiarygodności powszechnie dostępnych pomysłów rodem z A.T.

W tym wpisie mam zamiar poprawić pewne ?wady” wynikłe podczas testów indeksu WIG metodą LeBeau, opartą na danych tygodniowych i średnich ważonych o długości 13 i 34 okresów.

Po pierwsze – aby podnieść istotność statystyczną weryfikacji należałoby wydobyć minimum 30 obserwacji (transakcji). Wprawdzie w spekulacji czasem nawet 300 może być ilością mało użyteczną ale 30 to absolutne minimum wymagane w statystyce. Zastąpmy więc dane tygodniowe danymi dziennymi o identycznych okresach przecięcia tj. 13 i 34.

Po drugie – urealniamy zaangażowanie kapitałowe, to znaczy zastosujemy najprostszą technikę zarządzania kapitałem. Z trzech powodów:

1/ Poprzednio zliczałem jedynie zdobyte punkty indeksowe na zasadzie kupna w każdej transakcji jednej jednostki indeksu w cenie równej jego aktualnemu kursowi (zakładając dla uproszczenia, że 1 pkt ruchu= 1 PLN). To miało zrównać szansę obu porównywanych metod jako że w przypadku ?buy and hold” kupujemy pierwszego dnia 1 jednostkę i nie zmienia się ta ilość do końca (jej wartość ulega zmianie). Ale robiąc timing (wychodząc z rynku w okresie dekoniunktury) reinwestujemy nasz kapitał a nie kupujemy stale tę samą ilość tańszych papierów. Zbadamy więc teraz rzeczywistą przewagę timingu nad pasywnym inwestowaniem

2/ Licząc w punktach, jak poprzednio, nie dowiadujemy się o realnych, procentowych obsunięciach na rachunku a jedynie tych nominalnych. To stwarza niepotrzebne złudzenia: 1000 pkt (PLN) nominalnej straty liczone od wartości kapitału 5 000 PLN (20%) nie jest równe tej samej wielkości stracie liczonej od kapitału 10 000 PLN (10%). Tylko strata liczona w procentach daje obraz potencjalnego stresu.

3/ Poprzednie wyliczenia robione w punktach miały jedynie poglądowy charakter jako, że badałem jedynie efektywność rynków oraz możliwość zastosowania tej metody jako pomoc w określeniu momentów narodzin i wygasania hossy. Tym razem sprawdzamy czy ową nieefektywność można wykorzystać w spekulacji (timingu).

Ponieważ inwestujemy bez lewarów dlatego test pójdzie z uwzględnieniem kapitału początkowego 100 000 PLN i każdorazowego użycia 90% dostępnego kapitału w transakcji. Wprawdzie liczymy tylko hipotetyczną inwestycję w sam indeks ale przecięcie średnich można wykorzystać równie dobrze do wejścia na rynek portfelem akcji. To wprawdzie droższy sposób (prowizje) niż zakup np. jednostki indeksowej MW20 na GPW ( lub ETF-a na indeks DJIA) ale daje inne korzyści (np. dywidenda).

Wyniki strategii „przecięcia 2 średnich EMA 13/34” wyglądają następująco (nadal brutto czyli bez prowizji):

Średnioroczny zysk składany (CAGR) + 22,79 %

Zysk całkowity + 3 773 092 PLN

Transakcji 49

W tym zyskownych 22 (45%)

Maksymalne obsunięcie 45,43 % (IV 1995)

Sharpe Ratio 0,81

Dla porównania wynik strategii ?buy and hold”:

Średnioroczny zysk składany (CAGR) + 19,51 %

Zysk całkowity + 2 294 066 PLN

Transakcji 1

W tym zyskownych 1

Maksymalne obsunięcie 71,56 % (I 2009)

Sharpe Ratio 0,65

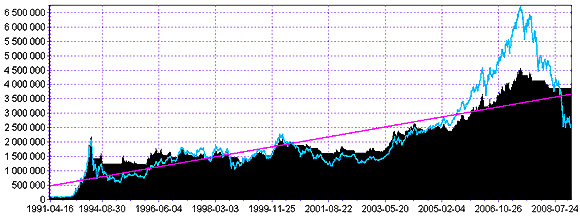

Krzywa zysku dla strategii średnich poniżej (czarny obszar). Jasnoniebieska krzywa pokazuje jak zmieniał się zysk w przypadku metody ?buy and hold” – w czasie bess schodziła dużo niżej.

Teoretycznie takie przecięcie średnich nadal pokazuje nieefektywność rynku z jaką mieliśmy do czynienia w przypadku danych tygodniowych , a ponadto mniejsze spadki kapitału. Trzeba jednak znów zrobić 3 zastrzeżenia:

1/ Gdyby uwzględnić prowizje to wynik strategii 13/34 uległby obniżeniu, być może nawet poniżej ?buy and hold”

2/ ZAWSZE jednak należy porównywać zyski przez pryzmat ryzyka. Gdybyśmy pozwolili strategii „buy and hold” spaść tylko o taki sam procent jak tej ze średnimi 13/34 , to dokonałoby się to teoretycznie gdyby użyć w niej proporcjonalnie mniejszego kapitału tj. o ok. 37 % mniej (wynika to z podziału maksymalnych obsunięć). Niższy zaangażowany kapitał oznaczałby proporcjonalnie mniejszy zysk a więc ok. 10,4% zamiast 19,51 %. Teoretycznie więc timing czyli spekulacja wg średnich byłaby uzasadniona bo zyskowniejsza przy podobnym ryzyku.

3/ Nie ma gwarancji, że ta nieefektywność będzie trwała nadal

Kilka dalszych testów i porównań wkrótce.

—*Kat*—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Rozumiem, że test został przeprowadzony tylko poglądowo, bo w tym dobrym wyniku jest (nie)jeden szkopuł.

Ponad połowę zysków średniorocznych zrobiła jedna transakcja w latach 92-94. Jeśli puścić test na latach 94-09 CAGR wynosi 9%.

Ale faktycznie nadal jest to lepiej niż B&H.

Ciekawe, że tylko na WIG. Na WIG20 wychodzi na to samo – oszałamiające 2% rocznie.