Dziś na blogu temat na specjalnie zamówienie jednego z czytelników blogów, który troszkę mnie zaskoczył pytaniem. Dwa pojęcia, czy raczej sytuacje, które w ostatnim czasie zrobiły nieco zamieszania na rynku ? tytułowe backwardation i contango. Niby wiedziałem co z czym i jak, ale kiedy przyszło do wyjaśnienia w kilku prostych zdaniach, to okazało się, że otwiera się worek z pojęciami, bez używania których wytłumaczyć nie umiałem. To stało się dobrym wezwaniem, żeby całość jakoś uporządkować, bo popularna literatura przedmiotu na ten temat – w języku polskim – właściwie nie istnieje.

Backwardation i contango to sytuacje, które na rynkach są dość dobrze znane, ale osobom, które na co dzień nie zajmują się kontraktami terminowymi niewiele mówią. Nawet kilku moich znajomych obeznanych z rynkami, których poprosiłem o ich zdaniem najkrótsze definicje zatykała się dość szybko a wszyscy rozbijaliśmy się szukając łatwego przykładu, który nie tłumaczyłby całego zamieszania nadmierną ilością slangu. Postaram się zatem wytłumaczyć całość bez odwoływania się do definicji z podręczników ekonomicznych.

Zrozumienie obu pojęć musi zacząć się od opisu sytuacji standardowej, w której obecna cena jakiegoś dobra i przyszła cena jakiegoś dobra ? w naszym przypadku jakiegoś towaru ? musi zawierać w sobie koszt pieniądza i koszt magazynowania. Najprościej rzecz ujmując oznacza to, iż przyszła cena powinna być wyższa od ceny obecnej i zawierać oba czynniki dodane do ceny dzisiejszej.

Obrazowo rzecz ujmując, jeśli bylibyście Państwo producentem złota, to chcielibyście np. zarobić na jego wagonie szybko, żeby kapitał rotował a nie ponosić jeszcze koszty magazynowania złota w przyszłości – bo to oznacza opłaty za ochronę (ubezpieczenie) – a jeśli już to przynajmniej wyjść na tym więcej niż dałaby wam jakaś banalna lokata. Oczywiście jest w tym modelu założenie, iż jesteście racjonalnymi ludźmi i każdą część majątku w biznesie traktujecie, jako zasób. Proste i logiczne, ale dalej zaczynają się już schody.

Na rynkach towarowych nie ma właściwie czysto skalkulowanych cen przyszłych a fair value (wartość teoretyczna jakiegoś dobra) to tylko punkt odniesienia. W istocie ceny kontraktów oddalonych od cen dzisiejszych zawierają również takie zmienne, jak oczekiwana przez rynek przyszła relacja pomiędzy popytem i podażą. W krótszym terminie zaburzenia w tym prostym modelu mogą wprowadzić jeszcze wydarzenia jednostkowe, jak np. konflikty zbrojne, strajki czy klęski żywiołowe lub klęski urodzaju.

Mówiąc inaczej standardowy model wyceny towaru na rynku terminowym może być zaburzany wydarzeniami mającymi wpływ na ceny bieżące i ceny przyszłe. Nie muszę dodawać, iż wpływ może zmieniać obie ceny na plus lub na minus. W skrajnym przypadku cena na rynku spot lub kontraktu spot może poruszać się w przeciwnym kierunku do kontraktu z dostawą dalszej przyszłości.

Klasycznie rzecz ujmując rynki powinny utrzymywać się ? nazwijmy to ? w stanie contango, kiedy przyszła cena jest wyższa od ceny bieżącej. Jednak bywa i tak, że na rynku pojawia się stan przeciwny, w którym cena przyszła jest niższa od ceny bieżącej i to jest właśnie sytuacja, która nazywa się backwardation. Z kronikarskiego obowiązku odnotujmy, iż contango nazywa się też czasami forwardation. W języku polskim brakuje prostych odpowiedników tych pojęć. Dlaczego? Grzegorz Zalewski podpowiedział mi, iż oba pojęcia rezerwuje się dla rynków towarowych, więc postawię tezę, iż nie dorobiliśmy się ich odpowiedników, gdyż nie ma w Polsce zainteresowania rynkami towarowymi.

Drobna dygresja w tym kontekście. Gdy obradowała komisja orlenowska w polskim parlamencie, to jeden ze świadków mówił komisji o contango i backwardation. Ciekawe ilu członków komisji miało świadomość o czym świadek mówi i dlaczego contango i backwardation mają na rynkach miejsce.

Konsekwencje pojawienia się backwardation dla rynków towarowych bywają różnorakie, ale najważniejsza jest taka, iż producenci nie będą skłonni chomikować towaru, żeby nie tracić na spadku cen i minimalizować koszty magazynowania. W innej sytuacji będą ci, którzy mogą zarobić na przesunięciu umowy. Dla nich możliwość dostarczenia towaru w przyszłości, żeby wywiązać się z zobowiązania po cenie niższej od podjętego będzie wymuszała odsunięcie zakupów.

Z punktu widzenia strategii rynkowych sprawa wygląda nieco bardziej skomplikowanie, bo pojawia się tu cała masa arbitrażu pomiędzy ceną spot dzisiaj, kontraktem na dostawę w przyszłości i ceną spot w przyszłości. W zadaniach postawionych przed notką na blogu nie ma miejsca na omówienie głównych modeli arbitrażowych, jakie są w takiej sytuacji rozgrywane, ale trzeba wiedzieć, iż pojawienie się na rynku backwardation uruchamia kolejne mechanizmy rynkowe w czysty sposób związane już tylko i wyłącznie z tą sytuacją.

Jedną z konsekwencji jest np. popyt na miejsca, w których można zmagazynować towar potrzebny do arbitrażu pomiędzy fizyczną stroną rynku a ceną spot w przyszłości. Dlatego też rośnie w takim okresie popularność tankowców, które zamiast pływać z towarem dokowane są, jako pływające magazyny. W tym kontekście poszukiwacze ciekawostek na rynku surowcowym powinni zainteresować się indeksem Bloomberga o wdzięcznej nazwie The Bloomberg Tanker Index, który mierzy kapitalizację spółek zajmujących się morskim transportem ropy i w pewnym stopniu odzwierciedla popyt na tankowce.

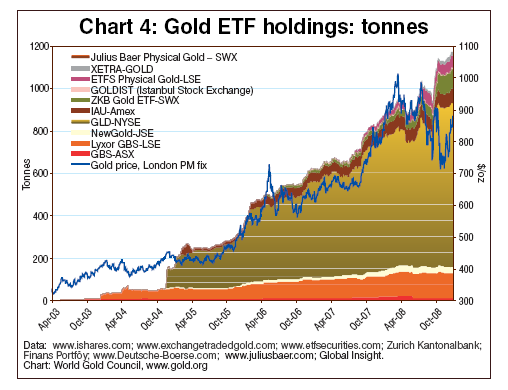

I na koniec jeszcze jeden link, który pośrednio związany jest z tematem notki. Kilkanaście tygodni wcześniej polecałem Państwu serwis World Gold Council. Właśnie pojawił się tam styczniowy raport kwartalny Gold Inwestment Digest (GID), który zawsze warto przeglądać. Wyciągnąłem z niego jeden wykres pokazujący ładnie, jak kształtował się popyt na złoto ze strony ETF-ów (Exchange Trade Funds) w IV kwartale. Jak widać korekta został wykorzystana przez wielu do zakupów. GID podaje, iż w październiku, listopadzie i grudniu inwestorzy nabyli blisko 100 ton złota poprzez ETF-y. W efekcie zasoby kruszcu w tych funduszach wzrosły do rekordowych 1190 ton wartych – w cenach na 31 grudnia 2008 – 33 miliardy dolarów. Oczywiście nie chodzi o szafowanie na blogu tymi miliardami, ale o odnotowanie wydarzeń na rynku, które mają miejsce. Warto o nich wiedzieć. Związek z notką jest taki, iż na rynku złota pojawiało się w końcówce roku rzadko tam obserwowane backwardation.

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

czy to bylo w „kilku” zdaniach?:P mimo wszsytko interesujace:)

@astanczak (odnośnie popytu na miejsca magazynowania)

A czy nie jest przypadkiem tak, że popyt na magazyny dla towarów powinien pojawić się w sytuacji silnego contango? Bo z kontekstu Pana wpisu wynika co innego… Obecna sytuacja w we wspomnianej ropie zdaje się potwierdzać ten fakt- zgłaszany jest popyt na największe tankowce ze względu na rozbieżność cen spot z terminami bardziej odległymi (http://tiny.pl/vwsc => crude oil futures na różne terminy) co umożliwia arbitraż polegający na kupnie na spot i przechowaniu ropy (przy danych kosztach finansowych oraz magazynowania) z równoczesną jej sprzedażą na termin.

@ Arkadiusz Karpinski

Odnosiłem się do arbitrażu a punktem wyjścia do tekstu był stan contango, jako stan rynku – fatalne słowo – naturalny. Oczywiście może pojawić się też jakieś duże odchylenie od takiego „naturalnego” contango i wówczas ten mechanizm chomikowania np. ropy będzie działał w drugą stronę. Wspomniani wcześniej producenci nie będą – jak w stanie backwardation – chętni do wyrzucania na siłę ropy na rynek. Tylko tu stosunkowo szybko rynek by to wyregulował – odcięty popyt na rynku spot lub najbliższego kontraktu szybko zredukowałby contango a może doprowadził nawet do backwardation. Nie podejmuję się spierać o to, co jest w takim przypadku pierwszym czynnikiem – szerokie contango doprowadzające wreszcie do backwardation, czy jakiś inny czynnik – wolę myśleć o rynku, jako o dynamicznym procesie, w którym backwardation czasami zastępuje contango. Niestety tekst na blogu musi się w jakimś punkcie zaczynać.

Zastanawiam się, trochę poza tematem: skoro to złoto zostało kupione przez fundy, to czy nie ma to znów charakteru bańki spekulacyjnej. Jeśli inwestorzy zdecydują się realizować zyski, to jak nisko spadnie cena złota?

A przede wszystkim, te 1190 ton – jaka to część złota dostępnego na świecie (tego w obrocie, a nie pod ziemią) 🙂

Tak,Julius Bear o nim dawno nie słyszałem.Dobry DM.

@ myst

z pamięci dane (zaokrąglone do równych liczb) – szacuje się, że ludzkości udało się wydobyć około 150.000 ton złota. Produkcja roczna złota to jakieś 1-2 procent (do 2.500 ton). W rezerwach banków centralnych, ale też np. MFW było coś 30.000 ton złota, bo część robi wyprzedaże rezerw. Teoretycznie w wolnym obrocie jest zatem około 120.000 ton, ale złota na potrzeby inwestycji mniej. Generalnie rzecz ujmując na te dane o wielkości posiadania złota przez ETF-y warto też patrzeć – sądzę – jak na wskaźnik sentymentu. Widać po tym wzroście, jak ludzie głosują swoimi pieniędzmi oceniając sytuację gospodarczą.

Szanowny panie Adamie (nie mam odwagi pisać kolego) ale cóż pan, za przeproszeniem, wypisuje o tym contango i backwardation. Zęby na nich zjadłem a mimo tego niewiele zrozumiałem z powyższego wywodu. Szczególnie zaś z poniższego passusu:

” Konsekwencje pojawienia się backwardation dla rynków towarowych bywają różnorakie, ale najważniejsza jest taka, iż producenci nie będą skłonni chomikować towaru, żeby nie tracić na spadku cen i minimalizować koszty magazynowania. W innej sytuacji będą ci, którzy mogą zarobić na przesunięciu umowy. Dla nich możliwość dostarczenia towaru w przyszłości, żeby wywiązać się z zobowiązania po cenie niższej od podjętego będzie wymuszała odsunięcie zakupów”.

Proszę wybaczyć ale cały wywód jest wielce niejasny ( min co do składowania-chomikowania i przesunięcia umowy) jak teżi miejscami nieprawdziwy. Nie mam dziś czasu więc odpowiem zaledwie w telegraficznym skrócie.

Terminy contango i backwardation wywodzą się z rynku papierów wartościowych w Anglii gdzie oznaczały premię lub bonifikatę za przesuniecie rozliczenia dostawy papierów wartościowych.

W odniesieniu do giełdowych rynków towarowych mają one dwa pochodne znaczenia:

1. cenowa sytuację rynkową w ktorej ceny terminowe są wyższe od cen bieżących czyli spot (contango) lub też niższe (backwardation)

2. wielkość róznicy miedzy cenami terminowymi i bieżacymi, a więc wysokość premii terminowej (contango) lub dyskonta terminowego (backwardation).

Dawniej termin ten używany był głównie na giełdach angielskich i europejskich a mniej więcej przed 30 laty wszedł do rynkowego języka amerakańskiego, gdzie dziś jest powszechnie stosowany ( głównie na określenie cenowej sytuacji rynkowej).

Dawniej amerykanie używali, przede wszystkim, określenia normal market dla oznaczenia contango market oraz inverted market dla rynku backwardation.

Dla określenia samej róznicy cenowaj stosowano wyrażenie forward spread.

Wbrew temu co twierdzi G. Zalewski terminy te mają od swoje utrwalone odpowiedniki w specjalistycznym i ogólnoekonomicznym języku polskim, jak niżej:

1. report dla contango oraz deport dla backwardation ( terminy pochodza z języka francuskiego i niemieckiego) – dawny żargon giełdowy

2. rynek normalny (contango) oraz rynek odwrócony lub odwrotny (backwardation) – z literatury z USA

3. premia terminowa (contango) lub duskonto terminowe (backwardation).

Niektóre rynki (np. metali szlachetnych) są w strukturalnym contango bo ich ceny , szczególnie złota i srebra, związane są eurodolarem poprzez stope procentową, inne jak np. okresowo sa w backwardation a okresowo contango, podobnie jest z metalami kolorowymi, gdzie decydują o tym nie tyle realne popyt i podaż ile spekulacja oraz tzw. techniczne squeezy.

Tyle na razie, jakby było dalsze zainteresowanie postaram się przyblizyć zagadnienie i wyjaśnić/wyprostować niedopowiedzenia i nieścisłości.

zastanawialem sie gdzie napisalem o polskich odpowiednikach, bo zamierzalem zwrocic uwage Adamowi na ten „report” i „deport” ale ostatecznie nie wyslalem komentarza. Uff, rozumiem, ze chodzi tylko o uzywanie tego do rynków towarowych.

Faktycznie znalazłem w źrodłach (czyli w Wikipedii – wszystkie inne to to samo stwierdzenie), ze to pochodzenie bylo wykorzystywane na londynskiej giełdzie akcji. Ale nie jest oczywiste, że wyłącznie dotyczylo to papierów wartosciowych.

Teraz co do samego wykorzystywania – języki żyją. I o ile w starych naszych książkach wykorzystuje sie nagminnie okreslenia „report” i „deport” o tyle niewykluczone, ze juz nowsi autorzy „przeforsują” wykorzystywanie tych słów pochodzenia anglojęzycznego. Jesli zaczną być czesciej w użyciu to nic na to nie poradzimy.

>Ale nie jest oczywiste, że wyłącznie dotyczylo to papierów wartosciowych.

jest jeszcze inny problem – proste odnoszenie pojęć do tamtych czasów pomija jednak pewną zmianę w świecie – kiedyś płaciło się właśnie za odłożenie dostawy, ale dziś już świat wygląda troszkę inaczej i pewne pojęcia nabrały innego znaczenia.

> rynki żyją

nie chcę wprowadzać sporu o to, jak się to wykorzystuje i gdzie, ale np. na LME w slangu na forward premia mówi się contango mimo tego, iż akademicy będą toczyli spór o to, jak definiować coś, co ludzie na rynku nazywają po swojemu. Przypomina mi troszkę sytuację ucznia, który przychodzi do warsztatu i majster wysyła go z wiadrem po fazę. W szkole uczyli go, co to jest prąd trójfazowy, ale nigdzie w swoim doświadczeniu nie może odszukać odnośnika do fazy i wiadra, więc grzecznie idzie z wiadrem po fazę.

Oczywiście znalazłem w swoim zbiorze literatury pojęcia report i deport – one są obecne np. w Międzynarodowym słowniku finansów wydanym w Polsce już w 1992 – ale nie weszły do obiegu w polskim języku giełdowym. Nikt ich nie używa, za to nagminnie używamy przekręconego pojęcia bazy w stosunku do futures i WIG20. Ale ludzie tego w Polsce używają po swojemu i trzeba się z tym pogodzić a nie walczyć o używanie zgodnych z teorią pojęć premia i dyskonto. Dlatego ja np. przestałem zupełnie używać pojęcia bazy, bo jak zacznę używać jej zgodzie z definicją przyjętą w literaturze przedmiotu, to nikt nie będzie rozumiał o co mi chodzi, bo wszyscy przyzwyczaili się do lokalnego języka. Zawsze też, jak widzę pojęcie bazy, to staram się wyczytać, jaką definicją posługuje się autor, żeby nie było nieporozumień.

Jak się pisze na polskim blogu, to trzeba pamiętać o czytelniku i świecie, w jakim on funkcjonuje. Popisy znajomością slangu podniecają, gdy się jest pierwszy rok na rynku – później zaczyna się dbać o to, żeby ludzie rozumieli o czym się do nich mówi.

Nie rozumiem też uwag o błędach w sprawie arbitrażu – że niby gdzieś jest nieprawdziwy. Zwróciłem tylko uwagę na to, że obie sytuacje wywołują pewne działania związane z możliwością arbitrażu i gracze obecni na rynku będą w każdej z nich szukali przestrzeni do gry.