Sporo pytań padło na temat systemu wybicia z kanału pod poprzednim wpisem ale obiecuję odpowiedzieć na nie w bardziej eleganckiej formie tzn. w kolejnych wpisach. W zasadzie na ten temat dałoby się napisać całkiem pokaźną książkę, ja potraktuję to z braku miejsca na zasadzie tips & tricks. I ten wpis nie będzie z pewnością ostatnim na ten temat.

Podstawowa, opisana wcześniej, forma systemu wybicia z maksimum/minimum X okresów (price channel breakout, Donchian breakout, channel breakout system lub skrótowo CBS) ma jedną zasadniczą, dla mnie najważniejszą zaletę – opiera się wyłącznie na cenie instrumentu bez kombinowania z jej pochodnymi typu wskaźniki. Takie oparcie strategii wyłącznie na cenie implikuje całą paletę atutów:

1/ prostota i zrozumiałość mechaniki działania

2/ logiczne podstawy konstrukcji

3/ mała ilość zmiennych parametrów (stopni swobody) – łatwiejsze w testach i optymalizacji

4/ bardzo prosta do wyznaczenia na wykresie każdego instrumentu i w każdych warunkach (można z dowolnego komputera wyznaczyć na najprostszym wykresie aktualny poziom dolnego i górnego kanału)

5/ ścisłe powiązanie z technicznymi wsparciami i oporami; to przecież właśnie na maksimach czy minimach cenowych rysuje się na wykresach poziomy wsparcie/opór co powoduje, że w takich momentach wchodzą do gry również analitycy techniczni

Proszę spojrzeć na zamieszczony poprzednio rysunek . Zamiana pozycji na długą dokonuje się ni mniej ni więcej a właśnie na technicznym oporze dla wzrostów, znajdującym się na poziomie tej zielonej, przerywanej wstęgi.

Kiedy pada pytanie o filtry to właśnie tu otwiera się ta furtka do zrobienia o tym książki 🙂

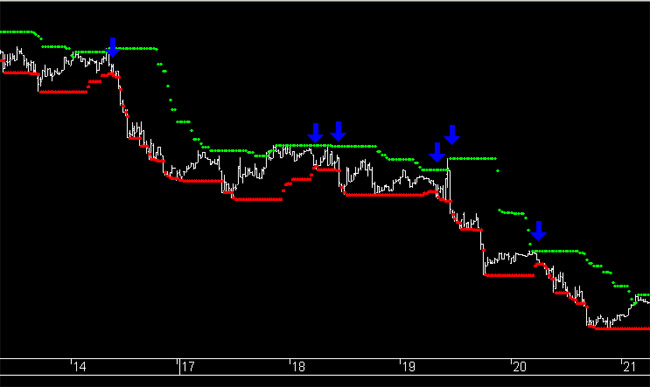

Więc najpierw podpowiem coś ze swoich wieloletnich testów, doświadczeń i obserwacji: mnożenie filtrów komplikuje w większości przypadków całą strategię nie poprawiając wcale najważniejszego- jej stabilności. Spróbuję pokazać to w kilku testach. W wypadku wybicia z kanału trafność jest często dość niska, ok. 30-40% więc trzeba naprawdę mocnych trendów by osiągnąć zyskowność. Ponieważ jest to wybicie z maksimum lub minimum, już na starcie w wielu przypadkach spora część trendu jest już za nami w momencie otrzymania sygnału. A trzeba dodać, że takie wybicia powstają nie tylko przy zmianie trendu ale również w momencie jego trwania. Wówczas owe wybicia stają się niejakoby narzędziem powrotu na rynek lub inaczej mówiąc – formacją kontynuacji. W analizie technicznej takimi formacjami kontynuacji są choćby trójkąty czy chorągiewki ale nie dorównują one w precyzji naszemu CBS. Na wykresie poniżej ilustruję ową właściwość. Nie trzeba chyba komentarza by zrozumieć jak to funkcjonuje. Niebieskie strzałki wskazują na kolejne powroty na rynek w trendzie spadkowym, przy użyciu systemu wybicia z kanału. Oczywiście pisząc o „powrotach” zakładam, że wcześniej wybijał nas rynek z pozycji (stop to zielona wstęga) a my gramy tylko z trendem a więc w tym wypadku jedynie pozycje krótkie.

Ograniczenie drawdownów (zjazdów krzywej kapitału) jest tu konieczne i często osiąga się to kosztem zyskowności. A drawdowny potrafią tutaj chadzać seriami jak pokazałem na drugim rysunku w poprzednim wpisie. Przy tym szerokość kanału przy dużej zmienności rynku bywa tak zatrważająco duża, że dodanie filtra staje się wręcz koniecznością.

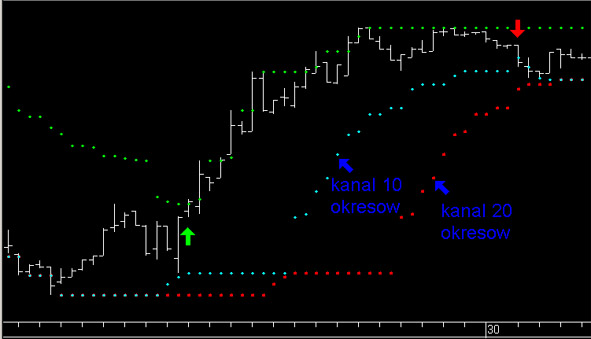

Najprostszym chyba filtrem, i do tego identycznie działającym, jest ten zastosowany z ogromnym sukcesem przez Turtles Team. To stop podążający za ceną (trailing stop) oparty o długość kanału z mniejszej ilości okresów niż kanał podstawowy strategii. W praktyce wygląda on następująco:

Dla pozycji długiej –

jeśli wejście zasadnicze na pozycję następuje przy wybiciu z maksimum X okresów (np. 20 jak u Turtles) to zamknięcie pozycji dokona się przy zejściu kursu poniżej minimum z okresów od 1 do X-1 (a więc w naszym przykładzie od 1 do 19. Załóżmy, że ten mniejszy kanał ma długość 10 okresów jak u Turtles. Widać to na wykresie poniżej. Zielona i czerwona wstęga to nasz kanał z 20 okresów po obu stronach ceny, jasno niebieska – to nasz trailing stop zbudowany z kanału o 10 okresach. Widać wyraźnie że biegnie on bliżej ceny więc nie oddaje tylu zysków co kanał podstawowy.

Symetrycznie buduje się ów stop dla pozycji krótkich.

C.D.N.

–* Kathay *–

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

"Zielona i czerwona wstęga to nasz kanał z 20 okresów po obu stronach ceny, czerwona – to nasz trailing stop zbudowany z kanału o 10 okresach."

Kathay, przeczytaj to jeszcze raz. Tam nie ma dwóch czerwonych linii. Jest zielona, czerwona i błękitna.

Jeśłi chodzi o kanał w trendzie bocznym (drugi rysunek) to najlepszym filtrem jest B-Line.

W trendzie działa wszystko: kanał, średnie, linie trendu. W boczniaku jeśłi nie dopasujesz porządnie oscylatora, to bedziesz miał

tylko zawrót głowy.

Taaa. Jest tylko jeden mały problem. O tym kiedy jest boczniak dowiadujemy się najczęściej gdy się kończy….

A my sie dowiadujemy gdy on trwa i nie jest to dla nas żaden problem.

Kathay tu niechodzi o to aby stosować kilka wskaźników,ale jeden dobry

poprawione, dzięki za spostrzegawczość

@ Lucek

Dzięki za wyczerpującą odpowiedź. Rozumiem, że to się poprostu wie i już…

@Kathay

A nie stosowałeś odwrotnego rozwiązania – wybicie z "węższego" kanału jako sygnał kupna i stop na "szerszym" kanale. DD może być większe ale korzystamy więcej z długich trendów. Ja to stosuje na akcjach i funduszach – tylko long pozycje.

jeśli znasz Trapero ten „jeden dobry” to pogratulować! a ponieważ widzę,że takich jak ty jest wielu wiec nie pozostaje nic innego jak zamknąć blog 🙂

@jaro

Gdyby nie to sarkastyczne: taaa, pewnie bym Ci wyjasnił, a jeszcze gdybyś zapytał, jak to możliwe?

Ale Ty w odpowiedzi do mojego wpisu dałeś wyraz temu, ze ja wypisuje głupstwa, no bo trend boczny etc.

Otóż zapewniam Cię, że stosując PA plus znając strukturę trendu można bez problemu wiedzieć, co "jest grane".

Ja a tym celu nie bałem się "podśmiechujek" z moich "wodotryskowych" wykresów ani epitetu "cekinowego tradera".

Nie wolno poddawać sie stereotypom, trzeba byc pewnym swoich racji, trzeba dążyć do tego aby w tym co sie robi

być po prostu artystą. A jeśli podbudujesz to wiedzą, to możesz nawet zostać geniuszem:)

@Lucek

Gdybym lubował się w szermierce słownej napisałbym, że nie bardzo jesteś pewien swojej racji, skoro w "taaa" widzisz sarkazm

i oskarżenia o wypisywanie głupstw.

Ponieważ przychodzę tu żeby poczytać konkrety i o tym jak inny sobie radzą np. z problemami wczesnego rozpoznawania trendu bocznego

to chodziło mi o taką odpowiedź. I tylko o to.

Mam nadzieję, że nie obraziłem Kathaya i on napisze coś konkretnego.