Koniec taniego Vanguarda

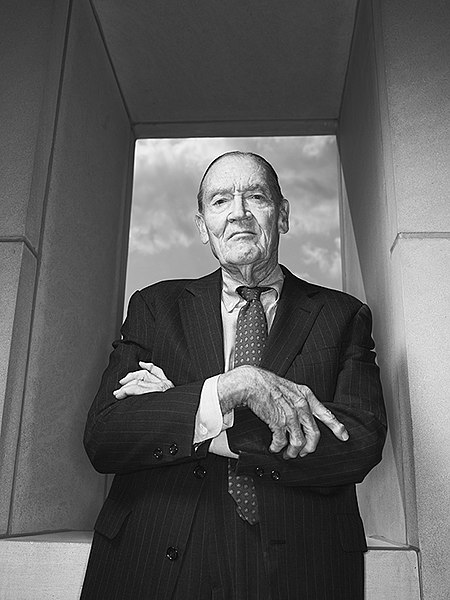

Jeden z najczęściej kupowanych przez polskich inwestorów ETF-ów na globalne akcje – Vanguard FTSE All-World – stał się ostatnio najdroższym ETF-em w swojej kategorii. Od 2019 r., roku śmierci założyciela firmy Johna Bogle (na zdjęciu), wielkiego propagatora taniego inwestowania, Vanguard nie obniżył w nim opłat. Choć w tym czasie obniżały je konkurencyjne fundusze.