Ostatni odcinek, nawiązujący bezpośrednio do materiału zawartego w raporcie zarządzających z Blackstar Fund: „The Capitalism Distribution – The Realities of Individual Common Stock Returns”, który pozwoliłem sobie rozłożyć na czynniki pierwsze w ostatnich wpisach.

Autorzy zidentyfikowali jeszcze jedną cechę wspólną dla tych spółek, które w badanym okresie przyniosły największy całkowity zwrot na kapitale jak i tych, których średnioroczne wzrosty cen były największe:

otóż w porównaniu do akcji o przeciętnych przyrostach kursu, liderzy spędzają relatywnie więcej czasu na biciu swoich rekordów cenowych lub inaczej mówiąc – przebijaniu dotychczasowych najwyższych poziomów notowań z poprzednich lat, miesięcy czy tygodni. Jeśli papier o wartości 20$ przez kilka lat został wywindowany do poziomu 300$ to po drodze wielokrotnie musiał pokonywać kolejne progi cenowe, co zajmowało proporcjonalnie sporo czasu z okresu prosperity.

Dla porównania papiery outsiderów przez miesiące lub lata nie są w stanie rozprawić się z ostatnim maksimum cenowym, pełzając najczęściej gdzieś przy minimach lub w męczącym trendzie bocznym a więc czas spędzany przez nie na bicie rekordów to zero dni lub gdzieś w pobliżu tej liczby.

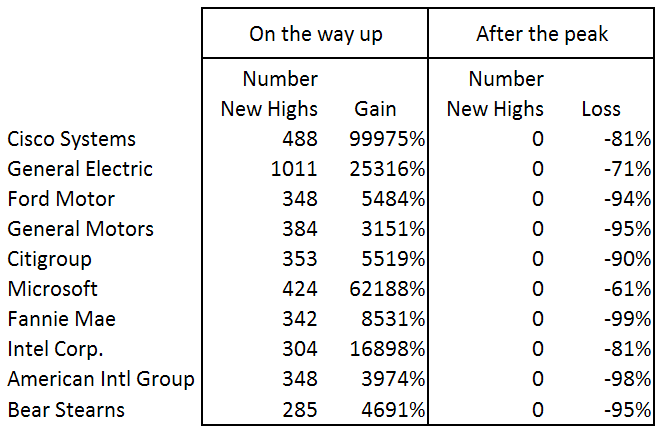

Żeby uzmysłowić to czytelnikom, w raporcie umieszczono taką tabelkę jak poniżej, która w sposób matematyczny obrazuje ową zależność:

Z lewej strony w pierwszej kolumnie mamy nazwy spółek giełdowych, które popisały się solidnymi jazdami cenowymi w górę.

Kolejna kolumna to ilość nowych rekordów cenowych, które papier ustanawiał w raportowanym okresie. General Electric wykonał ich dla przykładu ponad 1000 co oznacza właśnie 1000 dni spędzonych na przebijaniu kolejnych oporów, wynikających z maksimów cenowych.

Trzecia kolumna to całkowity zysk jaki zdołała dana akcja wycisnąć w drodze do swojego absolutnego, historycznego szczytu.

Dwie ostatnie kolumny pokazują efekt ?poszczytowy”, kiedy to już nie zostały ustanowione żadne nowe maksima a spadek często wymazywał całość dotychczasowych osiągnięć. Nie przypadkiem owe 2 kolumny znalazły się w tym dokumencie – autorzy próbują uświadomić, że nawet najjaśniejsze gwiazdy hossy wymagają pewnego aktywnego nadzoru (czytaj stop lossa) aby ?kup i trzymaj” nie zamieniło się w horror. Bo oto, gdy udało się wyselekcjonować absolutnych liderów, chwila nieuwagi i kilka lat naszej sielanki przekuwa się w dramat…

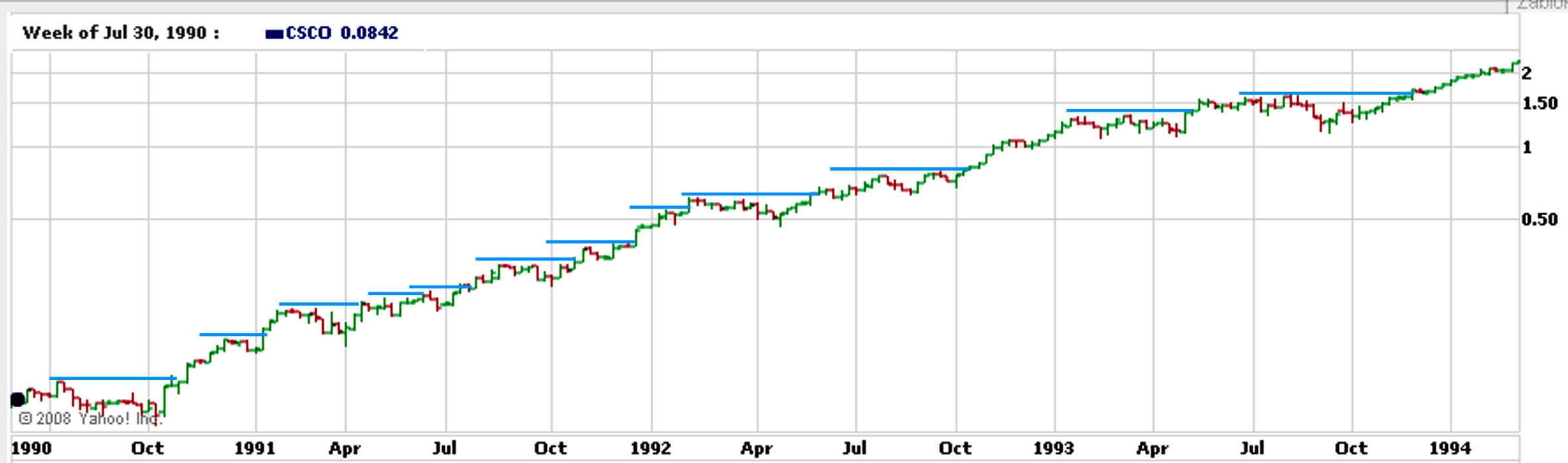

Ja od siebie natomiast dokładam poglądowy wykres, który powinien w najprostszy sposób pomóc zrozumieć ów efekt ?poprawiania rekordów” czyli na dobrą sprawę mechanizm prostej strategii podążającej za trendem. Jej zasady byłyby następujące – kup akcję jeśli przebija swój szczyt gdyż jest duża szansa, że o ile jest to mocny papier to tych szczytów pobije jeszcze wiele, ale nie zapomnij wyznaczyć poziom obrony przez zbyt głębokim spadkiem.

Wykres ten przedstawia kilka lat z życia firmy CISCO (wymienionej wyżej w tabeli). Niebieskimi liniami zaznaczyłem najważniejsze, kolejne rekordy cenowe, poprawiane przez nią w drodze na szczyt. Dla przeciwstawienia powinienem dorzucić wykres jakiegoś marudera ale tego bez problemu da się rozpoznać przy użyciu wspomnianych kryteriów.

Pozostało jeszcze do wykonania małe podsumowanie oraz kilka moich skromnych uwag do pojawiających się komentarzy – to w kolejnym wpisie.

—*Kat*—

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dzięki Tomaszu za pouczający artykuł.

Pamietam, że w zeszłym roku była taka broszura w ‚Parkiecie’ – ‚Zarabiaj jak najlepsi’, czy podobny tytuł.

Było to przedstawienie inwestorów, którzy pokonują rynek, m.in Buffet, Soros.

Był tam też facet, który notorycznie kupował akcje z maksimum 52 tygodni.

Pamiętam jakie to zrodziło u mnie zdziwienie, ale po przestudiowaniu danych statystycznych oraz poznaniu

zasady podążania za trendem zrozumiałem na czym to polega.

Dzięki za Twój wkład w edukację inwestorską!

Panie Tomaszu,

na bossie jest analizowany WIG20 (Analiza Poranna), czy byloby mozliwe rowiez analizowanie szerszego indeksu jakim jest WIG?

I jeszcze taka prosba, na jednym z blogow znalazlam oRGR rysowana w sposob nastepujacy:

http://kisiel2.wordpress.com/2009/05/18/20090518/

Czy moglby Pan sie wypowiedziec na temat takiej interpreatacji?

Przepraszam, ze pytam ale coz odkrywczego jest w stwierdzeniu, ze po osiagnieciu historycznego szczytu spolka juz nigdy nie osiagnela kolejnego historycznego szczytu? Czy gdyby tak sie stalo to nie trzeba byloby zmienic tabelki i uznac nowy szczyt za historyczny szczyt i znow napisac, ze po jego osiagnieciu spolka nie osiagnela juz historycznego szczytu?

Innymi slowy czy historycznego szczytu nie definiuje wlasnie fakt ze jest historycznym szczytem i spolka nigdy nie byla warta wiecej a wiec nie mogla go pobic?

@Trystero: LOL, tez sie po glowie drapalem co chciano wyrazic ta tabelka…

Witaj Apollina 😉

Mam nadzieję, że się nie obrazisz iż wyprzedzę wypowiedż Pana Tomasza, bo temat jest prosty.

Otóż z tego co deklarowano na początku – blogi nie miały za zadanie zajmować się bieżącą sytuacją rynkową. Pan Tomasz nie jest pracownikiem Bossy.

Powiedz mi jeszcze jaką wartość (poza edukacyjną) może mieć taka analiza. Żeby skrócić twoje męki – napiszę tutaj truizm – takie analizy biur maklerskich i innych podmiotów a realny trading to dwie bajki. Piszą o tym w większości książek do AT. Zdrowy rozsądek to podpowiada. Między innymi jest tak dlatego, że najlepiej robić to w swoim stylu. Wtedy większość problemów odpada. Skakanie z jednego rozwiązania na inne prowadzi tylko do konfuzji. Wierz mi na słowo. 😉

Skoro zwracasz się z prośbami na takim blogu – domniemałem, że jesteś początkująca. Najlepiej poczytać parę książek, ale nie wierzyć we wszystko. Odwiedzić parę forów, zwłaszcza np forexfactory, elitetrader i tam znajdziesz troszke wskazówek. Lepiej unikać wątków dot. aktualnej sytuacji i „prognoz”.

Co do Blogu – problem tym, że ilu malarzy, tyle rysunków ;).

@Apollina

Przekaże Pani sugestie Dep. Analiz.

Ze swojej strony dodam tylko, że skupiliśmy się na analizie indeksu, kontraktu i wybranej spółki, żeby zadowolić największą grupę naszych klientów (graczy

kontraktowych + spekulantów akcyjnych). Analiza WIG-u byłaby trochę sztuką dla sztuki, dlatego raczej pozostaniemy przy dotychczasowym wyborze.

@Trystero, Gonzo

Pod tabelką jest wyraźny opis:

Po osiągnięciu szczytu spółka spadła o x%. To x waha się od 61% do 99%. Porównując to z kolumną 1 np. 1011 nowych szczytów,

daje to prostą konkluzję: kupuj new highs, a będziesz zarabiać, dopóki nie zbankrutujesz 😉

@kathay –

Mam propozycję na następny wpis – Selekcja naturalna – który bank i jego DM wybrać , gdzie nie ma układów, aferek typu kammelgate, gdzie zarządy na kradną i dobrze by było by wciąż tam był polski kapitał ,a który bank ma szanse na upadek ;).

Dziś na forach zauważam ktoś rzuca hasłami o upadku jednego z banków (związanego z konkursami dla traderów).

Rośnie wrogość i brak zaufania do banków w Polsce (celowo nie napisałem „polskich” banków).

Nagle teraz płaczą, że dali średnio po 6 kredytów/pożyczek dla klienta, problemy z refinansowaniem… ciekawe, dlaczego media nie płakały o tym jak się odbijały giełdy od dna. IV władza – IV kolumna na szkodę ludzi pracujących. Dobrze by było także w takim wpisie zająć się tym fenomenem, że od tak długiego czasu udaje się ta nieświadoma operacja – „globalna medialna manipulacja” – czyli dlaczego nie warto słuchać mediów jak się traduje i dlaczego analizy trzeba robić samemu, chyba że mamy zaufanego swojego doradcę, który tylko z nami dzieli się wiedzą.

Jestem jedynie ciekaw czy faktycznie tak jak przewiduję prawdziwe dno kryzysu będziemy mieli za sobą gdy fundamentaliści wpadną w panikę. Będzie wtedy sporo okazji…

Co do tabelki:

w zasadzie ostatnie 2 kolumny nie wnoszą niczego w temacie „nowych szczytów”, nawet zastanawiałem się czy ich nie wyciąć do wpisu ale doszedłem do wniosku, że nie będę naruszać praw autorskich przez ingerencję.

Natomiast wnoszą co nieco do spojrzenia od strony ryzyka czyli:

liderzy wzrostów, którzy pokonali swe szczyty rekordową ilość razy, nie będą wiecznymi gwiazdami – udana selekcja TO NIE WSZYSTKO, jeśli nie zabezpieczyć tyłów dramat jest na wyciągnięcie ręki.

co do wspomnianego RGR:

każdy ma prawo widzieć to co chce, na tym polega zwodniczy urok subiektywnych narzędzi z zakresu AT – są tylko pozornie wymierne i weryfikowalne.

Ja nigdy bym nie narysował RGR w ten sposób.