Poniżej obiecana, druga część analizy strategii gry po publikacji danych o amerykańskim bezrobociu (NFP)

Wracamy więc do tego filmiku:

http://www.youtube.com/watch?v=w11OVwSozmE

i przesuwamy się do ok. 4 minuty 11 sekundy.

Autor proponuje tym razem zaaplikowanie strategii na słupki dzienne. Założenie jej w zasadzie wydaje się na pierwszy rzut oka całkiem słuszne – wpływ danych o bezrobociu może być na tyle silny, że rozciąga się na kolejne dni tygodnia po publikacji. Czy relatywnie silniejszy niż w przeciętnym tygodniu? Należałoby porównać wyniki tak zastosowanej taktyki z wynikami testu w innych tygodniach i w oparciu o taką samą procedurę podejmowania decyzji o transakcjach.

Niemniej jednak weźmy za dobrą monetę obserwacje autora i załóżmy, że w tym co pokazał istnieje pewna przewaga (the edge). Dla całkowitej zyskowności dużo zależy od indywidualnego zastosowania stopów, ja jednak traktuję w tym wpisie podany pomysł jako inspirację do własnych poszukiwań i podpowiedź jak wykorzystać dane NFP na forexie.

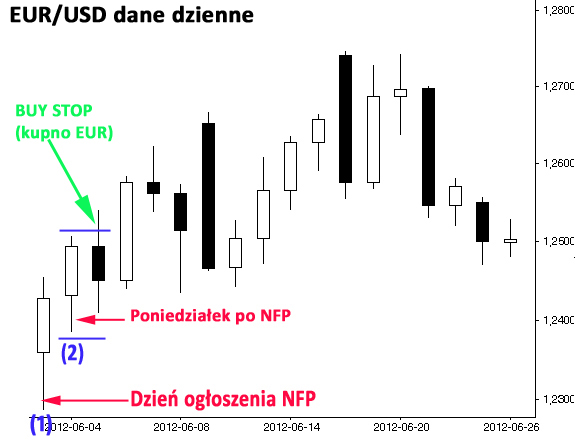

Wykresy na filmie są mało czytelne, oparte są o dane 60 minutowe (co wyraźniej wskazuje trendy). Ja jednak dla większej przejrzystości zrobiłem własny wykres owej metody na świecach dziennych. Dla ostatniej publikacji 1 czerwca wygląda on następująco:

Procedura rozgrywki:

1/ Ignorujemy dzień oznaczony na wykresie jako (1) czyli sesję, podczas której ogłaszane są dane o NFP.

2/ Ignorujemy również sesję kolejną czyli poniedziałkową, oznaczoną na wykresie jako (2), jeśli dane wychodziły w piątek (lub każdą inną kolejną jeśli dane ogłaszano wyjątkowo innego dnia).

3/ Po zakończeniu owej kolejnej, drugiej sesji, ustawiamy dwa zlecenia (zaznaczone niebieskimi liniami):

– kupna rynku 15 pips powyżej maksimum sesji nr (2)

– sprzedaży krótkiej 15 pips poniżej minimum sesji nr (2)

4/ Po uruchomieniu jednego ze zleceń anulujemy drugie

5/ Śledzimy rozwój kursu zleceniami obronnymi

6/ Wychodzimy z rynku najpóźniej na koniec sesji piątkowej tego tygodnia

Jak widać na powyższym rysunku zlecenie kupna zostało odpalone i kurs podążał w kierunku naszej pozycji aż do piątku gdy nastąpiło znaczące cofnięcie. To był specjalny tydzień kiedy gra bardziej szła o uratowanie Eurolandu a nie o wielkość zatrudnienia w USA, jakiś tam minimalny zysk został jednak uchwycony.

Kwestia stopów pozostaje otwarta, nie widzę bowiem by autor ten temat w jakiś sposób rozwijał (oprócz stopa czasowego na zakończenie tygodnia). Podejrzewam jedynie na podstawie poziomych, krótkich linii, że tak jak w poprzednim wpisie stopem może być minimum lub maksimum dnia poprzedniego +/- kilka pips.

Dlaczego nie zlecenia po sesji nr (1) ? Przypuszczam, że autorzy robili jakieś doświadczenia, z których wychodzi, że bardziej efektywnym rozwiązaniem było wykrystalizowanie się kierunku po sesji poniedziałkowej.

—Kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Tak na szybko, to w maju tego roku strategia ta na EDku(post-NFP) przyniosłaby zysk (zależny od stopów, take profitów itp.), a w kwietniu i marcu – stratę. Moim zdaniem można się nią zabawić, ale tylko tak na marginesie.