Nasze blogi odwiedza codziennie kilkaset osób jak sprawdziliśmy w statystykach. Ale tylko jeden człowiek był zainteresowany strategią DCA, będącą małym remedium na przeczekanie bessy. Mimo to specjalnie dla niego zdecydowałem się ją przybliżyć więc niezainteresowanych przepraszam i zapraszam do blogów sąsiednich 🙂 Ten wpis jest dla ciebie „maki”, lubię ludzi o otwartych umysłach !

„Gdyby akcje były jabłkami i pomarańczami, ludzie reagowaliby logicznie. Kupowaliby ich więcej gdy są tanie a mniej gdy stają się drogie”. Czyje to? Chyba wiadomo… Ale zróbmy konkurs – ten kto odgadnie jako pierwszy będzie mógł zażyczyć sobie wpisu na dowolny temat, oczywiście w granicach sensu i moich możliwości, więc zastrzegam sobie prawo negocjacji 🙂

Strategia D.C.A. czyli Dollar Cost Averaging. Tłumaczenie nie oddaje jej sedna – Uśrednianie Ceny Dolara. Równie dobrze mogłaby nazywać się Polish Zloty Cost Averaging 🙂 Dużo poprawniej można by tu użyć jako zamiennika nazwy ?Uśrednianie ceny kupna” albo szerzej ceny nabycia bo i do pozycji krótkich też się nadaje. Jedna z najstarszych strategii rynkowych, luźno związana z analizą techniczną bo nie chodzi o wykres – tu liczy się tylko cena instrumentu, systematyczność i dobrze zaplanowane zarządzanie kapitałem. Skonstruowana na potrzeby rynku akcji ale równie dobrze można ją zastosować do zbudowania portfela udziałów w funduszach a nawet kontraktów terminowych na indeksy.

Dodam jedno zastrzeżenie – ponieważ stosuje się ją często w momencie ruchów spadkowych (korekty , bessa) dlatego nie polecam jej użycia w przypadku akcji o marnej reputacji, śmieciowych i niepłynnych. Bo tam mocny ruch pikujący jest często ruchem ostatnim.

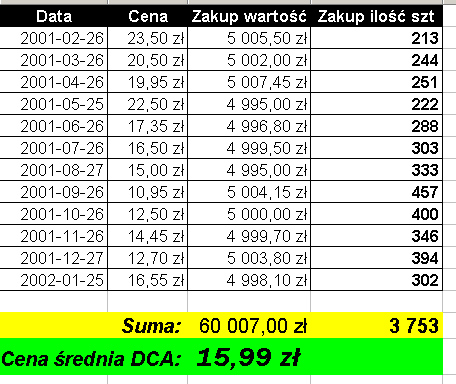

Mechanika działania DCA polega na zakupie instrumentu w ilości wynikającej z przeliczenia zawsze JEDNAKOWEJ sumy pieniędzy i w regularnych interwałach czasowych, bez względu na aktualny kurs. Prześledźmy to na przykładzie. Wybrałem do niego akcje KGHM ale równie dobrze możemy dobierać do portfela cały pakiet różnych spółek. Na początek planujemy interwał zakupów (tutaj co miesiąc, ale może to być co tydzień, co kwartał) i planowany okres budowy pozycji (tutaj 12 miesięcy, DCA to strategia długofalowa). Następnie dzielimy planowaną kwotę całkowitą do zainwestowania na ilość rat. W naszym przykładzie mamy do dyspozycji 60 000 PLN kapitału co przeliczone na 12 miesięcy daje 5000 PLN na zakupy co miesiąc. Tę kwotę każdorazowo dzielimy przez aktualny kurs instrumentu by uzyskać ilość sztuk na które należy złożyć zlecenie. Jak wygląda to miesiąc po miesiącu pokazuje nam tabela poniżej:

Okres rozpoczęcia inwestycji wybrałem tutaj z rozmysłem. Założyłem, że rozpoczynamy zakupy dokładnie po roku od osiągnięcia szczytu cenowego przez KGHM w 2000 roku czyli po 12 miesiącach bessy, dokładnie w takim momencie w jakim jesteśmy obecnie. Co miesiąc budujemy pozycję za kwotę niemal 5 000 PLN a te małe niedokładności wynikają z zaokrągleń. Po roku mamy w portfelu 3753 akcje a średnia cena ich nabycia to 15,99 PLN. Nie uwzględniam tu prowizji tylko same ceny transakcji. Proszę zwrócić uwagę, że rozkład ryzyka działa na naszą korzyść – jeśli cena spada to ilość akcji kupowanych wzrasta (zwykłe prawo matematyki) natomiast jeśli kursy znów szybują w górę – kupujemy mniejsze ilości. To bardzo praktyczna zaleta tej metody, również od strony psychologicznej.

Nie używa się tutaj żadnego systemu obronnego, to jest strategia akumulacji wykorzystująca okresową słabości kursu (można to samo robić w korektach hossy, nie tylko w bessie) dla poprawienia całkowitej zyskowności portfela czy w ogóle wykorzystania spadków do zbudowania pozycji przed niewiadomym w czasie powrotem wzrostów. U podstaw takiego podejścia leży proste założenie, na którym opiera się cały biznes giełdowy – ceny akcji przez kolejne generacje zdecydowanie częściej rosną.

Dla porównania dokonałem jednorazowej inwestycji za całe 60 000 PLN rok po tamtejszym szczycie czyli 26 lutego 2001. Kurs KGHM wynosił wówczas 23,50. Metodą uśredniania osiągnęliśmy wyżej kurs 15,99. Oba poziomy zaznaczyłem na wykresie poniżej.

Krótko jeszcze o wadach i zaletach.

Ekonomiści i akademicy stwierdzili, że przewaga uśredniania nad jednorazowym zakupem jest iluzją. Przejrzałem sobie wcześniej kilka studiów i statystyk. Wychodzi mniej więcej na to, że w 2/3 przypadków jednorazowy zakup jest korzystniejszy. Ale DCA ma przewagę w momentach przesileń czyli bessy lub głębokich korekt. Aby poczuć się pewniej proponuję zrobić własne symulacje w tym zakresie.

Ale z drugiej strony -jak odgadnąć kiedy wejść od razu za całość skoro nawet profesjonalni analitycy mają spore problemy z wyborem optymalnych momentów kupna i sprzedaży? Poza tym metoda uśredniania zdejmuje z nas konieczność przeprowadzania analiz, gromadzenia i przetwarzania informacji oraz dokonywania prognoz. Jako mniej czasochłonna wymaga jedynie dyscypliny w comiesięcznym dokonywaniu zakupów. Zresztą nawet fundusze wykorzystują różne wersje DCA w swoich strategiach.

I jeszcze jedno. Jak przyznają akademicy, metoda uśredniania wprowadza do portfela większą stabilność a przecież to właśnie zmienność wprowadza nerwowość i niepokój wśród inwestorów. Zwykle czujemy się szczęśliwi gdy ceny pną się w górę, strach pojawia się zawsze w momencie spadków. Kursy spadają ponieważ nikt nie chce kupować. Cały trik z DCA polega na tym, że wkraczając w takim momencie na scenę doświadczamy, podobnie jak w przypadku sklepowej promocji, uczucia „dodatkowej korzyści” a powstały swego rodzaju psychologiczny komfort redukuje nadmierne emocje.

Nie powiem, że to najlepsza metoda inwestowania bo takich nie ma. Ale ta jest przynajmniej bardzo logiczna, precyzyjna i prosta w zastosowaniu.

–*Kathay*–

30 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@KatHay

Jeżeli lubisz tego typu strategie, to proponuję inną, dostosowaną do kontraktów.

1) Kupujemy jeden kontrakt. Wychodzimy jeżeli zarobimy 10 pkt lub przegramy 10 pkt.

2) Jeżeli przegraliśmy, to kupujemy 2 kontakty. Jeżeli wygramy jesteśmy do przodu o 10 pkt.

3) Jeżeli przegraliśmy w 2), kupujemy 3 kontrakty. Jeżeli wygramy jesteśmy do przodu o 10 pkt.

4) Jeżeli przegraliśmy w 3), kupujemy 4 kontrakty. itd……

Ta medota jest również " …. logiczna, precyzyjna i prosta w zastosowaniu ….". Ta sama grupa metod.

Powodzenia,

GiełduGiełdu

@giełdugiełdu

A co jeśli trafisz serię złych transakcji np. 10 ? Wtedy masz 10! kontraktów z czego na pierwszym 100pkt 2 90pkt 3 80pkt…itd Niewiele ma to wspólnego z zarządzaniem pozycją…

@ bieniu

Odniosłem wrażenie, że GiełduGiełdu ma ironiczny stosunek do DCA i oceny tej strategii przez KatHaya.

@ GiełduGiełdu

Zdaje się, że KatHay poleca DCA przede wszystkim na akcje, a na kontrakty w ostateczności, w przypadku akcji może być sensowna, ale pewnie należałoby zrobić porządne testy na wielu papierach.

@GG

Twoja strategia, to rodem z kasyna. Trochę się rożni, ale zasada podobna, Ty proponujesz zwiększanie o 1, tam zasadą jest podwajanie. Znałem takich co to stosowali. Jednak warunek, to nieograniczona ilość gotówki do dyspozycji oraz (w przypadku kasyna) brak ograniczeń stawki.

Zasada poniekąd słuszna. Wielu jednak stosuje ją na swoja zgubę w sposób odwrotny, czyli podwajanie po wygranej. I tam czekają pułapki losu. Główną zasadą to powrót po wygranej do stawki podstawowej. W długiej statystycznie próbie zasada wygrywająca.

Kto nie zna, moze przetestować w wirtualnym kasynie np. na Black Jack`u.

Pozdrwiam

GG

jeśli ją stosujesz i nadal zyjesz – gratulacje! czekamy na tzw gruby ogon jak właśnie seria dziesięciu

o ile nie stosujesz – możesz nam wytłumaczyć dlaczego ? 🙂

stosuje na LCC od 2 zl

Ta strategia przypomina bezpieczne wsiadanie na statek. Nie zabezpiecza jednak pasażera w przypadku dużego sztormu….. . Przykładowo, osoba która zaczęła inwestować w 2000 roku tą strategią w koszyk akcji odzwierciedlający francuski CAC40 jest teraz do tyłu. Osiem lat bez zysku!!!! Na niemieckim DAXie też podobnie!.

Dokładniej jednak ujmując, nie jest to strategia inwestowania, ale oszczędzania. Dlaczego ‚moja’ strategia jest zła, to już odpowiedzieli inni wcześniej.

Pozdrowienia,

GiełduGiełdu

Pozdrowienia,

GiełduGiełdu

W tej strategii barakuje jednego waznego elementu:

nie opisales kiedy wychodzimy z inwestycji?

czy też stałymi krokami?

@kathay: dzieki serdeczne! 🙂

DCA w założeniu jest błędnym systemem dla inwestorów aktywnych . ALE , pewnie znacie przypadek robotnika który kupował akcje za 1 000 dolarów raz w roku , przechodząc na emeryturę był milonerem , jego uśrednianie miało długi okres/30 lat/ , trafił na trend wzrostowy długoterminowy . Mam pytanie . Czy Eliot przewidział długoterminowy trend spadkowy ? Pozdrawiam

A czy mając 60 tyś. lepiej kupować 1 spółkę w 12-tu krokach czy jednorazowo 12 różnych spółek ? Która strategia jest lepsza ? Myślę o inwestycji co najmniej kilku- kilkunastoletniej ?

jesli kupujesz 1 spolke to masz ryzyko w jednej spolce i moze sie okazac, ze trafiles lub nie. przy zakupie 12 spolek ryzyko trafienia porazki sie zmniejsza a szanse, ze jedna lub wiecej z 12 bedzie rodzynkiem jest wieksza.

tr – dzięki, tak sobie właśnie myślałem 🙂

@ TS

Uważaj jednak- jeśli np. kupisz 12 banków albo 12 spółek z branży budowlanej, to marna to będzie dywersyfikacja, korelacja kursem akcji spółek z jednej branży jest z reguły spora. Rozdziel na wiele różnych sektorów, na małe, średnie i duże firmy, itd.

@KatHay

Jesli pytanie z artykułu dalej aktualne to chyba chodzi o Buffeta 😉

A gdyby mi sie udało zgadnąć, bo nie zauważyłem żeby wcześniej ktoś na nie odpowiadał, to fajnie byłoby gdybyś napisał kiedyś w jaki sposób oceniać czy dana strategia dalej sie sprawdza, czy nie za bardzo jej już idzie. Moze jakiś wpis o metodach analizowania equity strategii i na tej podstawie wyciągania wniosków, bo ten temat mocno mnie nurtuje.

Pozdrawiam

A jesli ta strategie zastosowac w przypadku funduszy? Tu nie ma ryzyka upadku.

jednak ta metoda jest z serii "kasynowych"

a co myślicie o połączeniu metody uśredniania i podwajania dobrych firm z wig20 w odstępach np. kwartalnych lub półrocznych, tak aby osiągnąć w 2009 roku zaangażowanie 100% w akcje. Horyzont inwestycyjny 5 letni.

Jeśli ktoś jest zainteresowany strategią uśredniania, jest coś o niej w ebooku:

http://www.dobryebook.pl/gielda_inwestowanie-e-30.html

Więcej o Autorze i jego pomysłach na grupie dyskujnej GPW w Usenet.

Powyższe informacje nie należy traktować jako zalecenie zapoznania się z tą książką. Na szczęście wydawnitwo zwraca kasę do 30 dni (potwierdzam to), chociaż to doświadczenie wynika z innej pozycji giełdowej tego wydawnictwa (Grid Trading – najprawdpodobniej tłumaczenie słabych materiałow wykonane przez licealistę).

Moim zdaniem ciekawsza byłaby strategia zwiększania zaangażowania przy wzroście np. o 10% i zmniejszanie po spadku o 10%. Pozwoliłoby to uniknąć sytuacji, kiedy kupiłem akcje w transach, a po kupnie czekam mimo, że portfel gwałtwonie się kórczy (np. jak nasz sWig80).

@Yazz

Bez testowania sądzę, jeżeli zaczną się wzrosty, to mniej zarobisz. Jeżeli natomiast będą spadki, to mniej stracisz. (w stosunku do koszyka akcji odzwierciedlająćego Wig20). Nic więcej.

Pozdrowienia,

GiełduGiełdu

O kurczę, Oczywiście "kurczy", a nie "kórczy"

Fragment tego ebooka (nawet o uśrednianiu) jest na stronie:

http://www.dobryebook.pl/?l=czytaj&id=16

Pozdrowienia,

GiełduGiełdu

GG

sprawdź jeszcze raz z kalkulatorem tę swoją metodę z pierwszego komentarza, coś pomieszałeś z liczeniem, nie chciałbym, że ktoś pomyślał, że tak można zarobić

Vox

To nie jest system inwestycyjny a jedynie strategia budowania pozycji

TS

Dywersyfikacja czyli kupno 12 spółek jest bezpieczniejsza.

Arti

trafiłeś – robimy deal 🙂 będzie wpis o tym co cię nurtuje

GG jeszcze raz

CAC40 czy DAX – nie ma znaczenia czy ktoś kupił te akcje jednorazowo czy na raty – i tak stracił jak twierdzisz.

@KatHay

Dzięki, faktycznie jest błąd. Dokłdanie jest to tak jak z nagrodą dla wynalazcy szachów "Cóż, królu. Wystarczy, jeśli na pierwszym polu szachownicy położysz jedno ziarnko pszenicy, na drugim polu dwa, na trzecim cztery, potem osiem… i tak dalej aż do końca szachownicy" (http://www.gwo.pl/parts/home/index.php?menu=107&main=93).

Przy 17 nieudanych probach z rzędu trzeba by zająć 65 526 pozycji, żeby wygrać 10 pkt., a więc nieco więcej niż aktualnie wynosi obrót futami na GPW….

Jeżeli idzie o CAC40 i DAX, to niestety uśrednianie nie chroni przed stratą i dlatego jest dobre jako metoda oszczędzania, a nie inwestowania.

Pozdrowienia,

GiełduGiełdu

@Kathay

Dzięki,umowa stoi 😉

PS. Na tych blogach to prawie jak w Erze, mówisz i masz 😉

Ja mam inna propozycje. Bierzmy dane historyczne i wyznaczamy CAGR czyli "uśredniona krzywa kapitału w przyszłości" A dalej już banał.

Jesteśmy pod wykresem kupujemy wiecej jesteśmy nad kupujemy mniej a może i sprzedajemy a potem ubrać to w cyferki kiedy i ile.

Ja stosuje podobna metode dzis jednak nurkujemy pod kreska wiec narazie wnioskow duzych nie ma oprocz tego ze zwiekszam zaanagazowanie

jak juz jest koncert zyczen to moze cos o zarzadzaniu pozycja?

O strategiach jest sporo, o zarzadzaniu pozycja tylko, ze trzeba ja stosowac.

Witam

Interesujący wpis. Ja bym zadał takie pytanie: na podstawie jakich elementów wybierać momenty wejścia i wyjścia ? AT?

Mówie tutaj o horyzoncie długoterminowy. Pozdrawiam

DCA nie ma nic wspólnego z AT. To jedynie rodzaj budowania długoterminowej pozycji. Jak wskazuję w tekście najlepsze rezultaty w sensie statystycznym daje owo budowanie w okresach spadkowych. Zamknięcie takiej pozycji zależy tylko od ciebie. Skoro ma czekać lata to zamykasz wg potrzeb.

OK, fajnie. A czy zna Pan jakiekolwiek inne ciekawe metody budowanie pozycji długterminowej – czytałem już wpis o V.C.A.

Z góry dzięki.

Pingback: Blogi bossa.pl » Blog Archive » Ryzyko uśredniania, część 2

Wiem, że to stary artykuł, ale pragnę tutaj zauważyć że strategia, którą pokazuje „GiełduGiełdu” ma jedną bardzo ważną wadę. Po 3 stratnych transakcjach w czwartej i kolejnych będziemy stopniowo tracić coraz więcej:

1) przegraliśmy, strata -10 pkt

2) przegraliśmy, strata -20 pkt (razem -30 pkt)

3) wygraliśmy, zysk 30 pkt (razem 0 pkt, czyli jesteśmy „na zero” nie licząc kosztów transakcyjnych, poślizgu cen i kolejnych jak najbardziej możliwych strat)

3a) przegraliśmy, strata -30 pkt (razem -60 pkt)

4) wygraliśmy, zysk 40 pkt (razem -20 pkt, gdzie tu logika tej strategii?)