Dziesięć największych spółek stanowi już 40% kapitalizacji S&P 500, co wzbudza obawy o nadmierną koncentrację na rynku. Na GPW dziesięć największych spółek „od zawsze” stanowi przynajmniej 50% całego rynku akcyjnego.

„No i zobacz, jak na tym wyszli polscy inwestorzy” – mogą zauważyć czytelnicy. Przyznaję, że nie najlepiej na tym wyszli.

Powstaje jednak pytanie, czy ryzykiem – w dużym stopniu zrealizowanym – był sam wysoki udział czołowych spółek w kapitalizacji całego rynku, czy może specyficzna struktura branżowa i właścicielska największych spółek na GPW.

Już jedno szybkie spojrzenie na sześć rocznych zestawień największych spółek na GPW pozwala wyłapać trzy trendy kluczowe dla „gigantów z GPW”.

Proszę zauważyć, że tym razem uwzględniam w zestawieniu de facto polskie spółki zagraniczne, takie jak Allegro i Żabka. Praktycznie tylko Allegro weszło do „top 10” – w 2020 roku (jako największa spółka z 86 mld zł kapitalizacji) i w 2025 roku. Ta decyzja „poprawia” strukturę „top 10 spółek” na GPW.

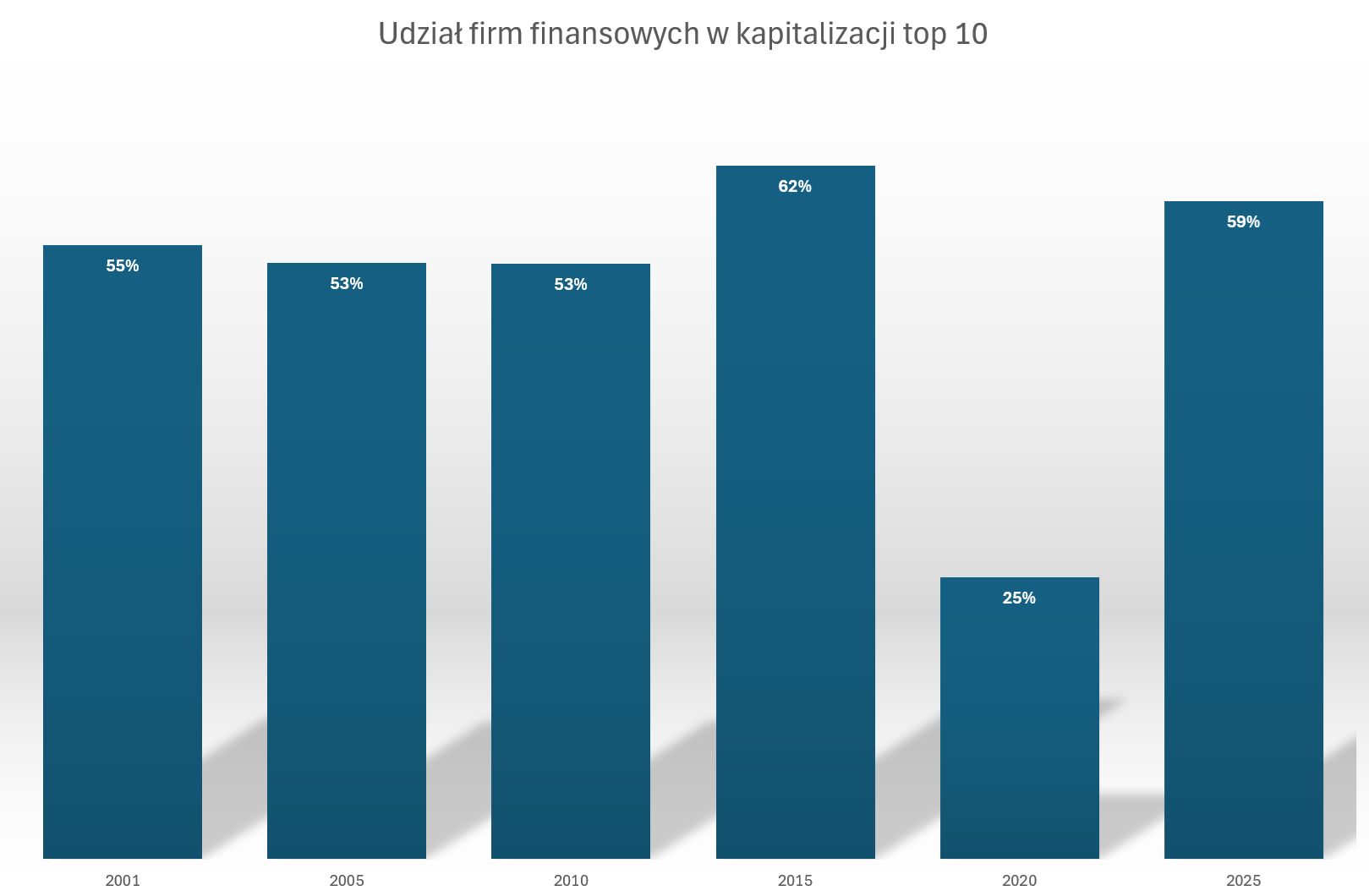

Po pierwsze, wśród największych spółek z GPW „od zawsze” największy udział miał sektor finansowy. W dużym uproszczeniu: banki + PZU. W sześciu zaprezentowanych zestawieniach wynosił od 25% w 2020 roku („wypadek przy pracy” wskutek „kosmicznej” wyceny Allegro) do 62% w 2015 roku i 59% w 2025 roku.

Wysoki udział firm z sektora finansowego w kapitalizacji rynku akcyjnego nie jest sam w sobie czymś złym. W rozwijającej się gospodarce, z dynamicznie rosnącym poziomem „ubankowienia” i „finansjalizacji” oraz korzystnym otoczeniem regulacyjnym, firmy finansowe mogą być dobrymi inwestycjami. Jeśli poszukamy najlepszych – z uwzględnieniem dywidend – długoterminowych inwestycji na GPW, to nie zabraknie wśród nich banków.

„Pechowo” dla polskich inwestorów, polski sektor finansowy w końcu zetknął się z ryzykiem regulacyjno-politycznym, a dodatkowo stworzył sobie minę, na której spektakularnie wyleciał – w postaci kredytów frankowych.

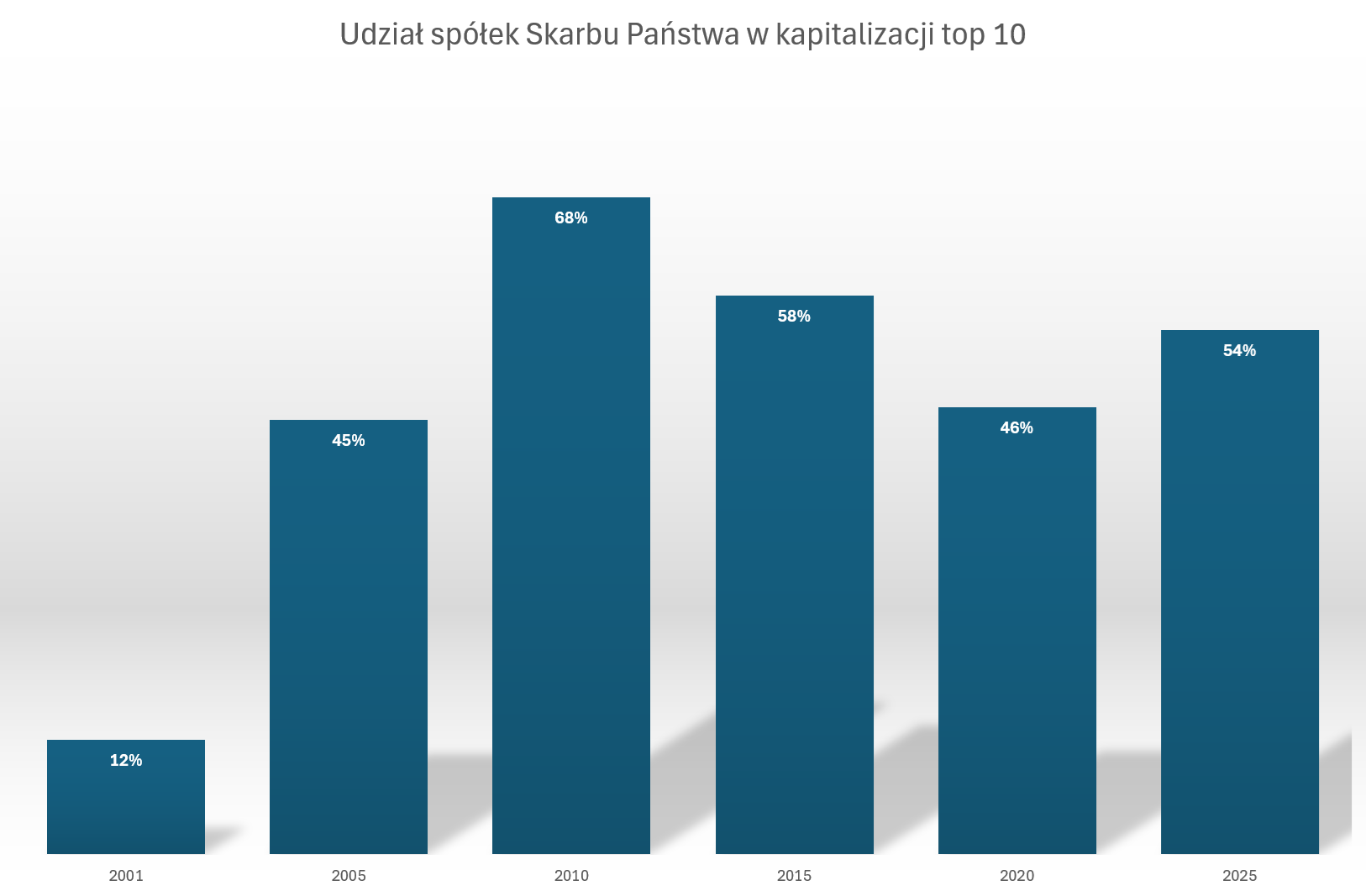

Drugi trend, który zauważymy wśród największych polskich spółek, to bardzo wysoki udział spółek kontrolowanych przez Skarb Państwa. Udział kontrolowanych przez rząd spółek w „top 10” był na niskim poziomie tylko w 2001 roku, przed falą prywatyzacji. W kolejnych zestawieniach udział wahał się od 45% w 2005 roku do ekstremalnie wysokich 68% w 2010 roku.

Przy sprzyjającym otoczeniu makroekonomicznym i branżowym oraz kadrze menedżerskiej, która nie rzuca firmom kłód pod nogi, giełdowe spółki Skarbu Państwa mogą generować wysokie stopy zwrotu dla inwestorów. W długim terminie ryzyko polityczne – ryzyko niekompetentnych zarządów i nacisków, by spółki realizowały politykę gospodarczą rządu – sprawia jednak, że nie są to najlepsze inwestycje na rynkach akcyjnych.

Nie można też ignorować specyficznej struktury branżowej giełdowych spółek Skarbu Państwa – na GPW reprezentowały one sektor finansowy, paliwowy, surowcowy i usługi użyteczności publicznej (utilities w anglojęzycznej klasyfikacji).

Myślę, że w 2025 roku można śmiało zastanawiać się, jak wyglądałaby GPW bez prywatyzacji przez giełdę albo z pełną prywatyzacją przez giełdę. Większość czytelników zgodzi się zapewne, że najlepszy byłby scenariusz pełnej prywatyzacji: powstałby akcjonariat obywatelski, rynek osiągnąłby wystarczające rozmiary, by przyciągnąć kapitał zagraniczny, a nie istniałoby ryzyko właścicielskie.

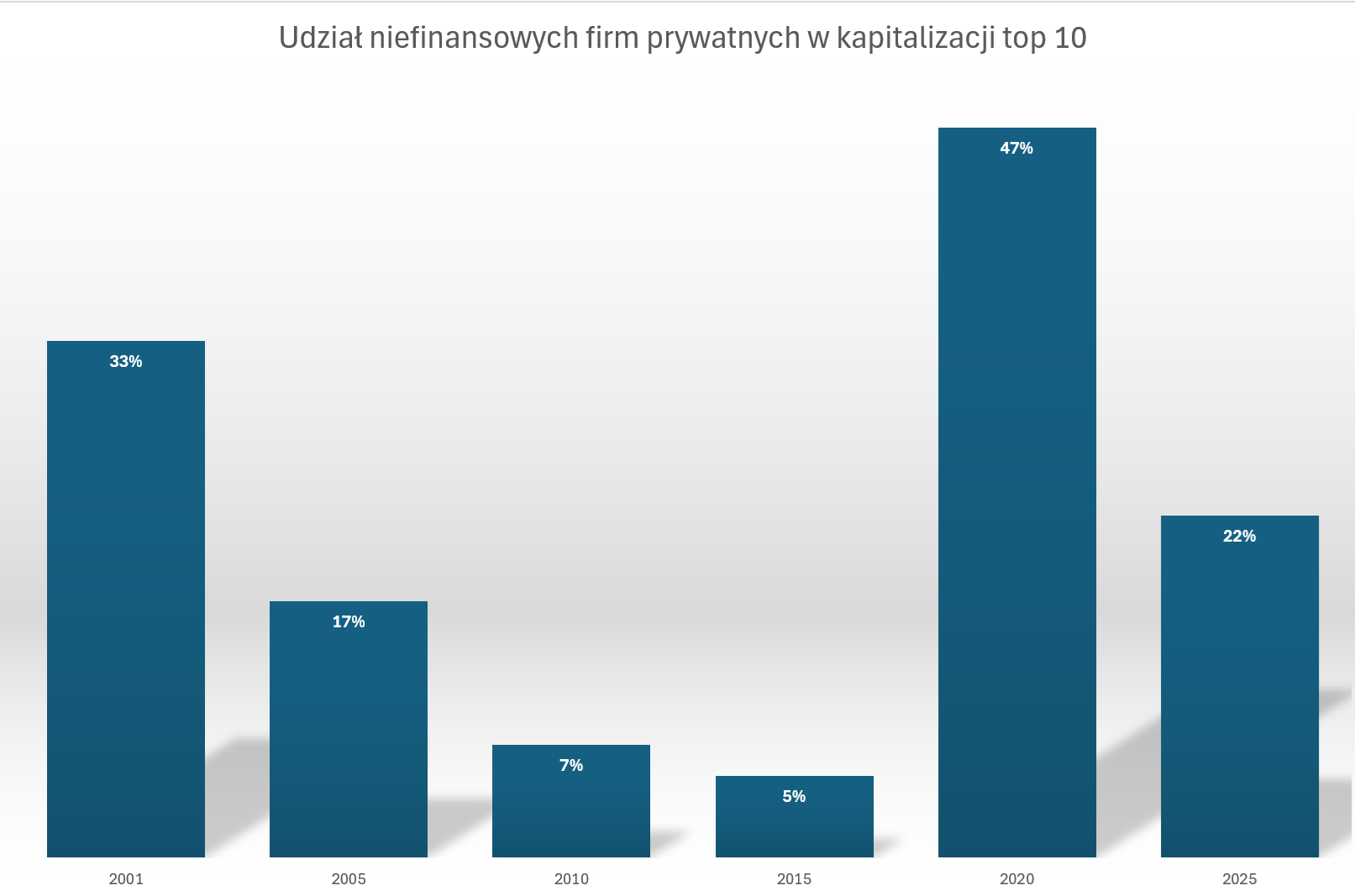

Trzeci trend, który łatwo zauważyć, to bezpośrednia konsekwencja dwóch poprzednich – wśród największych spółek na GPW niewiele jest kontrolowanych prywatnie (a nie przez Skarb Państwa) firm niefinansowych.

W sześciu zestawieniach w tej kategorii znalazło się tylko siedem spółek: Agora, Allegro, CD Projekt, Cyfrowy Polsat, Dino, LPP i Orange.

Udział kontrolowanych prywatnie, niefinansowych spółek w „top 10” spółek na GPW nie przekracza z reguły 20%. Wyjątkiem jest zestawienie z końca 2020 roku, zaburzone przez „pandemiczną” wycenę Allegro – epizod, który nie skończył się dobrze dla polskich inwestorów.

Można zauważyć, że żadna z wspomnianych siedmiu spółek nie działa w sektorze technologii informacyjnych. Allegro, CD Projekt i LPP należą do sektora dóbr konsumpcyjnych niepodstawowych (spółki gamedev tak są klasyfikowane). Dino to branża dóbr konsumpcyjnych podstawowych. Agora, Cyfrowy Polsat i Orange reprezentują sektor usług komunikacyjnych – w jego części mediowej i telekomunikacyjnej.

Ktoś może zaprotestować i stwierdzić, że w „wspaniałej siódemce” także tylko trzy spółki należą do sektora technologii informacyjnych – Apple, Microsoft i Nvidia. Amazon i Tesla to sektor dóbr konsumpcyjnych niepodstawowych, a Google i Meta należą do branży usług komunikacyjnych.

Nie ulega jednak wątpliwości, że są to spółki czysto technologiczne lub w dużym stopniu technologiczne (Amazon i Tesla). O ilu spółkach z rocznych zestawień warszawskich „top 10” można wyrazić taką opinię?

Krótko mówiąc, polski rynek akcyjny „od zawsze” był bardziej skoncentrowany niż rynek amerykański, a przy tym wymuszał na polskich inwestorach posiadanie niekorzystnej, skoncentrowanej ekspozycji branżowej oraz branie na siebie dużego ryzyka politycznego, związanego z rolą Skarbu Państwa na GPW.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Nawet CD Projekt na zapowiedziach na najbliższe 10 lat nie jest w stanie wskoczyć z kapitalizacją powyżej 50 miliardów PLN. Wyparcie z top 5 którejkolwiek ze spółek finansowych państwowych może być bardzo trudne. Szkoda.