Przy okazji dyskusji o formacji RGR w przestrzeni finansowej, pojawił się jeszcze jeden wątek techniczny który, jak zauważam, notorycznie jest obarczony ciągle powtarzającym się błędem.

Wątek ów dotyczy to bardzo popularnej formacji podwójnego dna (W) lub podwójnego szczytu (M). A także formacji podobnych, czyli potrójnego dna i szczytu.

Sam błąd to:

nazywanie i wykorzystanie tych formacji zanim jeszcze w pełni się ukształtują na wykresie.

Formacje te są naprawdę proste do odszukania i zastosowania. Sięgam ponownie do źródła, czyli wspomnianej wielokrotnie książki J. Murphy „Analiza techniczna rynków finansowych” (Biblia do AT).

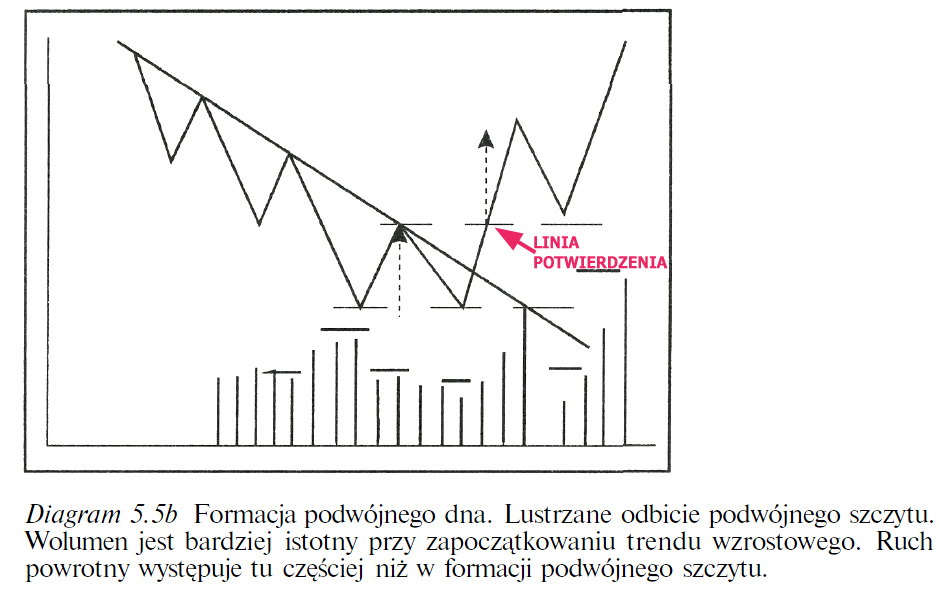

Poniższy przykład, czyli formacja podwójnego dna (W) pochodzi właśnie z niej:

Reguły tworzenia formacji podwójnego dna:

Spadający kurs wykonuje 2 dołki na mniej więcej podobnych poziomach, po czym wspina się w górę i przebija poziom lokalnego szczytu, który przedziela oba dołki. Ten poziom lokalnego szczytu nazywa się linią potwierdzenia, linią podstawy lub u nas linią szyi. Zaznaczyłem ją na czerwono na powyższym wykresie. I dopiero wybicie powyżej tej linii szyi definiuje podwójne dno i w tym miejscu zajmuje się pozycję długą (kupno). Cała formacja przypomina więc literę W i tak jest zresztą zamiennie dla uproszczenia nazywana.

Tymczasem taki oto zdeformowany przykład znalazłem w twórczości pewnego (znanego chyba) analityka:

Autor nazywa powstały wzór formacją podwójnego dna, chociaż kurs nie wybił się jeszcze powyżej linii potwierdzenia. TO ŻADNE PODWÓJNE DNO!!! To, co powyżej widzimy, to tylko zwykle odbicie od linii wsparcia, a nie pełna formacja W. To zmienia stosowanie tego narzędzia, a przede wszystkim prawdopodobieństwa i statystyki oraz zarządzanie ryzykiem. Wsparcia (i opory) to osobna kategoria techniczna, kursy po prostu odbijają się od nich bez tworzenia jakichś złożonych formacji w tym momencie. Dopiero mogą się zamienić w podwójne dno, ale wiele odbić tego nie robi, gasnąc wcześniej.

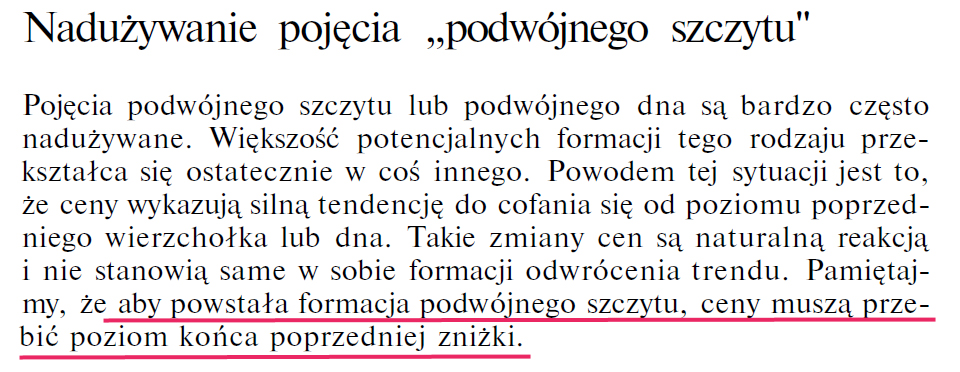

Na ten błąd zwrócił zresztą uwagę J. Murphy w swojej książce. Pisze w niej tak:

W zasadzie każdy trader może sobie nazwać i rozgrywać to, co widzi na wykresie, jak sobie chce, bez względu na definicje zaczerpnięte z AT. Problem w tym, że rodzi to jak widać chaos komunikacyjny, ale i skutki dla samego tradera. Jeśli używa on statystyk dla formacji M lub W do rozgrywania zwykłych odbić od wsparć czy oporów, musi się godzić na rozbieżności w wynikach. Analityk w opisanym wyżej przykładzie używa w swoich publicznych analizach klasycznej AT, ale w takim razie dowiódł, że jej nie zna. Zresztą ten błąd powtarza się nagminnie, ale od analityka wymagajmy więcej.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.