Rynkowym celem wielu inwestorów, zwłaszcza tych ze szkoły fundamentalnej, jest kupowanie aktywów poniżej ich wartości. W wyjątkowych przypadkach może to oznaczać kupowanie akcji spółki, która ma więcej gotówki netto niż wynosi jej kapitalizacja rynkowa. W takich przypadkach inwestor literalnie płaci 90 centów za jednego dolara.

Taka sytuacja może mieć też miejsce w przypadku funduszy lub spółek inwestycyjnych. Zdarzają się sytuacje rynkowe, w których udziały funduszu lub akcje spółki notowane są poniżej wartości ich aktywów netto, czyli poniżej NAV. Takie sytuacje mogą być wynikiem rynkowych anomalii. Mogą na przykład wynikać z połączenia niskiej płynności z rynkową paniką.

Istnieje inna przyczyna, która dotyczy sytuacji, w której dyskonto do NAV utrzymuje się przez długi czas. Ta przyczyna to brak wiary inwestorów w wiarygodność wyceny aktywów. Z reguły dotyczy to funduszy, których aktywa lub część aktywów nie jest notowana na giełdzie. Takie obawy są często uzasadnione. Z całą pewnością wyceny aktywów funduszy inwestujących w MBS-y, czyli papiery wartościowe zabezpieczone hipoteką, nie miały nic wspólnego z ich rzeczywistą wartością w okresie przed globalnym kryzysem finansowym.

Zdecydowanie rzadziej występuje sytuacja, w której udziały funduszy lub akcje firmy inwestycyjnej notowane są powyżej wartości aktywów netto. Taka sytuacja oznacza, że inwestorzy literalnie płacą 1 dolar i 10 centów za jednego dolara. Taka sytuacja może być anomalią rynkową. Może też wynikać z memicznego potencjału wehikułu inwestycyjnego.

Bill Ackman przekonywał dużych inwestorów do zaangażowania kapitałowego w IPO jego funduszu zamkniętego argumentem, że jego popularność, rozpoznawalność i duży potencjał marketingowy sprawią, że fundusz będzie notowany powyżej NAV. Ackman przekonywał, że indywidualni inwestorzy będą płacić 1 dolara i 10 centów za dolara, by móc inwestować z Billem Ackmanem. Argumenty nie okazały się przekonujące.

Pod koniec marca na nowojorskiej giełdzie zadebiutował fundusz Destiny Tech100 Inc (ticker DXYZ). Fundusz inwestuje w spółki technologiczne nienotowane na giełdzie. Daje więc indywidualnym inwestorom możliwość inwestowania w gorące, perspektywiczne spółki, dla nich niedostępne, bo znajdujące się na prywatnym rynku.

Fundusz posiada udziały w SpaceX, Stripe, Klarna, Revolut, Epic Games i OpenAI (w tym ostatnim przypadku są to prawa do zysków). W raporcie półrocznym fundusz wykazał 56 mln USD aktywów netto. Największą pozycją, wycenianą na 21 mln USD, były akcje SpaceX. To 38% wszystkich aktywów. Inne istotne aktywa (powyżej 2 mln USD) to:

- SuperHuman Labs

- Revolut Group

- Brex

- Epic Games

- Boom Technology

- Axiom Holdings

- OpenAI

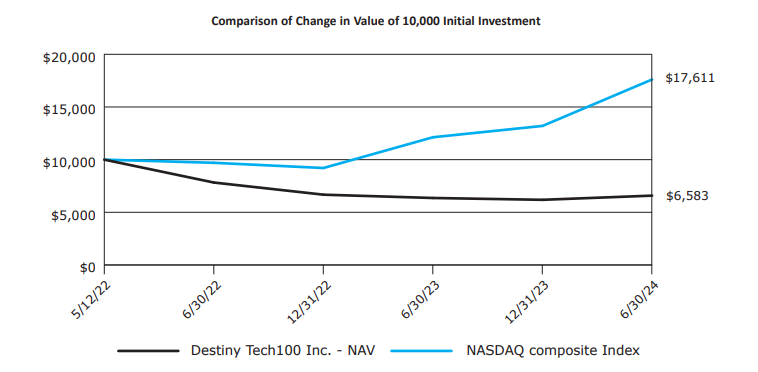

Co ciekawe, od początku swojego istnienia fundusz zdecydowanie przegrywa ze swoim benchmarkiem, którym jest Nasdaq Composite. Pokazuje to wykres z raportu półrocznego.

Z tego raportu możemy się też dowiedzieć, że wartość aktywów netto przypadająca na jedną akcję (udział) funduszu to 5,15 USD.

Zobaczmy więc notowania DXYZ od debiutu na NYSE pod koniec marca:

Dwa tygodnie po debiucie akcje DXYZ kosztowały ponad 100 dolarów, czyli 20 razy powyżej wartości aktywów netto na akcję. W ciągu kilku tygodni cena akcji powróciła do jakiejś tam normalności, w okolice 10 USD, a więc 100% premii do NAV.

Jak informuje Bloomberg, wyborcza wygrana Donalda Trumpa na nowo rozpaliła entuzjazm inwestorów. Narracja rynkowa, jeśli w tym przypadku możemy o niej mówić, jest prosta. Elon Musk stał się jednym z najbliższych doradców prezydenta Trumpa. Ma współkierować specjalnym departamentem zajmującym się poprawą efektywności administracji publicznej i cięciem zbędnych wydatków. Nazwa departamentu to Department of Government Efficiency. W skrócie DOGE.

Inwestorzy zakładają, że spółki Elona Muska skorzystają z jego udanego zakładu, wartego ponad 100 mln USD, na zwycięstwo Trumpa. Największym wygranym może być SpaceX. Może skorzystać na zmniejszeniu regulacji, na przykład środowiskowych. Może otrzymać więcej zamówień rządowych. Może być kluczowym elementem projektu eksploracji i kolonizacji kosmosu, jeśli Musk przekona Trumpa do swojej wizji.

Jak wspomniałem, udziały w SpaceX stanowią 38% aktywów netto funduszu. Czy to wyjaśnia 255% rajd akcji DXYZ od zamknięcia przedwyborczej sesji? Czy to uzasadnia rynkową wartość akcji 8 razy większą niż wartość aktywów netto na akcję?

Wygląda na to, że memiczny potencjał aktywu finansowego jako część jego rynkowej wyceny stanie się rynkową normalnością.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.