Zapraszam ponownie do mojego ulubionego świata poszukiwań nieefektywności rynkowych i statystycznych ciekawostek 🙂

Na początku tego roku przez internet przemknął intrygujący raport Davida Rosenberga, głównego ekonomisty i stratega firmy Gluskin Sheff. Wydobył on mianowicie następującą zależność:

W 2010 roku indeks S&P 500 wzrósł łącznie o 143 punkty. I z tego, uwaga, uwaga – 134 punkty, czyli 94% całości, zostało łącznie osiągnięte na wszystkich pierwszych sesjach każdego miesiąca. Poza lipcem i czerwcem, wszystkie pozostałe 10 sesji w pierwszym dniu miesiąca było zyskowne. Jednym słowem: kupujemy rynek (np. ETF albo futures na indeks S&P 500) na koniec ostatniej sesji miesiąca, zamykamy tę pozycję na koniec pierwszej sesji kolejnego miesiąca a następnie kładziemy nogi na stół gdyż pozostałe 6% całorocznego zysku nie warte było poświęconego czasu 🙂

Powód? Myślę, że oczywisty dla większości czytających. Początek miesiąca to ofensywa funduszy i innych instytucji, które zapełniają portfele świeżymi akcjami.

Nie namyślając się długo zrobiłem kilka prostych testów i poszukiwań w zakresie S&P500 i oczywiście WIG20.

Wspomniana tendencja na rynku amerykańskim trwa od dość dawna i skumulowane zyski tak osiągane rosną, przerywane jedynie przez mniej udane pierwsze sesje miesiąca podczas bess. Od lat 80-tych trafność dochodziła średnio do 60%, ostatnie lata sięgnęły średnią trafnością nawet do 90%! To już istotna zależność, warta uwagi. Najtłustsze zyski statystycznie przynosiły lipcowe sesje powitalne, najgorsze były sierpnie (tak jakby przed wyjazdem na wakacje robiono usilne zakupy a w środku wakacji mało kto chciał handlować)

Na GPW zeszły rok wyglądał pod tym względem dużo gorzej. Z 355,45 punktów zdobytych przez WIG20 w 2010 roku tylko 148,65 pkt udało się wypracować na pierwszych sesjach miesiąca. To niewiele ponad 41%. Pięć z 12 takich dni zakończyło się stratą. Nasze instytucje nie były więc tak hojne w fundowaniu wzrostowej sesji choć zysk i tak był nie do pogardzenia.

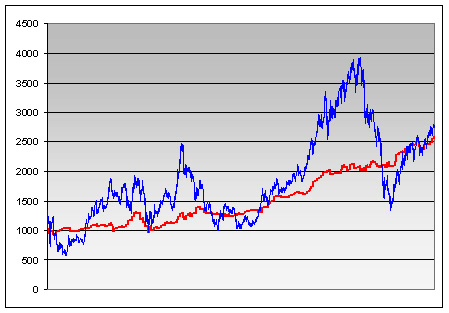

Policzyłem zatem wszystkie pierwsze sesje miesiąca na danych WIG20 od początku istnienia owego indeksu. Dla wzrokowców obrazek poniżej:

Rys 1. Zmiany indeksu WIG20 na tle strategii „Kupna 1 -go dnia miesiąca”. Okres 1994-2011.

Niebieska krzywa to indeks WIG20. Czerwona – zyski pierwszosesyjne o łącznej wielkości 1586,34 punktów do stycznia tego roku. Z 1782,32 możliwych do osiągnięcia (zmiana WIG20 w tym czasie). Handlując tylko raz w miesiącu można było więc zgarnąć niemal 89% tego co urosło przez 17 lat! Długoterminowy efekt więc istnieje. Korelacje w stosunku do koniunktury są zauważalne ale nie dominujące (wzrosty podczas ostatniej bessy). Obstawiam bez wyliczeń, że pierwsze sesje posiadają dużo większy pozytywny zasięg zmian niż przeciętna sesja na warszawskim parkiecie i to przy statystycznej istotności. Warto mieć to w pamięci.

CDN

***—Kat—***

17 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dla tych, którym już ślinka leci radzę zajrzeć do regulaminów biur maklerskich, a w szczególności punktów dotyczących prowizji 🙂

„Obstawiam bez wyliczeń, że pierwsze sesje posiadają dużo większy pozytywny zasięg zmian niż przeciętna sesja na warszawskim parkiecie i to przy statystycznej istotności.” – o 24.17%

Kath mala prosba poniewaz jakas seria to chyba bedzie, jesli podajesz wyliczenia dopisuj okres i baze danych.

Myślę, że każdy kto chciał, już to zrobił i zna odpowiednie wyliczenia .

Dla tych co nie znają, podaję.

Dwa ostatnie lata, okres wzrostów na WGPW, transakcje na kontraktach Wig20, wg. założeń autora wpisu:

25 transakcji obejmujących okres styczeń/luty 2009 – styczeń/luty 2011

18 transakcji zakończonych zyskiem razem 715 pkt śr. 39,72

7 transakcji zakończonych stratą razem -215pkt śr. -30,71

Najwyższy zysk 121 pkt maj/czerwiec 2009

Najwyższa strata -110pkt kwiecień/maj 2010

Zarobek w ciągu dwóch lat 500pkt – prowizje 45pkt (25×1,8pkt) = 455pkt

Uważam, że to bardzo ciekawa strategia, która pozwala na trzymanie nóg na stole i zarabianie 18,2 pkt miesięcznie.

@Darkh – podziękowania:) słuszna uwaga, dodałem opis pod rysunkiem

Opis i test miał przede wszystkim pokazać i uświadomić Czytelnikom efekt pierwszego dnia.

To może być oczywiście pomysł na dodatkową dywersyfikację własnych strategii (np. z dodaniem jeszcze mini lewara). Ale może być również pomysłem na optymalizację innych strategii, np. jeśli planujesz sprzedawać akcje ostatniego dnia miesiąca to wstrzymaj się jedną sesję gdyż zrobisz to po korzystniejszej cenie dzień później (licząc średnio)

Na programowaniu znam się jak wilk na gwiazdach, na szczęście Polak potrafi kombinować:), np. w Excelu.

Przetestowałem dostępne dane FW20, tzn. od lis-gru 2000 do 8 lutego 2011.

Pomyłki chyba nie ma, bo wzrost kursu w badanym okresie jest równy sumie wszystkich komórek z wiersza „Urobek”, i wynosi 1076 pkt. Ale nie uwzględniłem poślizgów wynikających z przesiadki na kolejne serie (te dni powinny być wyłączone z badania), tak więc rekordy między 10-20 (w zależności od tego, którym dniem miesiąca był dzień przesiadki na kolejną serię), są zafałszowane w górę/dół o wartość tych czysto wirtualnych wzrostów/spadków.

Oto wyniki:

http://www.fotosik.pl/pokaz_obrazek/pelny/86d5c8554669ccc0.html

Legenda:

Urobek – wiadomo,

Max, min – maksymalny pojedyńczy zysk/ strata,

L trans – liczba transakcji,

Prow – prowizja (liczyłem 2 punkty),

Zysk – urobek po odjęciu prowizji.

Autor blogu ma rację, pierwsze dni rzeczywiście dają dodatkowy bonus, ale tylko pierwsze, bo potem zdecydowanie robi się pochmurno i aż do końca pierwszej dekady bieżącego miesiąca – leje, jak z cebra. Reszta miesiąca jest umiarkowanie pogodna, chociaż czasami potrafi zagrzmieć, np. 19 b.m.

Mała poprawka – pierwsze dziesięć sesji b.m., a nie dekada.

Kolejny wniosek, widać, że wszystko rozgrywa się na pierwszych 10-11 sesjach każdego miesiąca – jak sypią i jak biorą, to wtedy.

Oczywiście nie ma żadnej gwarancji, że taka mechanika rynku się utrzyma, a Gruba Berta nie zacznie rzucać głazami w bardziej dogodne dni, tworząc w ten sposób „wiatr nieefektywnosci” na „książęcym jeziorze”.

@Kornik, Lu (gdzie ty sie podziewasz ;))

prawdopodobnie psujemy autorowi przyjemnosc drugiego wpisu, w ktorym to niezdejmujac nog ze stolu bije indeks 😉

rozne bazy: stooq, bossa, statica inaczej (z bledami, a moze KONT/WS nie mialem potrzeby porownywac) kleja FW i testy daja rozne wyniki, ale tendencja z obrazka jest zachowana)

E, tam, psujemy – potwierdzi albo zaprzeczy. Sam jestem ciekaw kolejnego wpisu. Poza tym myśmy wzięli na tapetę kontrakty, a autor indeks.

„Poza tym myśmy wzięli na tapetę kontrakty, a autor indeks.”

Jeśli chodzi o mnie, to ja mogę wypowiadać się na temat kontraktów na indeks.

Nigdy nie kupowałem indeksu, a nawet go nie sprzedawałem.

Indeksy tylko oglądam, zwłaszcza ich wykresy:)

Jak coś ciekawgo zobaczę, to chętnie się tym dzielę z innymi, np tu:

https://blogi.bossa.pl/2009/04/04/wskaznik-konca-bessy/

Chciałbym, żeby ktoś przeczytał to, o czym dwa lata temu w tym wpisie

było dyskutowane, zwłaszcza jeden, aktywny uczestnik.

Jeśli potrzeba, chętnie wrzucę aktualne wykresy tego, co tam pokazałem

Poza tym jest to kolejny dowód na to, że o AT można pisać mało, byle to co sie pisze, miało przełożenie na REALNY, a nie teoretyczny ogląd sytuacji. Bo z całym szacunkiem dla autora, który trafił na artykuł, a następnie nam go tutaj opisał, śmiem twierdzić, że mam „lepszą” strategię. Kupować na miesięcznym Coppocku gdy spełniony jest warunek, o którym pisałem w kwietniu 2009 i „jechać” tak, jak komu wygodnie. Bez trzymanki lub z nogami na kierownicy:)

To ja się pochwalę, że o strategii na pierwszy dzień miesiąca napisałem w maju 2009 roku: http://www.trystero.pl/archives/3293

Teraz podsumowałem to wszystko i okazało się, że strategia ciągle jest skuteczna. Policzyłem też sobie średnie stopy zwrotu dla pierwszych 10 i ostatnich 10 sesji miesiąca (na FW20, dane ze stooq., od początku to jest od stycznia 1998). Pierwsza sesja dała 108%, drufa sesja 60% przy wyniku B&H na poziomie 90%. A przecież jest się na rynku 5% czasu!

Napiszę o tym więcej tylko otrząsnę się z tego, że mnie uprzedziłeś 🙂

Pingback: Blogi bossa.pl » Kup pierwszy dzień, część 2

Przyjmując zaproszenie do ulubionego świata poszukiwań nieefektywności rynkowych i statystycznych ciekawostek, przynoszę coś w prezencie, drobiazg wprawdzie, ale przecież nie wypada wpaść z pustymi ręcami.

http://seekingalpha.com/article/111823-testing-the-turn-of-the-month-strategy.

Jest tu ciekawa analiza tej przełomowej strategii (przełomu miesiąca), która zresztą jest już dosyć dawno opisana i przetestowana na rynku.

I jak widać działa bez zarzutu, mimo że juz nie powinna, co jest wielce zastanawiające, jak dla mnie!

PS

Tylko zastanawiam się czy nie powinno się raczej mówić – sprzedaj pierwszy dzień zamiast – kup pierwszy dzień? Bo jak kupimy dwa czy trzy dni wcześniej a sprzedamy właśnie pierwszego dnia to co?

Ale to drobiazg, bo ciekaw jestem co wyjdzie z szerszej analizy naszego rynku. Działa, nie działa i czy jeszcze jak, czy byle jak?

Jestem winny FW20 bez poślizgów związanych z przesiadką na kolejne serie.

Te sesje bieżącego miesiąca, które były dniem wygasania starej serii, oraz te sesje, które były pierwszym dniem panowania nowej serii – zostały wyłączone, np. jeśli w bieżącym miesiącu 12-sta sesja była dniem wygasania serii, to zysk/strata z kupna 12-ej i 13-ej sesji nie był uwzględniany w bilansie wszystkich 12-ych i 13-tych sesji.

http://www.fotosik.pl/pokaz_obrazek/pelny/fae18450040d8bde.html

Jak widać na obrazku, obecnie na plus wyróżniają się sesje: 1, 2 i 15, a najgorzej w tej chwili wygląda 11 kolejna sesja w miesiącu.

Liczyłem to w Amibrokerze i wyniki mam inne.Kupno pierwszej sesji(open-close) 1036pkt.,trafnosć 59,7% kupno drugiej 318pkt.,traf 46,8%.Liczone z prowizją 2pkt.Dwa razy po 124 tran. od 01,11,2000. do dzisiaj.Dane fw20ws z bossy.

Korzystałem z bazy danych ISPAG-a, pliku tekstowego zapisywanego na dysku komputera (FW20WS).

Dane ISPAG zaczynają sie od 17 listopada 2000, więc liczenie zacząłem od grudnia 2000.

Jeśli dobrze zrozumiałem, to liczyłeś „close” pierwszej sesji, odjąć „open” pierwszej sesji.

Ja liczyłem „close” – „close”.

Dla kupna pierwszej sesji (close-close), oznacza to kupno „close” ostatniej sesji listopada i sprzedaż „close” pierwszej sesji grudnia.

Wynik -> 123 transakcje i 1130 pkt zysku po potrąceniu prowizji (patrz – obrazek, który zamieściłem wczoraj o 22:17).

Natomiast kupno pierwszej sesji (OPEN-close) od 1 grudnia 2000 -> 123 transakcje i 984 pkt czystego zysku po odliczeniu prowizji.

Kupno drugiej sesji (OPEN-close) -> 123 transakcje i 398 zysku po potrąceniu prowizji.

Gdybyś mógł podać wynik pierwszej sesji (OPEN-close) z listopada 2000, to można zsumować.

Chociaż wątpię czy będzie się zgadzać, bo przejrzałem bazę danych pod kątem dziur. Porównałem WIG20 z FW20, efekt:

17 listopad 2000 – 31 grudnia 2010

FW20 2537 sesji

WIG20 2541 sesji

Brakuje 4 sesji.

Wiem nawet których – wszystkie z 2008:

27 maj

4 sierpień

25 sierpień

29 sierpień

Darkh miał rację – takie to jest testowanie w oparciu o klejone bazy danych…

Trza słuchać Lucka i skupić się na mojej własnej, lepszejszej strategii.:)

„Trza słuchać Lucka i skupić się na mojej własnej, lepszejszej strategii.:)”

„Master your setup. Master your Self.”

– NQoos „Trading Naked”