Czteroprocentowa, piątkowa szarża WIG20 może na jakiś czas zatrzymać strumień komentarzy o słabości WIG20 i niefortunnej sytuacji polskich inwestorów.

Polski rynek akcyjny stał się w ostatniej dekadzie ilustracją kluczowego argumentu za dywersyfikacją geograficzną. Dywersyfikacja zmniejsza ryzyko, że niemal cały kapitał inwestora utknie na „pechowym” rynku, którego długoterminowe stopy zwrotu będą dalekie od oczekiwań i wyraźnie niższe niż stopy zwrotu z globalnego rynku.

Warto zauważyć, że polski rynek akcji jest w ostatniej dekadzie specyficznie pechowym rynkiem. Osiąga nieatrakcyjne stopy zwrotu mimo relatywnie dobrych wyników gospodarki, którą „reprezentuje”. Pod tym względem przypomina rynek chiński. Tak więc z punktu widzenia polskich inwestorów sytuacja mogła być dużo gorsza: mogli zmagać się ze słabą giełdą i słabą gospodarką (z wszystkimi tego konsekwencjami dla aktywów finansowych i kariery zawodowej).

Jednak nawet w przypadku samego rynku akcyjnego sytuacja nie jest aż tak zła jak przedstawia się ją w wielu komentarzach. Kluczowym zagadnieniem jest używanie WIG20 do pokazywania mizernego stanu warszawskiej giełdy.

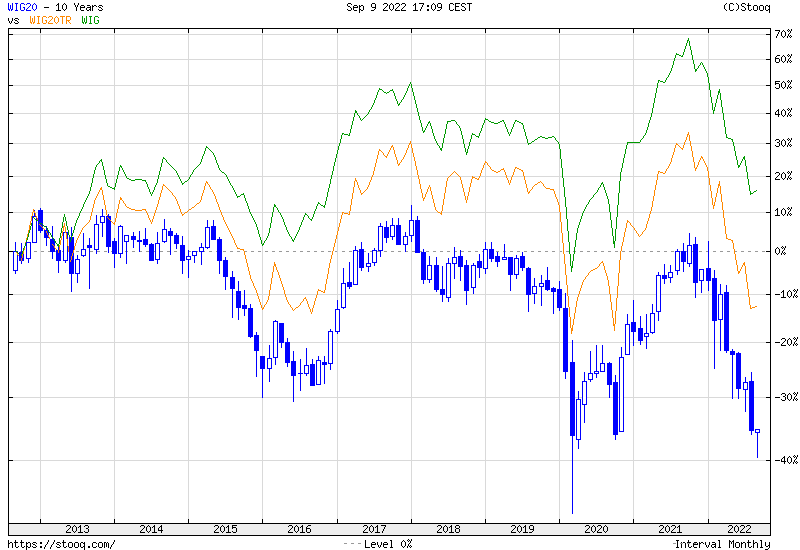

Wykres dnia przedstawia 10-letnie stopy zwrotu WIG20, WIG20TR i WIG:

Zestawienie powyżej pokazuje dwa kluczowe problemy z używaniem WIG20 do mierzenia długoterminowej postawy polskiego rynku akcyjnego. Pierwszy problem wynika z samej konstrukcji indeksu WIG20, który nie jest indeksem dochodowym. Jednocześnie ze względu na jego strukturę sektorową należy oczekiwać, że dywidendy będą odgrywać ważną rolę w generowaniu całkowitych dochodów z inwestycji w ten indeks. W 10-letnim horyzoncie uwzględnienie całkowitych dochodów przenosi wyniki inwestycyjne z -35% do -10%.

Drugi problem to struktura sektorowa i właścicielska WIG20. W indeksie dużą rolę odgrywają sektory z dużym ryzykiem regulacyjnym i prawnym i gdy to ryzyko się realizuje (jak w przypadku wakacji kredytowych) to stanowi duże obciążenie dla kursów. WIG20 ma też spory udział spółek kontrolowanych przez Skarb Państwa, co przy interwencjonistycznej polityce rządu może oznaczać zaprzęganie tych spółek do realizacji dużych, rządowych planów gospodarczych. Lepszym reprezentantem polskiej gospodarki ale także doświadczeń przeciętnego polskiego inwestora może być indeks WIG. Uwzględnienie tego czynnika poprawi 10-letnie wyniki inwestycyjne z -10% na 15%.

Można argumentować, że skumulowana 10-letnia stopa zwrotu na poziomie 15%, zwłaszcza przy uwzględnieniu bardzo korzystnego otoczenia gospodarczego, nie jest żadnym powodem do zadowolenia. W pełni się z tym zgadzam. Nie argumentuję dziś, że jest dobrze tylko, że nie jest aż tak źle jakby to wynikało z wykresów WIG20.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

to nie tłumaczy mega słabości wig20cia w samym 2022 – też najgorszy indeks na świecie 🙁