Czas skupienia uwagi na wynikach spółek powoduje, iż na drugi plan schodzą dane makro. Mniej emocji wzbudzają dane o inflacji i zmiennych, które kształtują dynamikę wzrostu gospodarczego. Jeśli jednak przyjrzeć się odczytom dynamiki cen i szacunkom wzrostu gospodarczego, to jesteśmy już w środowisku stagflacyjnym.

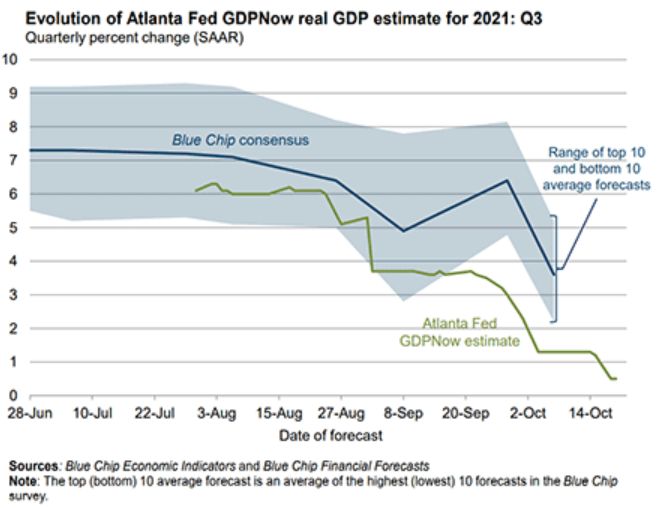

W jednej z poprzednich notek sygnalizowałem, iż warto mieć na uwadze fakt, iż w przyszłym roku USA mogą znaleźć się w układzie sił, który da ujemny wzrost gospodarczy. Okazuje się, iż zadyszka przyszła nieco szybciej od oczekiwań. Jeden z moich ulubionych wskaźników modelujących bieżącą koniunkturę gospodarczą – GDPNow – spadł właśnie do poziomu 0,5 procent. Oczywiście wynik finalny dla IV kwartału będzie inny, ale jeśli przypomnieć sobie fakt, iż w II kwartale gospodarka amerykańska cieszyła się wzrostem gospodarczym w okolicach 8 procent, to trudno nie być zaskoczonym.

(źródło: Fed Atlanta)

W tym samym czasie mamy rekordowe odczyty inflacji, która nie chce i nie może zwolnić między innymi z powodu wzrostu cen surowców, zatkanych łańcuchów dostaw i powrotu ludzi do życia po okresie zamrożenia przez reżimy sanitarne. Efektem jest połączenie wysokiej inflacji z niską dynamiką wzrostu gospodarczego, co może jeszcze nie wypełnia podręcznikowej definicji stagflacji, ale bez wątpienia powoduje, iż zaczynamy operować w stagflacyjnym układzie sił. Mieszanka dość wybuchowa dla rynków akcji, bo oznacza, iż spółki muszą radzić sobie ze wzrostem cen i jednocześnie potencjalnie mniejszym popytem, co niesie ryzyko dla zysków.

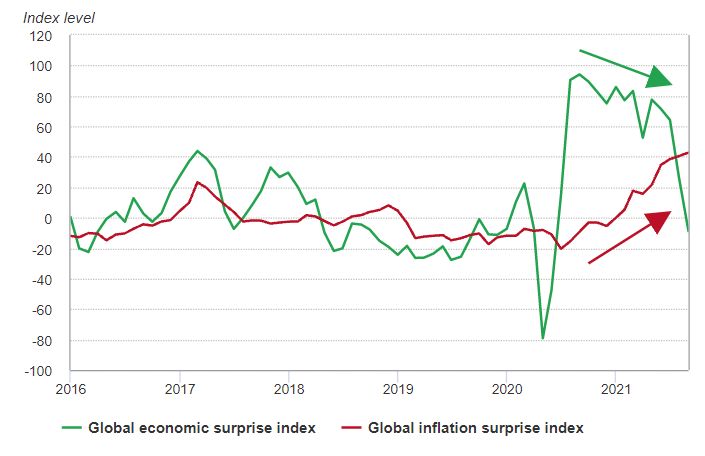

Oczywiście problem może być przejściowy, ale na dziś sytuacja jest taka, jaka jest. Dane makro zaskakują negatywnie, a wzrosty cen zaskakują swoją siłą. Poniższy wykres pokazuje, iż zarysowany wyżej układ sił dla gospodarki amerykańskiej jest również obecny w gospodarce globalnej, więc to nie jest tak, iż tylko USA mają jakiś swój lokalny problem. Popandemiczne ożywienie złapało zadyszkę i warto brać pod uwagę fakt, iż nawet jeśli nie będzie w przyszłym roku prawdziwej recesji, to dynamika wzrostu gospodarczego może być jednak mniejsza od ciągle optymistycznych scenariuszy, które dziś są raczej standardem niż wyjątkiem.

(źródło: World Gold Council)

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W przypadku stagflacji – stopy procentowe powinny rosnąć czy maleć ? Bo z jednej strony nie można dusić gospodarki a z drugiej trzeba walczyć z inflacją..

Nie ma dobrego rozwiązania. W obecnie prowadzonym modelu bankowości centralnej i przy dzisiejszym poziomie stóp procentowych oczekiwałbym postaw typu wait&see i przyjęcia założenia, że mniejszy wzrost gospodarczy spowoduje spadek inflacji.

Jaki kierunek powinien obrać inwestor na najbliższą dekadę? Rozumiem, że Polskę należy omijać z daleka, ale co z EU i jej pomysłami? Jakoś nie widzę wielkiego wzrostu gospodarczego w sytuacji dalszych ograniczeń środowiskowych, rosnących cen, ceł na tanie towary z dużym śladem węglowym, podatków i być może zamieszek ubożejącego społeczeństwa, zwłaszcza dojonej klasy średniej. Zostają USA i Azja. Dobrze myślę?