Ten mój niniejszy wątek analiz A.T. w kontekście algorytmów Jima Simonsa domaga się na finał małego ukoronowania.

Staram się z każdego wątku na blogach wyciągnąć jakieś porady dla inwestorów, nie inaczej będzie tym razem.

Pomimo kolosalnych chwilami różnic między inwestorami technicznymi a quantami, o których piszę w poprzednich 4 częściach, da się mimo to znaleźć kilka sensownych pomostów. Spróbowałem więc w 15 punktach poniżej wskazać to, czego jako inwestorzy oraz jako analitycy techniczni możemy nauczyć się zarówno z komputerowego tradingu najwyższej klasy, jak i z samej książki o Simonsie.

1. Żeby zarabiać na giełdzie nie trzeba być analitykiem rynków, spółek, makro i mikro, raportów finansowych itp. Wystarczy być sprawnym analitykiem danych i szukać w nich prawidłowości, anomalii, powiązań.

2. Komputerowe testy narzędzi i strategii z zakresu AT, podobnie jak to robią quants, to nieocenione źródło weryfikacji skuteczności. Jest jeden warunek – użycie odnalezionej przewagi musi mieć SYSTEMATYCZNY, a nie losowy charakter.

3. Testowanie komputerowe strategii technicznych niesie za sobą często przemilczaną, ale jakże znaczącą korzyść: pozwala przede wszystkim na ustalenie tego, co NIE DZIAŁA.

4. Zabawy z przeszukiwaniem danych i z testami komputerowymi różnych koncepcji to nieocenione źródło inwencji i kreatywności. Każdy kto się tym zajmował wie, że jedno odkrycie lub jego brak prowadzi za chwilę do dziesiątków innych pomysłów.

5. Torturowanie danych za pomocą komputera prowadzi do systematycznego samorozwoju. Podnosi bowiem wiedzę o finansowym świecie, o mechanizmach rynkowych, wzbogaca wiedzę i umiejętności analityczne. Nawet nieudane próby stanowią ogromne źródło wiedzy o rynkach.

6. Testowanie strategii, szczególnie w realnych już warunkach, daje znakomite poczucie dynamiki rynku, jego zmian, przeobrażeń. To pomaga w lepszym czuciu jego pulsu wtedy, gdy z mechanicznych strategii rezygnujemy na rzecz intuicyjnych, samodzielnych analiz i decyzji.

7. Żadne znalezione przewagi, powiązania, powtarzalności w danych nie trwają wiecznie. To w takim razie niekończące się nigdy przedsięwzięcie.

8. Nie trzeba rozumieć znalezionych powiązań by z nich korzystać. Simons bardzo dokładnie odrobił tę lekcję. Korelacja zmian indeksu S&P500 z produkcją masła w Bhutanie wydaje się idiotyczną podstawą dokonywania transakcji na tym pierwszym, ale Simonsowi to nie przeszkadzało w osiąganiu zysków tak długo jak korelacja trwała. Często się okazywało, że nakarmiona tymi danymi Sztuczna Inteligencja znajdowała w tej korelacji związki przyczynowo-skutkowe, których człowiek by nie wymyślił.

9. Nie warto zamykać się na samą AT i tylko dane o kursach instrumentów. Czasem bardzo pożyteczne i zyskowne statystyczne zależności można znaleźć gdzieś w pobliżu (na przykład w powtarzalnych zachowaniach jakiejś grupy inwestorów, spółek czy brokerów).

10. Nie warto się łudzić, że będziemy w stanie naśladować Simonsa i jemu podobnych. Tam pracują sztaby najlepszych naukowców z różnych dziedzin, mając do dyspozycji najlepsze wynalazki i nieograniczone środki.

11. Nie jesteśmy skazani na pożarcie przez owe komputerowe monstra jak straszą regularnie media. Trzeba jedynie poszukać swojej niszy, szczególnie w domenie intuicyjnych decyzji. Ale warto jest wesprzeć jakimiś testami komputerowymi.

12. To, że branża algorytmowa przetestowała całą AT wszerz i wzdłuż nie oznacza, że nie zostało już nic dla reszty inwestorów. Nie wszystkie bowiem strategie są dla ich celów odpowiednie i nie na każdym rynku są w stanie działać (płynność). A może czasem uda się znaleźć i wykorzystać w małej skali dokładnie te same zależności, z których oni korzystają?

13. Nawet tak genialny matematyk jak Simons poległ w starciu z intuicyjnie stosowaną AT i rysowaniem po wykresach. Nie wiemy z książki dlaczego. To może po prostu oznaczać, że jej ewentualna skuteczność w takim wydaniu wymaga czegoś więcej niż szkiełka i oka.

14. Nie pytajcie przegranych co sądzą o AT. Zwykle nie mają o tym pojęcia.

15. Nie uczcie się bezrefleksyjnie Analizy technicznej. Spróbujcie najpierw dotrzeć do skutecznej AT, albo czynników, które ową skuteczność determinują.

***

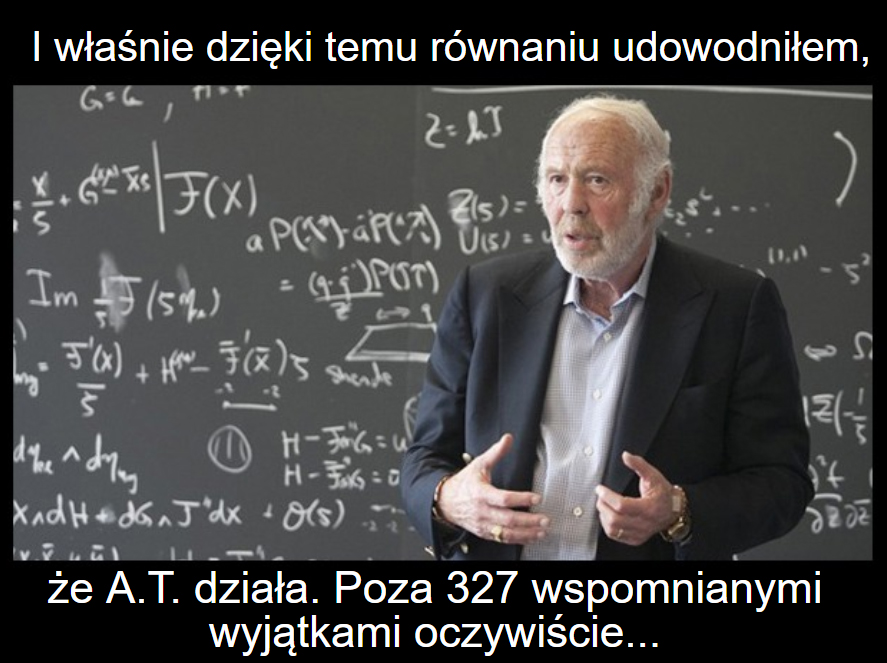

P.S. Cytat na powyższym memie nie pochodzi od Simonsa! To mój żart z debaty pod hasłem „AT działa” 🙂

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.