W poniedziałek zwróciłem uwagę na rynkową legendę spółek Nifty Fifty. Była to grupa pięćdziesięciu amerykańskich firm z przełomu lat 60’ i 70’, które stały się ulubieńcami amerykańskich inwestorów, instytucjonalnych i indywidualnych.

Stało się tak dzięki temu, że Nifty Fifty reprezentowały to co najlepsze w korporacyjnej Ameryce: trwały wzrost przychodów, zysków i dywidend i rozpoznawalną, szanowaną markę. Nifty Fifty stały się akcjami jednej decyzji: po zakupie tych akcji nic z już z nimi nie trzeba było robić – takie było podejście inwestorów na początku lat 70’. Konsekwencją tego podejścia były bardzo wysokie wskaźniki, np. cena/zysk, przy których handlowano akcjami Nifty Fifty. W grudniu 1972 roku przeciętny C/Z dla Nifty Fifty wynosił 41,9 i był ponad dwukrotnie wyższy niż ten sam wskaźnik dla spółek z S&P 500 (18,9).

Od 1973 roku rozpoczęła się dotkliwa bessa, która zgodnie z rynkową legendą „wyleczyła” inwestorów z przekonania, że są spółki tak dobre, że warte każdej ceny. W 1998 roku Jeremy Siegel pokazał, że legenda Nifty Fifty jest trochę podkoloryzowana. W długim terminie inwestycja w równoważony portfel spółek Nifty Fifty nie zakończyłaby się inwestycyjnym dramatem: w latach 1972-1998 (a więc od lokalnego szczytu notowań Nifty Fifty) taki portfel osiągnąłby zanualizowaną roczną stopę zwrotu na poziomie 12,5% (portfel rebalansowany). W tym samym czasie S&P 500 uzyskał stopę zwrotu na poziomie 12,7%. Nifty Fifty przegrały w tym okresie z szerokim rynkiem ale osiągnęły wyniki, których na pewno nie można określić jako porażkę, nie mówiąc o katastrofie.

Jeremy Siegel w 1998 zwrócił uwagę na trzy wnioski z przeprowadzonej przez siebie analizy. Po pierwsze, za ekspozycję na wzrostowe spółki z reguły „należy zapłacić”. Wzrostowe spółki, a więc firmy dynamicznie zwiększające zyski (lub przychody na wczesnym etapie rozwoju przed osiągnięciem rentowności) są notowane przy relatywnie wysokich wskaźnikach rynkowych. Te wysokie wskaźniki rynkowe mogą być uzasadnione. Tak można interpretować historię Nifty Fifty: w latach 1972-1998 zyski tych spółek rosły przeciętnie o 11% rocznie, podczas gdy zyski spółek z S&P 500 rosły o 8% rocznie. Te trzy punkty procentowe różnicy sprawiły, że stopy zwrotu Nifty Fifty były tylko nieznacznie niższe niż stopy zwrotu S&P 500 choć w 1972 roku spółkami Nifty Fifty handlowano przy ponad dwukrotnie wyższym wskaźniku C/Z niż ten dla indeksu S&P 500.

Po drugie, nie warto płacić każdej ceny za wzrostowe spółki z dobrymi perspektywami. Nifty Fifty nie okazały się spółkami jednej decyzji i nawet w długim horyzoncie czasowym przegrały z szerokim rynkiem. Stało się tak pomimo tego, że Nifty Fifty były firmami o wysokiej jakości. Co więcej z grupy Nifty Fifty spółki o najbardziej nieatrakcyjnych wycenach spisały się dużo gorzej niż spółki notowane przy wysokich ale nie bardzo wysokich wskaźnikach.

Po trzecie, spółki Nifty Fifty ilustrują znaczenie dywersyfikacji. Wśród tych spółek znalazły się cztery firmy, które w latach 1972-1998 przyniosły inwestorom straty. Kolejnych dziewięć spółek uzyskało stopy zwrotu o ponad połowę niższe niż stopy zwrotu S&P 500. Co więcej przegrane spółki skoncentrowane były w jednym sektorze (w tym przypadku technologicznym) co powinno zwracać uwagę inwestorów na sektorową ekspozycję ich portfeli.

Moim zdaniem rynkowa legenda Nifty Fifty i polemika z tą legendą, na którą pozwolił sobie w 1998 roku Jeremy Siegel pokazują, że w inwestowaniu wszystko zależy od horyzontu czasowego i odporności na obsunięcia. Dotyczy to różnego rodzaju reguł inwestycyjnych i ich użyteczności dla poszczególnych inwestorów.

Analiza Siegela z 1998 sprawia wrażenie przekonywującej ale jej podstawą jest 26 letni okres porównawczy. Jest to horyzont inwestycyjny zdecydowanie przekraczający podejście typowego inwestora. O wielu strategiach czy regułach inwestycyjnych mówi się, że sprawdzają się w długim terminie. W długim terminie inwestycja w Nifty Fifty nie zakończyła się katastrofą. To prawda ale równie istotne jest zadanie sobie pytania: ilu inwestorów naprawdę inwestuje w długim terminie a nie tylko deklaruje takie podejście?

Siegel pominął w swojej analizie problem obsunięć. Sprawdziłem co stało się z kilkoma spółkami z Nifty Fifty w pierwszych latach rynku niedźwiedzia. Poniżej podaje obsunięcia od lokalnego szczytu z początku lat 70’ do lokalnego dołka w połowie lat 70’:

- Coca Cola Company: 70%

- General Electric: 60%

- Merck & Co: 52%

- IBM: 59%

- Disney Walt Co: 87%

- Johnson & Johnson: 53%

Z reguły szczyt i dołek nie dzieliło więcej niż kilkanaście miesięcy co wskazuje, że obsunięcie było szybkie i głębokie. Proszę też zwrócić uwagę, że kilka spółek z powyższej listy to ewidentni zwycięzcy, którzy wyraźnie pobili S&P (Merck, Coca-Cola, GE). Przeciętna roczna stopa zwrotu z akcji Coca-Cola na poziomie 16,2% wydaje się bardzo atrakcyjna ale należy pamiętać, że akcje tej firmy zaliczyły na początku badanego okresu 70% obsunięcie.

Długi horyzont inwestycyjny i odporność na obsunięcia są w stanie zneutralizować wiele błędów inwestycyjnych lub sporo pecha w postaci wejścia na rynek w niekorzystnym momencie. Jednak tylko nieliczni inwestorzy dysponują tymi przewagami. Z drugiej strony zbyt krótki horyzont inwestycyjny i brak odporności na obsunięcia może uniemożliwić inwestorom skorzystanie z efektywnych strategii inwestycyjnych.

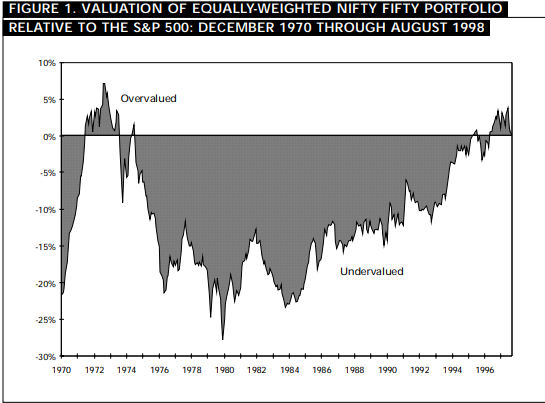

W analizie Siegela jest wykres pokazujący relatywną wycenę Nifty Fifty w zestawieniu z wyceną S&P 500 w okresie 1972-1996 przy czym wycena liczona jest na podstawie przyszłych stóp zwrotu (Nifty Fifty są niedowartościowane względem S&P 500 jeśli w przyszłym okresie osiągną wyższe stopy zwrotu).

Z wykresu wynika, że spółki, które na przełomie lat 60’ i 70’ były ulubieńcami amerykańskich inwestorów przez dużą część lat 70’ i 80’ były przez inwestorów unikane. Tak więc inwestorzy z Nifty Fifty w portfelu nie tylko musieli przetrwać gwałtowne, głębokie bezwzględne obsunięcie na początku lat 70’. Musieli także przetrwać długoletni okres relatywnej słabości Nifty Fifty względem szerokiego rynku. Powyższy wykres dobrze pokazuje także tendencję inwestorów do nadmiernej reakcji na inwestycyjne lekcje. Inwestorzy, którzy „sparzą się” na pewnym rodzaju inwestycji nie wracają do neutralnych preferencji inwestycyjnych tylko przesuwają je gwałtownie w drugą stronę. W tym przypadku przez dłuższy okres unikali wzrostowych blue chipów po doświadczeniach bolesnej przeceny z lat 1973-1974.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.