Wszyscy chyba znamy powiedzenie W. Buffetta, że Wall Street to miejsce, gdzie ludziom posiadającym samoloty porad udzielają ludzie jeżdżący do pracy metrem. Zawsze, kiedy Buffett mniej lub bardziej czytelnie dystansuje się wobec jakiegoś rynku do walki z legendarnym jednak inwestorem ruszają zastępy internetowych mędrków, którzy nawet na Wall Street nie byli z wycieczką. Efektem jest masa tekstów analizujących błędy Buffetta w krótkim terminie i przekonanie, że przez chwilę można być mądrzejszym od jego metody.

W powszechnym przekonaniu Buffett jest inwestorem kupującym wartość. Zdanie jest tak szerokie, iż można w nim zmieścić dosłownie wszystko. W przypadku Buffetta zwykle sprowadza się to do tego, ile spółka wygeneruje zysku dla inwestora. Wahania ceny akcji mają tu mniejsze znaczenie. Dlatego w poprzednim kryzysie kupił akcje zbitego banku w sposób, który był i jest zwyczajnie niedostępny dla przeciętnego inwestora. W obecnym kryzysie, którego częścią było zamieszanie na rynku ropy, Buffett posiada spółkę z sektora paliwowego, która jest w poważnym kłopocie, ale udziały Buffetta stale płacą mu 8 procent dywidendy, bo ma akcje uprzywilejowane z tego punktu widzenia. Inaczej mówiąc częścią strategii Buffetta jest takie kupowanie, by zarabiać nawet, jeśli spółki mają przejściowe kłopoty.

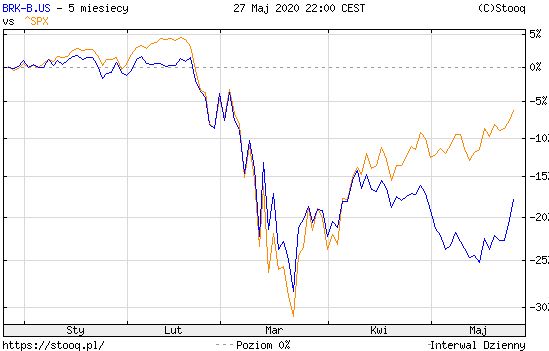

W takiej strategii okresowe wahania i przegrywanie z rynkiem jawią się jako mało ważne, ale właśnie wtedy do gry ruszają Internetowi pyskacze, którzy udowadniają, iż Buffett stracił swój edge. Pamiętam, że analogiczne teksty pojawiały się, gdy złoto miało swoje tygodnie sławy i wówczas Internet okołogiełdowy gotował się tezą, iż kruszec jest lepszą inwestycją niż akcje spółki Berkrshire Hathway. Dziś mamy analogiczną sytuację. W krótkim okresie akcje spółki BRK zachowują się gorzej od rynku i na podstawie dosłownie tygodni wyciąga się wnioski na skalę niemal historyczną. W praktyce jest to nic więcej niż internetowy szum, który dobrze sprzedaje się jako rozrywka, a z inwestowaniem i efektywnością Buffetta ma związek zerowy.

Szczerze, nie jestem jakimś wielkim miłośnikiem śledzenie tego, co robi Buffett z banalnego powodu – uznaję swoją mniejszość wobec możliwość ludzi z tej wielkości portfelami. Niemniej, ostatnie 20 lat pokazały, iż momenty, w których BRK była w kondycji gorszej niż rynek po czasie okazywały się okazjami do zakupów akcji spółki Buffetta. Dlatego relatywna słabość BRK powinna cieszyć tych, którzy chcieliby związać część swojej inwestorskiej ścieżki z portfelem zbudowanym przez Buffetta. Im więcej Buffett będzie miał gotówki, tym większa kolejka ustawi się do jego biura i w średniej perspektywie znów okaże się, że wszyscy ci, którzy kupowali akcje dobre i dostępne zostali przechytrzeni przez tych, którym rynek oferuje akcje lepsze i dlatego niedostępne.

(wykresy za: stooq.pl)

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Nie lubię pokazywania zmian wartości indeksów (zwłaszcza w długim okresie) bez uwzględniania dywidend. Wzrost wartości "gołego" S&P 500 w okresie 26.5.2000-28.5.2000 to 120%. Wzrost wartości S&P 500 TR w tym samym okresie 225%. Wehikuł Buffetta nadal wygrywa, ale różnica nie jest już tak kolosalna. Źródło: Yahoo Finance.

Daty miały być 26.5.2000-28.5.2020

Panowie, Panie – Buffett nie byłby tak szanowany, gdyby nie wynik. W wolnej chwili polecam przeczytanie raportu rocznego spółki BRK (dostępne na stronie firmy).

Nie kwestionuję wysokiej stopy zwrotu w długim okresie BRK. Po prostu błędem jest porównywanie stóp zwrotu S&P 500 do BRK, które dywidendy nie wypłaca, ale ją kumuluje. Dostępne są na Internecie wartości historyczne S&P 500 TR i bardziej właściwe jest używać tego indeksu do porównań. Tak jak napisałem S&P 500 wzrost 120%, a S&P 500TR 225%.

Różnica między BRK a SP500 nawet w długim czasie jest na tyle nieistotna, że mówienie o jakiś extra umiejętnościach inwestycyjnych Buffetta to zwykłe zawracanie czterech liter. Jeśli jeszcze dodamy, że sporadyczne pokonywanie tego indexu wynika z możliwości niedostępnych dla zwykłego połykacza giełdowych historyjek, to jest to już nachalne zawracanie czterech liter.