Jak wszyscy wiemy, analitycy zostali zmuszeni do ogłoszenia technicznej hossy. Jak świat szeroki indeksy odbiły od dołków po przeszło 20 procent, a w ludzie zadomowiła się nadzieja na szybkie zakończenie zamieszania. Bardziej ostrożni mówią, iż na dziś rynki wyceniły tylko strachy i nadzieje, a rzeczywistości jeszcze nie, ale kto zabroni marzyć.

Kryzys 2008 roku, który miał pogrzebać kapitalizm, inwestowanie i generalnie skończyć świat, jaki znaliście, okazał się wyjątkowo dobry dla inwestorów giełdowych. Akcje drożały, indeksy szybowały na historycznych maksimach, a ETF-y pozwalały krasnalom uczestniczyć w tym wszystkim właściwie za darmo. W istocie, w ostatnich miesiącach ETF-y – i nie tylko – można już było kupować za darmo, bez prowizji. Koszty zarządzania największymi ETF-ami stały się pomijalne. Efektem, który obserwujemy dziś jest przekonanie, iż nie ma takiego kryzysu, który zabiłby rynki akcji. W długim terminie oczywiście.

To jeden z pomijanych – jaką sądzę – efektów ostatniej dekady, która zbudowała przekonanie, iż rynki akcji wrócą do wzrostów niezależnie od tego, jak mocne ciosy przyjmą w krótkim terminie. Jeśli odbudowały się po kryzysie finansowym, to muszą odbudować się po jakiejś tam pandemii. W biurach maklerskich w Polsce zrobił się ruch (wirtualny, bo staramy się pracować z domu, ale pieniądze słane na rachunki nie są wirtualne). Wszyscy chcą mieć akcje. Z jakiegoś powodu chcą mieć akcje polskie, jakby za sprawą pandemii odeszły w przeszłość wszystkie problemy, które mieliśmy w ostatnich latach z polskim rynkiem. Zwyczajnie, pojawia się przekonanie, iż po dekadzie od poprzedniego kryzysu nowy kryzys jest okazją na nową dekadę.

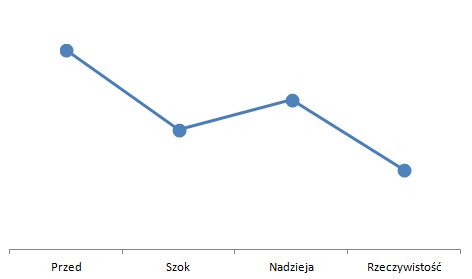

Rzućmy w tę beczkę miodu odrobinę dziegciu. Wykres poniżej pokazuje standardowe zachowanie rynków w sytuacji kryzysowej w gospodarce. Rynki rosną sobie lub poruszają się jakimś tam układzie sił, aż nagle pojawiają się nowe szoki do wycenienia. Z racji tego, iż transfery kryzysu do gospodarki są raczej rozciągnięte w czasie niż punktowe, giełdy wyceniają skokowo niewiadomą. Przecena, a czasami krach, mobilizuje władze (monetarne, rządy itp.) do działania i faza wyceniania faktów przechodzi w fazę nadziei. Giełdy reagują odbiciami i przekonaniem, iż najgorsze za nami. W żadnym z tych punktów nie ma jeszcze spotkania z rzeczywistością, bo rzeczywistość jest w przyszłości i dopiero czeka na materializację. Normą w fazie spotkania giełd z rzeczywistością jest wycenianie tej rzeczywistości, a dokładniej materializujących się efektów szoku przez pogłębianie przecen.

Jeśli przypomnicie sobie ostatni kryzys, to powyższy schemat pojawił się w sposób modelowy. Zachwianie się amerykańskiego sektora bankowego było szokiem, który zatrzymał program TARP. Rynki odbiły, ale rzeczywistość upomniała się o swoje i przeceny poszły dalej. Dziś mamy ten sam schemat. Pojawił się szok w postaci pandemii i nadzieja na powstrzymanie efektów za pomocą działań rządów oraz banków centralnych. Przed nami jednak ciągle spotkanie z efektami szoku, a więc z rzeczywistością. Dla jasności, bardzo chciałbym, żeby tym razem było inaczej, żebym pomylił się w powyższym opisie i żeby WIG20 poszybował z rejonu 1250 pkt. na 2500 pkt., odreagowując smutę z ostatnich lat. Świątecznie życzę wszystkim, żeby złapali właśnie dołek i zarobili fortunę, ale…

Jeśli przypomnicie sobie ostatni kryzys, to powyższy schemat pojawił się w sposób modelowy. Zachwianie się amerykańskiego sektora bankowego było szokiem, który zatrzymał program TARP. Rynki odbiły, ale rzeczywistość upomniała się o swoje i przeceny poszły dalej. Dziś mamy ten sam schemat. Pojawił się szok w postaci pandemii i nadzieja na powstrzymanie efektów za pomocą działań rządów oraz banków centralnych. Przed nami jednak ciągle spotkanie z efektami szoku, a więc z rzeczywistością. Dla jasności, bardzo chciałbym, żeby tym razem było inaczej, żebym pomylił się w powyższym opisie i żeby WIG20 poszybował z rejonu 1250 pkt. na 2500 pkt., odreagowując smutę z ostatnich lat. Świątecznie życzę wszystkim, żeby złapali właśnie dołek i zarobili fortunę, ale…

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mam wrażenie że ostatni kryzys z 2008 przy tym co jest teraz to było małe piwko. A to dopiero początek…

No cóż … przeciez musza komuś oddac przy pomocy FED

https://www.ft.com/content/1afde374-67e1-11ea-800d-da70cff6e4d3

A ja mysle , ze Lukaszenka ma racje. Zawsze nalezy robic odwrotnie niz radza analitycy;)

Ten świat, w którym "ludzie mają dość ekspertów", właśnie się zawalił dzięki pandemii. Wszyscy chcą mieć wiedzę, co i jak działa i dokąd zmierza. Niemniej, postawa "trzeba robić po swojemu" ma jedną niezaprzeczalną zaletę – konsekwencje tego działania spadają tylko i wyłącznie na podejmującego decyzję.

Nie do końca. Bo wielu z tych, którzy mówią "nie dajesz nam inwestować w Ambergold, a to moja decyzja" poźniej głośno krzyczy "Panstwo ratuj!"