Wśród entuzjastów rynku akcyjnego popularne jest powiedzenie, że w długim terminie na akcjach nie można stracić. Powiedzenie to ma swoje źródło w historii amerykańskiego rynku akcyjnego. Amerykańscy inwestorzy nigdy nie zanotowali dwudziestoletniego okresu z ujemnymi skumulowanymi stopami zwrotu.

Innymi słowy w przypadku amerykańskich inwestorów wystarczyło mieć horyzont inwestycyjny dłuższy niż dwie dekady by nie zostać zmuszonym do wyjścia z rynku ze stratą. Warto dodać, że do osiągnięcia tego celu potrzebna była jeszcze relatywnie silna odporność emocjonalna na straty.

Problem z powyższym przekonaniem opiera się na tym, że jego źródłem jest historia wyjątkowego rynku akcyjnego. Rynek amerykański nie był najlepszym rynkiem pod względem stóp zwrotu w XX i XXI wieku ale znalazł się w czołówce zestawienia*. Publikacja najnowszej edycji Credit Suisse Global Investment Returns Yearbook to dobry pretekst by przyglądnąć się tym mniej „szczęśliwym” rynkom akcyjnym.

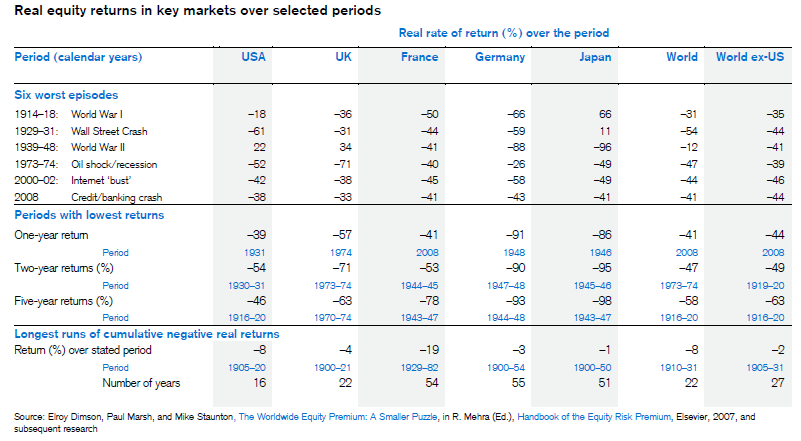

W części poświęconej ekstremalnym epizodom w historii globalnego rynku akcyjnego znajduje się tabela pokazująca między innymi najgorsze epizody w historii najważniejszych rynków: USA, UK, Francji, Niemiec, Japonii i Świata. Zestawienie opiera się na danych rocznych a więc może niedoszacowywać skalę obsunięć (bessy nie zaczynają się z początkiem roku kalendarzowego):

Część czytelników może zauważyć, że te najbardziej ekstremalne epizody dotyczyły państw (88% spadku w Niemczech i 96% spadku w Japonii), które doświadczyły geopolitycznych katastrof. Konkretnie przegrały totalną wojnę światową. Warto zauważyć, że nie są to najgorsze epizody w bazie Global Investment Returns Yearbook. To miano przypada Rosji w 1917 roku i Chinom w 1949 roku – w tych przypadkach straty inwestorów zbliżone były do 100%.

To prawda, że katastrofalne spadki na rynkach akcyjnych często wiązały się z katastrofami geopolitycznymi (wojny) i politycznymi (rewolucje). Nie spotkałem jednak przekonywujących argumentów dowodzących, że są to zjawiska, które nie wystąpią w XXI wieku. Po drugie spadki nie związane z wydarzeniami politycznymi także były ekstremalnie dotkliwe: amerykański rynek akcyjny zanotował 80% obsunięcie (w danych dziennych) w czasie wielkiego kryzysu a rynek brytyjski ponad 70% obsunięcie w czasie kryzysu naftowego.

W ostatnich dwóch dekadach inwestorzy mogli obserwować katastroficzne spadki na rynkach akcyjnych w Grecji i Islandii. Nie były związane z wydarzeniami politycznymi. W uproszczeniu można je przedstawić jako skutki fundamentalnych błędów w polityce ekonomicznej. Islandzki indeks giełdowy spadł z poziomu około 3500 punktów w 2007 roku do 170 punktów w 2009 roku (a więc około 95%). Obecnie znajduje się ponad 80% poniżej szczytu z 2007 roku. Grecki rynek akcyjny także znajduje się ponad 80% poniżej szczytu z 2007 roku. Największe obsunięcie przekroczyło 90%. Myślę, że poprawienie szczytów z 2007 roku może zająć obydwu rynkom dekady (przynajmniej w ujęciu realnym).

Moim zdaniem zapoznanie się z historią „mniej szczęśliwych” rynków akcyjnych może skłonić inwestorów do spojrzenia na dywersyfikację geograficzną jako sposób na zabezpieczenie się przed sytuacją, w której to ich lokalny rynek stanie się jednym z ostrzegawczych przykładów. Globalizacja rynków finansowych umożliwia tego rodzaju dywersyfikację także drobnym inwestorom.

Nie dysponuję narzędziami pozwalającymi ocenić, że ryzyka, o których wspomniałem są większe w przypadku polskiego rynku akcyjnego. Odpowiedź na to pytanie wymagałaby skutecznego prognozowania w kilkudziesięcioletnim horyzoncie czasowym. Obawiam się także, że aktualne nastawienie do tego zagadnienia będzie w przypadku wielu inwestorów powiązane z preferencjami politycznymi. Myślę jednak, że osoby tworzące wieloletnie plany inwestycyjne mogą wziąć pod uwagę korzyści ze zmniejszenia alokacji na lokalnym rynku z poziomów zbliżonych do 100%.

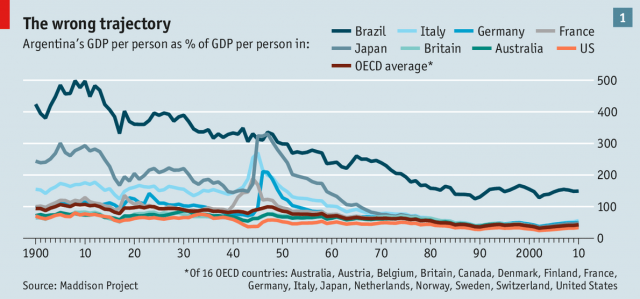

Brak jest dobrych danych z argentyńskiego rynku akcyjnego w XX wieku. Posłużę się zupełnie inną serią danych, którą pokazał The Economist w 2014 roku. To zestawienie PKB per capita w Argentynie jako odsetka tego samego wskaźnika w innych państwach. Niewiele państw lepiej niż Argentyna ilustruje niebezpieczeństwo życia w państwie, w którym przytrafiła się cała seria błędnych decyzji politycznych i ekonomicznych:

* W bazie GIRY rynek amerykański wyprzedziły w latach 1900-2017 tylko giełdy w Australii i Południowej Afryce.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

"Globalizacja rynków finansowych umożliwia tego rodzaju dywersyfikację także drobnym inwestorom."

Ja się zastanawiam od miesięcy nad tą tezą – co będą warte moje inwestycje w BOSiu – najlepiej nawet zdywersyfikowane, jeśli doszłoby do sytuacji o randze tych opisywanych w tekście – tj. wojna lub rewolucja – zakładając nawet, że udałoby mi się opuścić Polskę.