W każdym szaleństwie ponoć jest jakaś metoda, dlaczego by nie w giełdowym…

Bardzo tani oraz drukowany pieniądz w kilkunastu największych gospodarkach świata napompował po krachu 2007-2009 ceny akcji do poziomów, które w niektórych krajach wydają się nieprzyzwoite. Mam na myśli przede wszystkim USA. To jednak, że kursy wydają się tak niesensownie wysokie nie przeszkadza wcale, by inwestorzy nadal je tolerowali i bez zażenowania pchali je jeszcze wyżej swoimi zakupami. Rynek może się mylić w wycenie relacji cen aktywów do ich wartości, ale i tak to on zawsze ma ostatni głos, z którym dyskusje zwykle kończą się źle, jak nie finansowo, to przynajmniej wizerunkowo czy mentalnie. Krótko mówiąc – można mieć rację, co do nieracjonalności wycen, ale nie warto umierać za to emocjonalnie, rynek i tak w pełni to zignoruje. Ma to swoje pozytywy. Choćby w tym, że większy respekt zaczynamy okazywać wobec cen aktywów, a nie ich wartości.

W tym właśnie kontekście trzeba rozpatrywać niemałe zdumienie inwestorów na dość niespodziewane słowa Roberta Shillera, niezwykle szanowanego w świecie profesora ekonomii z Yale i zdobywcy nagrody Nobla, który zaszokował jednych a pocieszył innych podczas krótkiego wywiadu udzielonego telewizji CNBC. Cóż takiego wstrząsającego w nim powiedział? Otóż mniej więcej tyle, żeby trzymać akcje amerykańskich spółek w portfelu, ponieważ z obecnych poziomów mogą one wzrosnąć o 50% w najbliższej przyszłości! I nie ma potrzeby szukać okazji za granicą, gdzie ceny są znacznie bardziej uzasadnione wartością fundamentalną.

Gdyby to samo powiedziałby każdy inny Noblista, znany analityk czy inwestor, można by w zasadzie unieść brwi i przejść nad sprawą do porządku dziennego. Ale Shiller?! Kiedy jednak posłużymy się wstępem do tego wpisu jako odnośnikiem, te stwierdzenia zasłużonego profesora nabiorą sensowności. Trzeba jednak jego słowa czytać tym razem bardzo dosłownie i bez emocjonalnych wzlotów.

Przypomnę: Shiller dostał Nobla za swój wkład w interpretację cen aktywów finansowych i tworzenie narzędzi i pojęć dla lepszego rozumienia rynków. Według jego badań możliwe jest do pewnego stopnia prognozowanie przyszłych cen np. akcji na giełdzie w oparciu o dane z przeszłości. To podejście typowe dla szkoły ekonomii behawioralnej, która wskazuje błędy inwestorów oraz ich bardzo nieperfekcyjne decyzje i wybory. Co stoi jak na ironię w jawnej sprzeczności do poglądów o nieprognozowalności kursów Eugena Famy, który w 2013 roku również dostał ekonomicznego Nobla jednocześnie z Shillerem (i Larsem Hansenem). Komitet Noblowski pogodził tym werdyktem ogień z wodą, ale nie uczynił tym samym zgody między obiema ideami postrzegania rynków.

Idźmy dalej – to Shiller wykazywał w przeszłości giełdowe bańki i szaleństwa tłumów, to on wskazał dekadę temu nadymany do granic balon na rynku nieruchomości. To on zawsze był głosem rozsądku, wyważoną oceną, sygnałem ostrzegawczym.

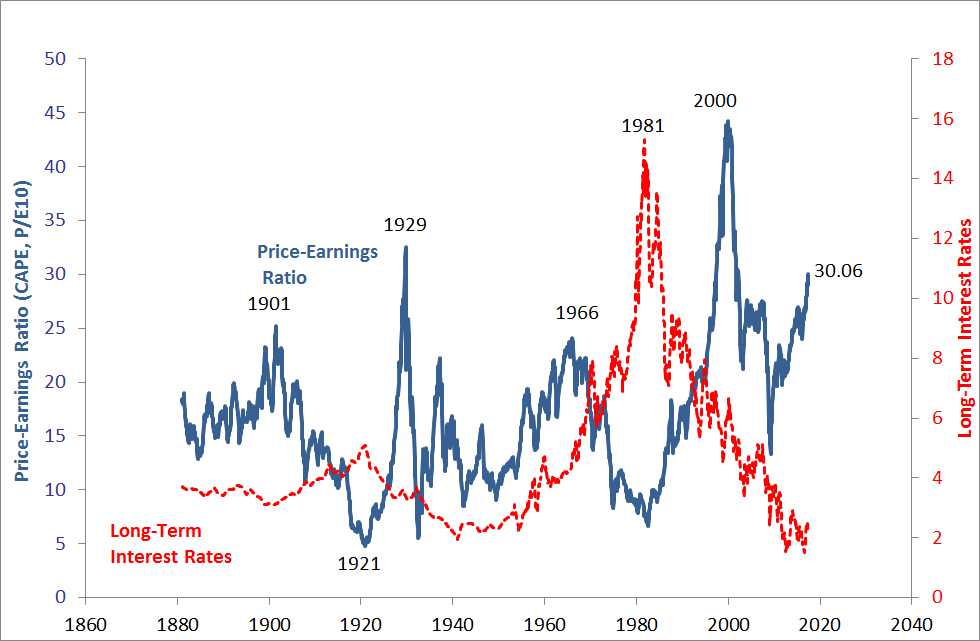

A wreszcie, to Shiller stworzył najbardziej kojarzony z nim wykres ceny do zysków dla amerykańskiej giełdy (C/Z, czyli w wersji angielskiej P/E), tzw. CAPE ratio. Nowum polegało na dopasowaniu cen przez uwzględnienie w nich inflacji i uśrednienie za ostatnie 10 lat. To świetny wskaźnik stanu rynków i na dziś wygląda tak (P/E to granatowa krzywa, czerwona to stopy procentowe):

Źródło: http://www.econ.yale.edu/~shiller/data.htm

Im wyższy odczyt owego P/E tym kursy akcji relatywnie coraz droższe wobec generowanych przez spółki zyski. Odczyt na dziś to taki poziom, który tylko 2 razy w historii był wyższy: w 1929 roku przed krachem i w 2000 chwilę przed pęknięciem bańki technologicznej. Weszliśmy więc na bardzo niebezpieczne terytoria. Jak w takim razie Shiller może mówić, na podstawie własnej, tak doskonałej roboty, o kolejnych wzrostach i to o 50%??!!

Nie ma w tym sprzeczności. Otóż to nie jest jego prognoza, to tylko chłodna kalkulacja faktów i obecnego klimatu na rynku. To, gdzie znajduje się w danej chwili jego wskaźnik P/E nie ma znaczenia w perspektywie tego, gdzie może się znaleźć za miesiąc czy rok. Ten wskaźnik nie zatrzymuje wzrostów, tylko mierzy ich poziom. Nic nie stoi na przeszkodzie by rósł dalej, Shiller nawet przebąkuje o możliwości pobicia rekordu z 2000 roku! Kto rynkowi zabroni? Cóż z tego, że wyceny akcji są nieadekwatne do wartości? Rozgrzany rynek niespecjalnie się tym przejmuje. Rynek to inwestorzy, którzy nadal wierzą w kontynuację hossy, stąd popyt. Trudno nawet mówić w tym miejscu o jakiejś specjalnej nieracjonalności tłumów, co najwyżej odnośnie wyceny spółek, ale gra się tak długo jak przeciwnik pozwala. Nieracjonalne są takie zabawy dopiero przy braku świadomości ryzyka i pomysłów na jego zarządzanie, ale póki co nieświadome inwestowanie nie jest jeszcze zakazane.

Indeksy mogą nadal rosnąć siłą optymizmu. Wprawdzie popyt ma dość specyficzne pochodzenie, ale nie czuje respektu i może być kontynuowany naprawdę długo. Przede wszystkim generują go nadal wyrachowane skupy akcji własnych przez firmy (buybacks) oraz ogromne morze nie zawsze przezornych inwestorów kupujących indeksowane fundusze (pasywnie inwestujące w indeksy, w tym ETFy), a na tym podglebiu swoje dokładają algorytmy (ok. 50% obrotu), które są zawsze tam, gdzie coś się dzieje, bez względu na kierunek. Rytm wzrostom nadają spółki technologiczne. Shiller widzi znaczące podobieństwa zachowań do bańki z 2000 roku. Wówczas P/E również przechodził przez obecny poziom, by poszybować dużo wyżej. I chociaż wyceny akcji na świecie są wg. Shillera dużo niższe i rozsądniejsze, to nie przesądza, że wzrosty tam będą wyższe niż w USA. On sam posiada w portfelu akcje amerykańskie, ale ich jeszcze nie sprzedaje. Cóż, sam poziom P/E nie jest jeszcze wyznacznikiem końca, co najwyżej sygnałem ostrzegawczym, dopiero zmiana kierunku cen może być hejnałem do odwrotu. A tam dzieją się różne dziwne rzeczy, o których w kolejnym wpisie…

—kat—-

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

BYł też jeden znany ekonomista nazywał sie Fisher, który wsławił sie miedzy innymi tym ,że na szczycie w 29 bredził cos o osiągnieciu "plateu" przez rynek.

TYle to warte,tytuły i odznaczenia dla ludzkości nie pomoga bo są wyrazem uznania ludzi za przeszłość, a nie rynku w przyszłości 🙂

JAk dla mnie następny poziom mierzony SPX to jest około 3000 po kilkuletnim ciężkim zmaganiem się i przełamaniem oporów 2150 .

JEst miejsce więc by EM wykończyły zaczęte wzrosty .

TEn fraktal wypełnia wszystkie zasady TFE z porażającą dokładnością.

Aktualny impuls /od 2008/ spełnia tez definicje dystrybucji /upthrust/ w sensie metody Wyckoffa.

TEgo nie da sie ignorować.

hostmat.eu/images/14069400282565349003.png

Ale najwazniejsze nie jest to dokąd zajedziemy tylko, że jest wielce prawdopodobne ,że wszystko co zdobyliśmy od roku 2008 oddamy w całości 🙂

Z ukłonami dla Shillera.

# offtopic (przepraszam), ku uciesze obecnych na Blogach sympatyków niżej wymienionego:

http://www.bankier.pl/wiadomosc/Mariusz-Patrowicz-kandydatem-na-prezesa-GPW-7525771.html

To naturalny krok. Dziwię się, że dopiero teraz 🙂