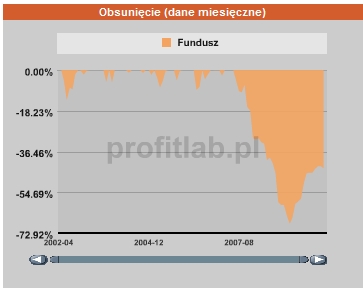

Wyobraźcie sobie Państwo następującą sytuację. Jako towarzystwo funduszy inwestycyjnych macie w ofercie fundusz akcji, który w trakcie ostatnich trzech lat miał największe obsunięcie w dotychczasowej ośmioletniej historii, które wyniosło – 68,8% według danych miesiąc do miesiąca (69,9% liczone na podstawie danych dziennych).

Dla osób niezorientowanych maksymalne obsunięcie, to jedna z popularnych miar ryzyka, mówiąca o tym ile w dotychczasowej historii, dana inwestycja najwięcej straciła. W uproszczeniu możemy ją nazwać miarą największego pechowca.

W tym samym czasie, kiedy nastąpiło owo obsunięcie rynek liczony dwoma głównymi indeksami, czyli WIGiem i WIG-iem20 spadł odrobinę mniej. Fundusz wciąż znajduje się w trakcie owego obsunięcia, czyli nadal jest poniżej swojej rekordowej wyceny. Do końca lutego, czyli po blisko trzech latach ów największy pechowiec ma około 43 procent straty na swojej inwestycji.

W 2009 roku zysk z funduszu wyniósł imponujące 43,9%, zaś od marca 2009 do końca 2009 roku jeszcze bardziej imponujące 81,68% (w tym samym czasie WIG wzrósł 83%, zaś WIG20 73 %).

Postawcie się w roli marketingowców tego funduszu. Z jednej strony fajnie byłoby popisać się bardzo wysokimi stopami zwrotu, ale może lepiej nie rozdrażniać pechowców, którzy mieli nieprzyjemność nabyć jednostki w okresie największego boomu, czyli w połowie 2007 roku.

Ale zaraz, zaraz. W ofercie mamy dwa fundusze wprowadzone na wiosnę 2008 roku. Co prawda spadły w międzyczasie, po około 40%, ale oba dzięki niezłej koniunkturze na rynku odrobiły straty w 2009 roku i są wyżej niż w momencie startu. Nie ma więc w nich pechowców. Może więc warto je pokazać opinii publicznej, zwłaszcza, że jeden z nich wzrósł w 2009 roku 83,3%, a drugi 78,9%. Jasne tak należy zrobić. Zapomnijmy na jakieś pięć lat o pierwszym, skupmy się na dwóch ostatnich.

Takie refleksje naszły mnie, gdy trafiłem przypadkiem na blog Aviva Investors Poland.

Przypadkiem, gdyż czytając forum na gazeta.pl (dyskusja dotyczyła bodaj solenia dróg zimą) kilknąłem na link w sygnaturce jednego z użytkowników, który mnie zaintrygował „małe spółki – roczna stopa zwrotu 83,3%”. „Oho” – pomyślałem sobie – „zaczyna się”. Myślałem, że trafię na blog, jakiegoś młodego stażem inwestora lub oferującego fundusze, który powielając schemat znany od lat, właśnie będzie się ekscytował możliwościami, jakie oferuje ten rodzaj funduszy.

Tymczasem trafiam na blog korporacyjny, i notkę pod wdzięcznym tytułem „Dlaczego właśnie się nam udało”

Każdy z Czytelników, może sam wyrobić sobie opinię o tym materiale. Mnie jednak cała notka zainspirowała do niniejszego tekstu. Bo co prawda autor dzieli się niby wątpliwościami, że może to jednak nie do końca w pełni nasze umiejętności (selekcja spółek i zaradność inwestycyjna), ale „bardziej obniżony poziom tych cech u konkurencji), ale generalnie to chyba raczej polityczna poprawność. Zwłaszcza, że nie pojawia się wątpliwość najprostsza „mieliśmy farta”.

Dlaczego odwołałem się do innego produktu, ano dlatego, że zarządzający funduszami, którym się udało, czyli Małych Spółek oraz Nowych Spółek zarządzają również funduszem Polskich akcji, który wyniki ma właśnie takie jak przedstawiłem na początku tekstu. Czyżby więc w jego przypadku nie zaistniała zaradność inwestycyjna i selekcja spółek?

Wykres funduszu Aviva Investors Polskich Akcji oraz obsunięcia

***

Pytanie konkursowe: Wymień członków REIŁI?

Na odpowiedzi czekamy pod adresem makler@bossa.pl

16 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Przesłanie jest proste (vide cytat poniżej)- Może nie jesteśmy aż tak umiejętne i sprytne chłopaki (jak nam się wydaje) ale i tak jesteśmy pod tym względem dużo lepsze niż nasza konkurencja ( przynajmniej jak na razie).

„Rodzi się zatem teza, że może nasz sukces bazował nie tyle na naszych umiejętnościach, zaangażowaniu i pewnym sprycie inwestycyjnym, a bardziej na obniżonym (być może czasowo) poziomie tych cech u konkurencji.”

Czyli powierzcie nam swoje pieniądze a my już zrobimy z nimi co trzeba (co nie znaczy wcale, że zrobimy to co należy).

A tak na marginesie wystarczy kilka niewielkich korekt redakcyjnych, polegający na wpisaniu w kilku miejscach odpowiednich słów, by powstał, równie prawdziwy, tekst pod tytułem „Dlaczego właśnie nam się nie udało, czyli skąd taka obsuwa?”.

Oto taka mała wprawka,dla rozgrzewki.

„Bardzo dobre wyniki naszych funduszy wynikły z przyjęcia przez nas już na początku roku scenariusza wzrostu na warszawskiej giełdzie, co bazowało na ówcześnie niezwykle niskich wycenach wielu spółek.”

vis a vis

„Bardzo słabe wyniki naszych funduszy wynikły z przyjęcia przez nas, już na początku okresu inwestycyjnego, scenariusza wzrostu na warszawskiej giełdzie, co bazowało na ówcześnie niezwykle niskich, naszym zdaniem, wycenach wielu spółek.”

Piszta i się popisujta chłopaki, zobaczycie czy inwestorzy są bardziej cierpliwi od papieru.

zadziwiajace jest to, ze minely zaledwie dwa lata i wiele sie nei zmieniło. Znow ani slowa o ryzyka (ale w liczbach a nie w belkociku „jednostki mogą charakteryzowac sie zmiennoscia w czasie”), i znow są odpowiedzialni za sukces. Bo przy porazkach to wiadomo „warunki rynkowe”

Mam drobną wątpliwość przy odpowiedzi na pytanie konkursowe. Otóż skład REIŁI podany na blogach bossa.pl różni się od tego podanego na oficjalnej stronie REIŁI. Która wersja będzie uznawana w konkursie?

w regulaminie konkursu jest wskazówka 😉

„Prawidłową odpowiedź można znaleźć w tekstach lub komentarzach.”

Czyli skład z blogów który jest już być może nieaktualny jest bardziej prawidłowy niż skład ze strony REILI który jest prawdopodobnie bardziej aktualny?

@dario

Tak chyba należy interpretować podpowiedź gzalewskiego. Zresztą doszedłem do wniosku, że rzeczywiście wystarczy odpowiedź z blogów. W pytaniu bowiem nie jest wyszczególnione, że trzeba wymienić WSZYSTKICH członków rady (lista nazwisk z bloga jest podzbiorem listy ze strony REIŁI). Wówczas wszystko gra. Z drugiej jednak strony przy takiej interpretacji podanie tylko dwóch, czy trzech nazwisk z listy opublikowanej na blogu również powinno być zaliczone. Hmmm… a wydawało się, że taki ten konkurs prosty… 😉

Kurcze .. trzeba było uruchomić komentarze tutaj .. >

https://blogi.bossa.pl/regulamin-konkurs-2-latka/

Każdy mógłby się pożalić na konkurs nawet ja, choć nie biorę udziału (bo nie rozumiem zasad hehe )

” Można odpowiedzieć na wszystkie pytania prawidłowo ostatniego dnia konkursu i również go wygrać.” – gdzie tu sens .. dogrywka to pewnie będzie oczywista 🙂

..ale w woli komentarza do konkursu… bezsensowne są dyskusje pod tematami o konkursie które są o czymś innym 🙄 pełen offtop ..

hehe – z tym zapisem w regulaminie to jest właśnie checa. Prawie jak z naborem na innowacyjne projekty do PARP.

Swoją drogą, jak do tej pory, to rewolucji /innowacji za wiele z Polski nie wyszło, a może inaczej – na skomercjalizowaniu ich zbyt wiele kasy nasi ziomkowie nie udarli. Gros funduszy VC, seed capital działa w UK i USA. Tam też jakieś efekty tego widać. U nas zdaje się, że więcej pomysłów pojawia się bo pojawiła się „wspólna” kasa.

PS. W temacie poprawek bloga – chciałem pochwalić biuro za wprowadzenie lepszego Captcha, z możliwością refresha.

ale komplikujecie. Jak na rynku normalnie 🙂

To nie audiotele, ale tez proste.Choc nie koniecznie jednoznaczne

Wyraźnie niedopracowany jest regulamin, co sygnalizują blogowicze, ale Bossiaki idą w zaparte, udając że jest cacy.

To trochę tak jak z pytaniem w audiotele – Jak miał na imię wielki polski poeta Adam Mickiewicz ?

a) Tadeusz, b) Stanisław c) Barnaba.

I podpowiedź – Odpowiedź znajdziesz na naszej stronie.

Jak na rynku, normalnie ? 🙂

Bankowcy już tak mają, że musi być namieszane ;). Pewnie zapracowani, trzeba im wybaczyć. Szkoda, że bankowcy nie wybaczają klientom.

Przykładowo takie PKO BP za reklamy „niedopracowane” musi beknąć.

@all

Zgodnie z propozycją reptile, poczynię dodatkowy wpis dot. konkursu w którym postaram się odpowiedzieć na Wasze wątpliwości. I proszę tam umieszczać komentarze dot. konkursu.

@exnergy

Całe szczęście, że nie jestem bankowcem, bo musiałbym się obrazić 😉

Brokerzy nie powinni się obrażać ;). Nie przystoi ;). Obraz brokera kochającego klientów, zgadzającego się z nimi – to jest piękna wizja :).

A serio – Panie Michale, ależ dlaczego? My klienci- Służymy pomocą od wielu lat. Często jako darmowi betatesterzy różnych rozwiązań. Żyjmy dłużej, żyjmy razem 😉

Ja się tylko zastanawiam, dlaczego jeżeli jakieśtam fundusze osiagnęły dobre wyniki, to nie mogą się tym pochwalić (zaraz usłyszą…to nie umiejetności, tylko „głupi ma zawsze szczęście”). 80 proc z hakiem w rok to niezły wynik (sama żałuje, że się nie załapałam na ten okres). Gdzieś trzeba mówić, że fundusze maja dobre wyniki, bo prasa woli trąbić o porażkach, spadkach, krachach, czarnych poniedziałkach, środach czy piątkach.

@Kam

Problem polega na tym, ze w mojej opinii jesli sie mowi o inwestycjach to powinno sie mowic o wynikach ZAWSZE w powiazaniu z ryzykiem. Tak samo jak imponujace jest 90% w roku, tak samo imponujące są obsuniecia 40%.

POtencjalny klient powinien wiedziec – „masz do wyboru fundusz, ktorego zarzadzajacy zarobili 90%, ale tez zdarzyl im sie okres w którym stracili 40%. Jestes na to gotów w przyszlosci?”

GZ napisał:

„Problem polega na tym, ze w mojej opinii jesli sie mowi o inwestycjach to…”

…to raczej większość transakcji TFI itp. to jest trading a nie inwestycje. Inwestycje to mamy gdy wchodzimy w spółeczkę, trzymamy z horyzontem tak długim, że nawet myślimy i możliwości dziedziczenia, a więc raczej seed, venture capital, troche private equity. Najlepiej jak nie jesteśmy cichym wspólnikiem. A nawet jak trzymamy 5-10 lat papiery, ale zawsze możemy je wyrzucić w razie problemów, to raczej jest to już zarządzanie aktywami. A więc może pokusić się o klasyfikację: trading, zarządzanie aktywami/lokowanie, a na końcu inwestycje.