W najnowszym liście kwartalnym GMO do inwestorów, Ben Inker zwrócił uwagę na interesującą relację pomiędzy wzrostem gospodarczym a zachowaniem rynku akcyjnego. Zasugerował także możliwość wykorzystania konceptu inwestowania w wartość na rynkach międzynarodowych.

Główną ideą artykułu Inkera jest znalezienie rynku akcyjnego, który wydaje się najbardziej atrakcyjny. Znajdujące się w relatywnie korzystnym otoczeniu gospodarczym – na przykład USA – rynki wydają się drogie (wysoki dostosowany cyklicznie wskaźnik cena/zysk dla głównego indeksu akcyjnego). Natomiast rynki, które wydają się tanie (niski wskaźnik cena/zysk) znajdują się w nieatrakcyjnym otoczeniu ekonomicznym – na przykład w pogrążonej w gospodarczej stagnacji Europie.

Inker rozpoczął rozważania od zbadania relacji pomiędzy wzrostem gospodarczym a stopami zwrotu z rynku akcyjnego (z perspektywy amerykańskiego inwestora a więc w ujęciu dolarowym). Baza danych Inkera obejmowała państwa, które od 1984 roku wchodziły w skład indeksu MSCI World co wyklucza z analizy Polskę i praktycznie cały region Europy Centralnej.

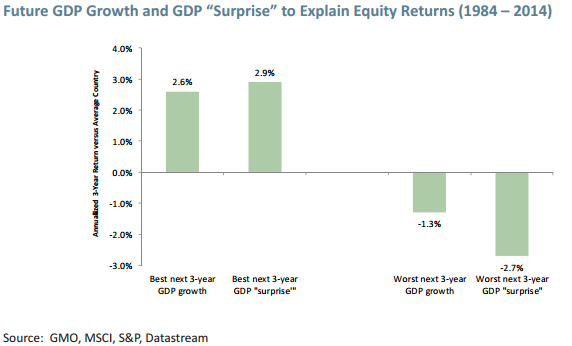

W krótkim horyzoncie czasowym (3-letnim) relacja pomiędzy wzrostem gospodarczym a zachowaniem rynku akcyjnego jest całkiem intuicyjna. Rynki akcyjne z 20% państw o najwyższym wzroście PKB w najbliższych trzech latach przeciętnie zapewniały w tym okresie roczne stopy zwrotu o 2,6% wyższe niż państwa o średnim wzroście PKB i 3,9% wyższe niż 20% państw o najsłabszym wzroście gospodarczym. Z punktu widzenia potencjalnych inwestorów jeszcze lepszym wskaźnikiem jest pozytywne lub negatywne zaskoczenie wobec prognoz zmiany PKB. Pokazuje to poniższy wykres:

Naturalnie, oczywistym problemem z wykorzystaniem wspomnianej zależności w inwestowaniu jest fakt, że prognozowanie wzrostu gospodarczego jest bardzo trudne. Obawiam się, że duża część potencjalnych inwestorów przy poszukiwaniu atrakcyjnego rynku akcyjnego popatrzy więc „w lusterko wsteczne”. Okazuje się jednak, że popularny przy ocenie wyników inwestycyjnych 3-letni horyzont czasowy nie sprawdza się także przy wyborze rynku akcyjnego.

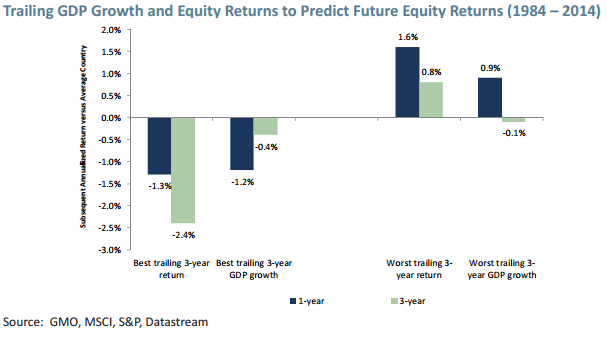

Z danych historycznych, które przedstawił Inker wynika, że w tym horyzoncie czasowym „momentum się odwraca” – rynki, które w ostatnich trzech latach notowały wysoki wzrost PKB i wysokie stopy zwrotu w następnym roku i w następnych trzech latach zapewniają inwestorom stopy zwrotu niższe od przeciętnych. Natomiast rynki akcyjne, które w ostatnich trzech latach były maruderami, zarówno pod względem wzrostu gospodarczego jak i stóp zwrotu, osiągają wyniki powyżej średniej w kolejnych latach. Tak więc rozważania Bena Inkera są kolejnym przypomnieniem dla inwestorów by bardzo ostrożnie podchodzili do oceny atrakcyjności rynków na podstawie ich zachowania w przeszłości. Poniższy wykres podsumowuje analizę Inkera:

Po wzięciu pod uwagę zasygnalizowanych wyżej faktów Ben Inker proponuje wykorzystać koncept inwestowania w wartość i inwestować w najtańsze wskaźnikowo rynki akcyjne. Z przedstawionych w artykule danych historycznych wynika, że inwestycja w najtańsze wskaźnikowo 20% rynków nie tylko zapewniała świetne wyniki inwestycyjne gdy przyszły wzrost PKB okazywał się wyższy od prognoz ale także zapewniała przyzwoite wyniki gdy wzrost PKB okazywał się niższy od rynkowego konsensusu. Być może więc na międzynarodowych rynkach akcyjnych występuje ten sam efekt co na spółkach – słabe rynki akcyjne są zbyt tanie, rynek zbyt mocno reaguje na napływające złe informacje.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.