Kombinowania ze strategiami i nowymi pomysłami nigdy dość by nie popaść w rutynę tradingu i odkrywać w sobie pasję 🙂

Formacja 2BB ma przynajmniej 3 zalety, które powodują, że w wydatny sposób jest łatwo przyswajalna (również psychologicznie) i może być bezproblemowo kontrolowana również przez osoby preferujące metody poza mechaniczne czyli takie łączące wykres i intuicję:

1/Układ, który musi zaistnieć by doszło do zawarcia transakcji, jest w pełni obiektywny, nie wymaga każdorazowych interpretacji, dodatkowych wskaźników i skomplikowanych analiz, wykorzystuje natomiast efekt impetu czyli jest technicznie wystarczającym powodem do włączenia się w ruch rynku.

2/Kontrola ryzyka (stopy) w wersji oryginalnej nie wymaga skomplikowanych obliczeń i może być dokonywana bezpośrednio i niemal automatycznie z wykresu, jak również łączona z własnymi strategiami wychodzenia z pozycji.

3/Wybicie otwierające pozycję następuje blisko ekstremów każdej fali cenowej (blisko tzw. swing high lub swing low) więc daje spore możliwości wypracowania bardzo korzystnej wartości oczekiwanej, mierzonej stosunkiem potencjalnego zysku do straty, nawet wtedy gdy operujemy tylko 1 jednostką (1 kontraktem lub lotem), nie mając możliwości dopasowania wielkości pozycji do zmienności rynku.

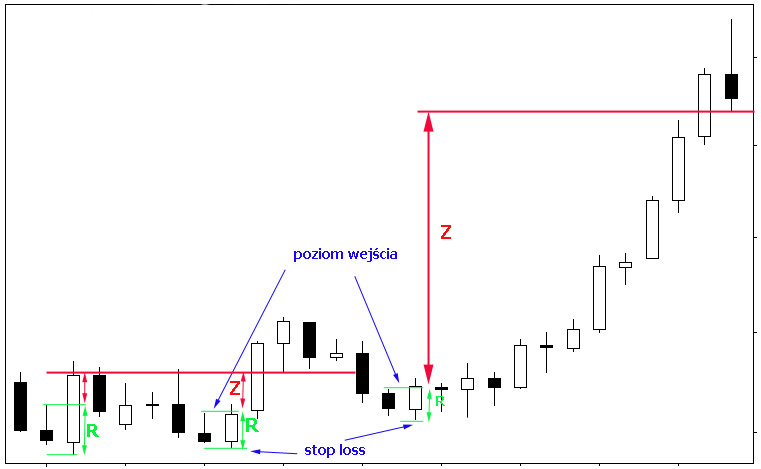

I to ostatnie chciałbym w kilku słowach pokazać za pomocą poniższego wykresu, który powtarza się w kilku ostatnich wpisach:

Ponownie mamy 3 te same potencjalne momenty wejścia na pozycję, natomiast jako stop użyłem ów opisany w poprzednim wpisie na ten temat czyli stanowi go minimum/maksimum ostatniej sesji, która generuje nowe ekstrema w danej fali. W takim wypadku czerwone linie na powyższym wykresie wyznaczają poziomy wyjścia z pozycji przy czym ta niższa jest momentem wspólnym dla zakończenia pierwszej i drugiej transakcji (patrz poprzedni wpis), wyższa-dla trzeciej.

Zielone strzałki mierzą poziom ryzyka (R) czyli odległość między poziomem otwarcia a początkowym stop losem. Układ 2BB powstaje przy ekstremach (tu: minimach) więc proporcje ryzyka (R) do potencjalnych zysków (Z, oznaczonych czerwonymi strzałkami), wynikających z kolejnego ruchu, są często bardzo korzystne, nawet na niezbyt sprzyjających dłuższym ruchom rynkach. Takiej możliwości nie daje wiele innych metod wybiciowych czy klasycznych formacji cenowych o podobnej trafności ponieważ ryzyko (R) jest w nich często dość znaczną wielkością, jeśli za punkt odniesienia przyjąć techniczne (wizualne) względy. Ot choćby Żółwiowe wybicie z kanału 20 dniowego, które opisywałem wielokrotnie wcześniej jako pewien odnośnik dla wielu strategii trend following – na tym wykresie widać jak odległa jest dolna linia stopa tego kanału. Powoduje to wprawdzie mniejszą ilość zbyt szybkich zamknięć pozycji ale wartościowo przekreśla efektywną grę 1 jednostką na mniejszych rachunkach.

Dlatego w przypadku małych rachunków lepszym rozwiązaniem wydają się być strategie „swing tradingowe” a więc krótkoterminowe.

W oryginalnych kodach w „Active Trader” widziałem eksperymenty z 2BB z udziałem zleceń kasujących zyski (czyli take profits, TP) o wielkości ½ aktualnego średniego zakresu zmienności (czyli pozycja była zamykana w momencie osiągnięcia poziomu wejścia +/- 1/2 ATR). Ale ATR można w tym wypadku zastąpić po prostu wyżej wspomnianym R (lub jego wielokrotnością) i kombinować z take profit o wielkości: poziom wejścia +/- R. Proporcja TP= poziom wejścia +/- 1/2 R to wg mnie zbyt mało. Dla rachunków z 1 jednostką sugerowałbym jednak próby eksploracji całej fali cenowej, kombinacje z take profit dodałbym jedynie jako urozmaicenie dla rachunków gdzie można wystawić większe pozycje.

Wiem, że powyższy wywód może być niezbyt zrozumiały przy pierwszym zetknięciu ale wszystko to można bez problemu zrozumieć przy uważnym udziale wykresu. Chciałem pokazać, że z technicznego punktu widzenia swingowe formacje powstające blisko ekstremów dają pewne możliwości uzyskania korzystnych proporcji ryzyka R do zysku Z i licznych dodatkowych kombinacji, bez takiego parcia na eksploatacje trendów jak w trend following, gdzie szacunek dla jak najdłuższego przetrzymania pozycji jest sprawą najwyższej wagi ale często kosztuje sporymi obsunięciami, trudno akceptowalnymi psychicznie i wartościowo.

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Proszę sie nie martwic, to bardzo klarowny i jasny wywod. Tez jestem zwolennikiem strategii laczacych wykres i intuicje, pewnie dlatego, ze slabo znam statystyke i nie rozumiem do konca koniecznossci ciaglego usredniania. Wedlug mnie to prowadzi do nikad. Na pewno nie daje zadnych sygnalow wyprzedzajacych. Zreszta nowe wskazniki powstaja kazdego dnia i nikt nie stworzyl zadnego, ktory bylby Graalem. Wracajac jednak do strategii 2BB. Sam stosuje podobna i stwierdzilem, ze lepsze rezultaty osiaga sie na swieczkach z kilku godzin niz EOD. Ponadto kazda seria kantraktow ma swoj „rytm” i dla kazdej nowej warto przetestowac nowe interwaly, zamiast uzywac tego samego. Podnosi to skutecznosc. W kwestii MM ja trzymam sie powyzszego wzoru, ktory bardzo dobrze mi sie sprawdza. Ending capital*3%/ATR*10, przy czym ATR dotyczy zmiennosci charakterystycznej dla danego interwalu na jakim sie gra. Kazda nowa pozycje otwieram zgodnie z tym wzorem. Duzym problemem, psychicznym , moga byc luki, choc przy odpowiednio dobranym interwale nie robia one wielkich szkod na kapitale. Ale zeby nie zawracac sobie nimi glowy mozna zodyfikowac ten system i zamykac go na kazdej sesji. Oczywiscie traci sie w ten spsosob czesc duzych ruchow, wlasnie tych zwiazanych z lukami ucieczki, ale ma sie za to spokojny sen. Ponadto te starty na ucieczce luk sa kompensowane mniejszymi stratami ogolnie, poniewaz jesli gramy tylko z sesji na sesje, stawiamy blizsze stopy. W grze jednosesyjnej najlepszy czas na otwieranie pozycji to swieczki ze 150 minut. Sprawdzilem, ze w ciagu ostatnich 3 lat najlepiej bylo otwierac pozycje po godzinie 10.04. Dla ostrozniejszych proponuje dodatkowo filtr 5-8 punktowy. Dodatkowym wsparciem do zamykania pozycji moze byc linia trendu, maksymalnie z 2 ostatnich sesji, najlepiej z aktualnej.

Piszac powyzsze – testy przeprowadzalem na FW20

Testowałem wstępnie ten system na danych EOD na FW20. Jak na razie uczę się programowania w Amibrokerze. Również zauważyłem że problemem mogą być luki zarówno podczas otwarcia, jak i zamknięcia pozycji (prześledziłem część transakcji na wykresie w porównaniu z kodem, problem aktualnie sprawia mi zamknięcie pozycji na otwarciu, gdy kurs przeskoczy trailingstop, ale z resztą kodu jest ok). Również, gdy takowa sytuacja wystąpi w realu może dojść do dużo większej straty niż podczas testów, gdy nie mamy możliwości błyskawicznego zamknięcia po otwarciu, tym bardziej jak z dużym impetem kurs pójdzie w niepożądanym kierunku.

Pozdrawiam i wielkie dzięki za tego bloga

Pingback: CHESTER