Jeszcze raz sięgam do swojego banku algorytmów po jednodniową, ale tym razem bardziej bazującą na wybiciach w trendzie strategię spekulacyjną na rynku kontraktów terminowych.

Wprawdzie zamykanie pozycji tego samego dnia może ograniczać potencjał zysków, czemuż by bowiem nie przetrzymać ich dłużej, ale założeniem tego podejścia jest wykorzystanie nowej możliwości wprowadzonej dopiero co przez BOŚ czyli tzw. depozytu intra day. To znaczy, że jeśli pozycja jest zamykana tego samego dnia to DM BOŚ pobiera depozyt tylko o wielkości 50% normalnego, czyli takiego gdy pozycja jest przetrzymywana dłużej niż jedną sesję. A to w rezultacie pozwala na grę w czasie dnia dwukrotnie większą ilością kontraktów o nowym mnożniku x20, albo o połowę mniejszym depozytem bez zmiany ilości jednostek. Więcej objaśnień tego mechanizmu tutaj ->

http://bossa.pl/oferta/gielda/rachunek-intraday/

Ma to znaczenie ponieważ nowy kontrakt o mnożniku x20 wymaga normalnie dwukrotnie wyższego depozytu niż dopiero co wygasłe serie kontraktów o mnożniku x10. Opcja ‘intra day’ pozwala natomiast na użycie o połowę mniejszych środków, a więc mniej więcej takich jak przy starych kontraktach x10, jednakże przy tym oferuje wyższy zysk za każdy zdobyty punkt przy niżej relatywnie prowizji.

Tym razem pokażę tylko jeden test aby uniknąć niepotrzebnych nieporozumień porównawczych:

Testuję strategię, którą nazwałem mało romantycznie „Wybicie jednego dnia”, na starej serii danych FW20 z bazy bossa.pl o mnożniku x10, ale z hipotetycznym założeniem, że ich mnożnik wynosił x20. Prowizja 10 PLN za otwarcie i zamknięcie. Wydatkujemy każdorazowo 10% posiadanego kapitału (jako początkowy przyjąłem 100 000 PLN), dzieląc go na wielkość depozytu wymaganego dla każdego pojedynczego kontraktu. Mniej więcej wyszło więc, że 1 kontrakt był otwierany na każde 15 000- 20 000 PLN kapitału.

Jednocześnie chciałbym podziękować jednemu z Czytelników – pit65 – za bystre oko i baczną uwagę na wyniki testów, co pozwala wychwycić wszystkie potencjalne nieścisłości w kodach 🙂 Ale również za zwrócenie uwagi na wyższy poziom ryzyka. Nowy mnożnik i depozyt intra day pozwalają na powiększenie lewara przy niezmienionym kapitale własnym, wiąże się to jednak ze wzrostem ryzyka: wielkości potencjalnych strat w pojedynczej transakcji, jak ich ciągu. Dlatego odpowiednie zarządzanie kapitałem i wielkością pozycji ma tutaj szczególne znaczenie.

To jeszcze reguły wspomnianej strategii „Wybicia jednego dnia”. Jest ona w zasadzie teoretycznym ćwiczeniem z testowania systemow mechanicznych i pokazuje statystyczne nieefektywności rynku, ale proszę nie traktować jej w żadnym razie jako moja rekomendacja jej użycia! Szczególnie w zakresie ryzyka właśnie.

Dla otwarcia pozycji długiej muszą być spełnione następujące warunki:

1/ Sesja dzisiejsza otwiera się poniżej maksymalnego poziomu kursów z poprzednich X dni licząc do wczoraj.

2/ Rynek rośnie, przebija owo maksimum cen z X dni i w tym momencie wchodzimy na rynek zleceniem z limitem po kursie owego maksimum.

3/ Pozycję bezwzględnie zamykamy na zamknięcie sesji tego samego dnia.

4/ (edited) Warunek dodatkowy związany z precyzyjnym ustaleniem momentu wybicia (patrz komentarze pod wpisem):

Wybicie ważne jest jedynie dla pierwszej świecy przecinającej max/min z X dni. Aby pojawiło się kolejne w tym samym kierunku rynek musi się cofnąć i przez przynajmniej jedną sesję nie przekraczać zakresu cen z pierwszej sesji wybiciowej.

W uproszczeniu można powiedzieć, że pomysł na wejście na pozycję to tzw. wybicie z kanału cenowego, ale do tego dodałem stop czasowy.

Pozycje krótkie zawiera się symetrycznie czyli sesja otwiera się powyżej minimum z poprzednich X dni do wczoraj, przy spadku poniżej owego minimum zajmujemy pozycję short i zamykamy ją na koniec dnia po cenie zamknięcia.

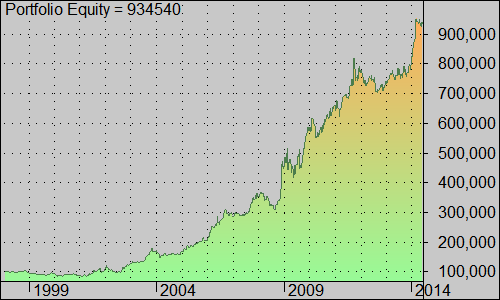

Wyniki testu dla wybicia z X=3 dni:

Zysk całkowity netto: 834,5%

Zysk średniorocznie: 14,6%

Maksymalne obsunięcie kapitału:20 %

Transakcji: 849

Trafnych: 54 %

Sharpe: 2,09

Linia zmian kapitału od początku czyli 1998 roku:

***

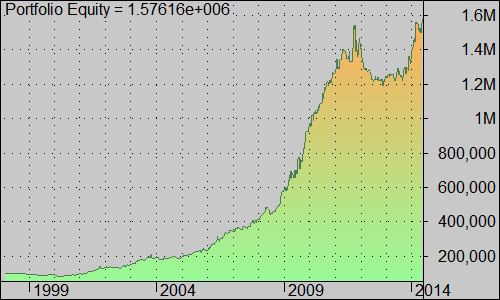

Wyniki testu dla wybicia z X=5 dni:

Zysk całkowity netto: 1476%

Zysk średniorocznie: 18,3%

Maksymalne obsunięcie kapitału:22,8 %

Transakcji: 710

Trafnych: 57 %

Sharpe: 2,93

Linia zmian kapitału:

Oczywiście są to wyniki hipotetyczne, które mogą się nie powtórzyć nigdy w przyszłości. Mnożnik x20 daje kopa strategii, ale trzeba pamiętać, że niższy depozyt i większa ilość kontraktów w grze oznacza potencjalnie większe ryzyko. Jednak liczba możliwości tunningowania ryzyka jest jak zwykle ograniczona jedynie wyobraźnią użytkownika.

–kat—

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@Kathay

Po ilości transakcji domniemam , że używałeś funkcji „cross” na wybicie z kanału.

Ma ona te nieprzyjemna cechę , że jej odwołanie nastepuje gdy nastepna i nastepna itd świeca nie przetnie w serii linii kanału.

Innymi słowy warunek jest prawdziwy tylko dla pierwszego przecięcia w serii przecięć i należałoby go dodac do 2 pozostałych definujących logike prezentowanej przez Ciebie zabawy.

Ewentualnie zmień zapis warunku przecięcia Donochiana używając operatorów logicznych wtedy warunki będą spełnione dla każdej świecy /2 razy więcej sygnałów/ która je spełnia , ale zabawa znacznie straci na zyskowności i DD.

Druga sprawa :

Jeżeli przecięcie /dla funkcji cross/ to cena wejścia nie może być równa przebiegowi kanału Donachiana , bo warunek wystąpienia sygnału to linia kanału plus jeden tick.

Sadzę ,że wyniki, które przedstawiłeś są obarczone tym błędem in plus.

Rozumiem ,że brazylijska samba , kobiety, lato , ale saper myli się tylko dwa razy 😉

Pit może miec rację. Mnie tez ten wynik wydał się podejrzany, więc zrobiłem test w oparciu o podane przez ciebie warunki, na podstawie danych FWS20 (od końcówki roku 2000) i wniosek jest taki, że albo się gdzies „machnąłeś”, albo warunki są inne niż podałeś, bo mnie wychodzi straszna cienizna.

Przewaga istotnie występuje, ale po zmianie parametrów.

I skąd te 900 000? Mnie, po zmianie parametrów, udało się wycisnąć ledwie połowę tego.

Wczoraj nie miałem juz czasu, więc dzisiaj nadrabiam zaległości – komentarz, plus wykresy.

Kathay, moim zdaniem powinieneś zmienić opis pierwszego warunku, ponieważ jest on mało precyzyjny i może sugerować, że chodzi o kupno/sprzedaż dnia wybicia z kanału. Wynik takiej strategii mówiąc delikatnie nie powala…:

bankfotek.pl/view/1752571

Drugi wykres przedstawia krzywą kapitału ze strategii, którą na cześc autora koncepcji nazwałem roboczo: „Strzał Darvasa” – i która jest moją wariacją na temat – zgodnie z tym, o co – jak sądzę – chodzi Tobie, czyli kupno/sprzedaż dnia w którym następuje wybicie z „boxa”:

bankfotek.pl/view/1752575

Pomysł rzeczywiście ma solidną przewagę (uwzględniłem prowizje i poślizgi).

Panowie,

Bez wątpienia macie rację, szczególnie pit. Dla mnie ta funkcja wybicia tylko na pierwszej świecy jest niejakoby oczywista i zamierzona, pojawia się przez to automatyzm myślenia. Dodaję więc za waszą radą ów dodatkowy warunek.

Dzieki!

@Kathay

@pit65 napisał:

„Jeżeli przecięcie /dla funkcji cross/ to cena wejścia nie może być równa przebiegowi kanału Donachiana , bo warunek wystąpienia sygnału to linia kanału plus jeden tick.”

I właśnie ten jeden dodatkowy tick jest tutaj bardzo istotny, bo z tego co widzę nie został opisany w warunkach otwarcia pozycji (patrząc na wyniki widzę, że nie został również uwzględniony w symulacji).

WItaj @KAT, zrobiłem testy w TradeStation i coś mi nie pasuje, wyniki zupełnie odmienne, może zarzucisz przykład obrazkowy ??

Pozdrawiam.