The Economist stworzył kolejny indeks – indeks kolesiostwa. Ma on pokazywać jak duży jest majątek miliarderów działających w branżach, w których pokaźna renta ekonomiczna może pochodzić z zażyłych kontaktów z władzą.

Jeśli potrzebujecie jednego powodu by zainteresować się indeksem: do kolesiowskich sektorów zaliczono bankowość i bankowość inwestycyjną.

Znalazły się one obok innych sektorów, w których, zdaniem twórców indeksu, z pomocą władz przedsiębiorcy mogą korzystać z pokaźnej renty ekonomicznej (czyli nadzwyczajnych dochodów, przekraczających to co byłoby dostępne gdyby w sektorze panowała konkurencja): kasyna, eksploatacja surowców naturalnych (od drewna, przez węgiel i ropę po metale) i ich przetwórstwo, przemysł zbrojeniowy, infrastruktura transportowa (w tym: porty, lotniska, gazociągi i ropociągi), energetyka, deweloperstwo i budownictwo, przedsiębiorstwa użyteczności publicznej i telekomunikacyjne.

Ideą twórców indeksu było wybranie sektorów, w których biznesowy sukces osiąga się doskonałym opanowaniem systemu licencyjnego, umiejętnościami wygrywania publicznych przetargów, zdolnościami do przekonania władz by gwarantowały monopolistyczne pozycje, opanowaniem mechanizmu łapówek i innymi podobnymi praktykami.

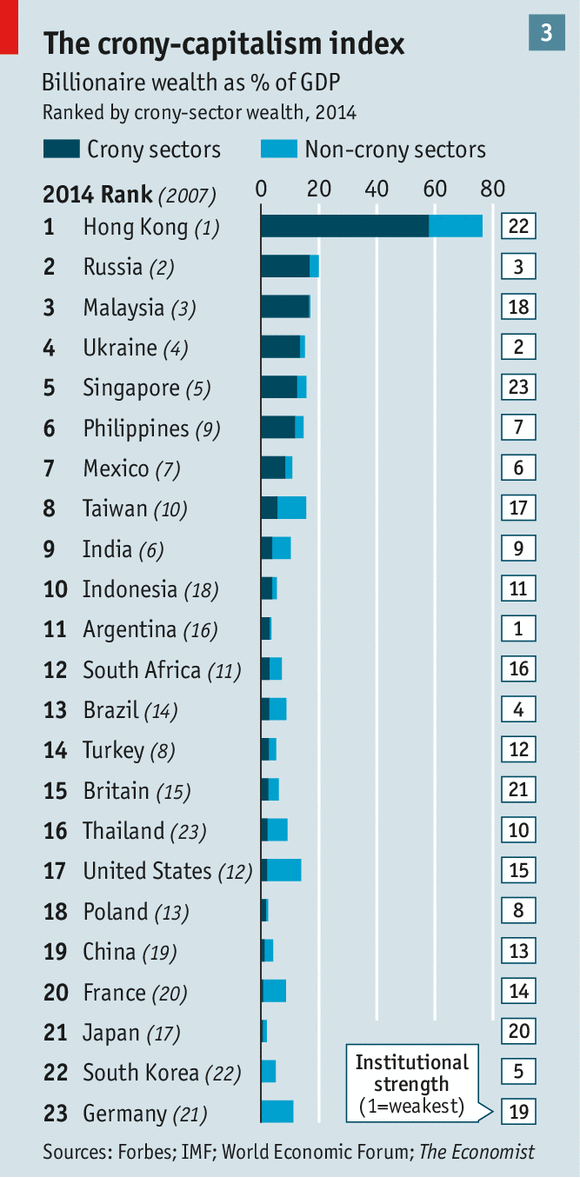

Następnie twórcy indeksu policzyli jaki odsetek lokalnego PKB stanowi majątek wszystkich miliarderów (pewien rodzaj indeksu oligarchizacji) i jaki procent PKB stanowi majątek miliarderów z kolesiowskich sektorów. Efekt ich pracy wygląda tak:

Naturalnie, indeks kolesiostwa, jak każda syntetyczna miara złożonego zjawiska ekonomicznego ma wiele wad. Pierwszą z nich widać na samym wykresie – państwa takie jak Hong Kong czy Singapur pełnią rolę centrów biznesowych dla dużych regionów Azji i ich pozycję na liście można pominąć.

Największe kontrowersje wzbudza oczywiście wybór sektorów. Zauważają to sami autorzy, którzy podkreślają, że w zależności od państwa te same sektory mogą być konkurencyjne i wolne od kolesiostwa lub opanowane przez polityczne a nie ekonomiczne metody walki konkurencyjnej. W państwach, których władza kontroluje akcję kredytową (na przykład w Chinach gdzie dziewięćdziesiąt kilka procent aktywów oficjalnego sektora bankowego jest kontrolowane przez państwo) praktycznie każdy sektor może być kolesiowski.

Drugi problem dotyczy skupienia się na miliarderach. Niektóre kolesiowskie sektory (na przykład bankowość korzystająca ze statusu zbyt dużych by upaść) nie tworzą miliarderów (na listach najbogatszych ludzie z sektora bankowego z Wall Street są raczej daleko) lecz tysiące multimilionerów. Wreszcie, dane o majątku najbogatszych ludzi na świecie nie są idealne co dobrze ilustrują powracające, i to w poważnych mediach, spekulacje o tym, że Putin jest jednym z najbogatszych ludzi na świecie.

Zastanawiam się także jak na przykład zaklasyfikowano Jana Kulczyka. Jeśli dobrze rozumiem, główna część jego majątku jest w sektorze dóbr konsumpcyjnych (piwnym) choć jego aktywność biznesowa skupiona jest w kolesiowskich sektorach: surowcach, energetyce i infrastrukturze transportowej.

Mimo tych wszystkich ograniczeń indeks kolesiostwa posiada cenną funkcję informacyjną. Zestawienie Tajwanu z Ukrainą czy Rosji z Chinami moim zdaniem oddaje istotną różnicę pomiędzy tymi gospodarkami. Przy wszystkich swoich wadach chińska gospodarka dorobiła się kilku sektorów gotowych do czystej konkurencyjnej walki (dobra przemysłowe, sprzęt telekomunikacyjny, elektronika), stworzyła młode pokolenie technologicznych miliarderów a rosyjska gospodarka zahibernowała się w surowcowej ułudzie.

Warto także pamiętać, że kolesiowskie sektory tworzą realne koszty dla całej gospodarki. Wysokie ceny usług wynikające z ustawowo gwarantowanych monopoli to rodzaj podatku nakładanego na konsumentów. Podatku, który w przypadku wcześniejszego sprywatyzowania tych sektorów w całości trafia do prywatnych kieszeni.

Nie zdziwiłbym się także gdyby okazało się, że miliarderzy wywodzący się z kolesiowskich sektorów mieli zupełnie inne podejście do procesu demokratycznego i mechanizmów rynkowych niż miliarderzy zawdzięczający swój majątek genialnym pomysłom biznesowym.

Moim zdaniem, to skąd się wzięły nierówności majątkowe to jeden z ważniejszych aspektów dyskusji o nierównościach majątkowych i być może kluczowy czynnik związany z niebezpieczeństwami związanymi z tym zjawiskiem.

Obejrzałem niedawno znakomity film dokumentalny – The Act of Killing. W filmie jest scena, w której lokalny magnat biznesowy, o bardzo zażyłych związkach z potężną organizacją paramilitarną, zupełnie otwarcia wyjaśnia, że kontakty z Pancasila Youth są niezwykle przydatne w działalności biznesowej. Gdy potrzebuje wykupić teren pod projekt deweloperski to groźba użycia przemocy lub przemoc jest silnym argumentem w negocjacjach z ludźmi, którzy oczekują rynkowej ceny za swoją ziemię. Myślę, że indeks kolesiostwa to próba ilościowego mierzenia takich właśnie zjawisk.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Doskonały przyczynek do tematu przyszłości Ukrainy. Crony capitalism postrzegam jako większe zagrożenie dla tamtejszej demokracji (o ile ten ustrój można w ogóle tak nazwać) niż groźbę interwencji zbrojnej.