Podczas prezentacji nowej książki „How not to invest” B. Ritholtza w poprzednim wpisie nadmieniłem, że w kolejnych częściach pokażę jakieś szczegóły z niej zaczerpnięte, które są charakterystyczne dla zasadniczej narracji i w jakiś sposób mnie zaintrygowały.

Pierwszy z nich dotyczy zaskakującego porównania podejścia aktywnego i pasywnego do inwestowania (rozdział „World’s Greatest Stock Trader®?”).

Autor pokazał mianowicie finansowe skutki dwóch następujących inwestycji, a wniosek maksymalnie go zadziwił:

1. Inwestor pasywny

Zaczyna z kwotą 10.000 USD w 2000 roku i trzyma tę kwotę w ETFie naśladującym indeks S&P 500 przez 24 lata.

10 000 USD zamieniło się w 76 266 USD

2. Inwestor aktywny

Ma umiejętność czytania rynku, skutecznie wybiera akcje, wchodzi i wychodzi w niezłych momentach. Zyskuje 12% średniorocznie, z taką samą kwotą początkową 10.000 USD i w tym samym okresie 24 lat, regularnie bijąc benchmarki w ten sposób.

Co mnie lekko zaskoczyło, to fakt, że owe 12% to wynik lepszy niż w większości funduszy hedgingowych (wg statystyk).

10 000 USD zamieniło się w 69 197 USD

Jak to możliwe, że pasywny inwestor zarobił o 7.000 USD więcej (czyli o 10 punktów procentowych więcej)?

Odpowiedź to: podatki

Wyliczenia są oparte o realia podatkowe w USA,

Aktywny trader płacił podatki od każdej zrealizowanej transakcji, często krótkoterminowej, nawet do 45% łącznie, z podatkami stanowymi i miejskimi w USA.

Pasywny płacił podatek tylko od dywidend i ewentualnie dopiero na końcu – przy sprzedaży.

Dla tradera to oznacza, że:

1. Przeciwnik to nie tylko rynek – to skarbówka.

W Polsce też mamy podatek Belki (19%), który jest mniejszy wprawdzie, ale skutek działania jest podobny – opodatkowuje zysk przy realizacji, ale w USA istnieje dodatkowo możliwość kompensowania wielu kosztów.

Na szczęście, jak policzyłem, nasz podatek to niemal raj dla tradera z USA. U nas skończyłby z kwotą po podatkach 93.872 USD. W tym czasie pasywny trader miałby u nas na koniec tych 24 lat 79.113 USD.

2. Trzeba nie tylko bić indeks, ale robić to z nawiązką – o co najmniej kilkanaście procent rocznie, żeby po odjęciu podatków być do przodu. Tutaj różnica wynosiła tylko 3 punkty (12% vs 9%). W takim razie trzeba się wznieść dużo bardziej ponad zarządzających funduszami.

Ktoś powie: cóż to jest 12%!? Trzeba pamiętać, że to średnia roczna, a przecież od 2000 roku mieliśmy 2 krachy i 2 bessy, podczas których zarabianie było niemal niemożliwe.

Morał dla tradera? Nie chodzi o to, żeby przestać tradować. Chodzi o to, żeby znać swoje możliwości netto, a nie tylko brutto. No i oczywiście do tego potrzeba umiejętności lepszych niż w funduszach hedgingowych. Jednak i tak czasem lepiej być nudnym inwestorem z ETF-em niż legendą tradingu z kontem opodatkowanym co roku.

Nie ma problemu, jeśli ktoś potrafi generować zwroty lepsze niż średnia wynikająca z indeksu. Pytanie o ile procent wyżej ponad średnią warte są: nauka aktywnego podejścia, gromadzenie informacji, ślęczenie nad analizami, stresy związane z nietrafionymi wyborami i ze stratami?

Mimo to moim zdaniem warto, ale pod jednym warunkiem: dzielimy kapitał i większa część na początku idzie na pasywne, mniejsza na „zabawy” z aktywnym. To drugie, nawet jeśli okaże się niepowodzeniem, przynosi wiele dodatkowych korzyści, których nie daje pasywne. Jest ich wiele, wymagałyby dodatkowego wpisu do ich opisania. Do najważniejszych na szybko zaliczyłbym:

– poznanie siebie, swojej odporności i umiejętności,

– nauka zarządzania emocjami i sobą,

– poznanie z bliska ryzyka i zasad ograniczania go,

– nauka analizowania, logiki, wnioskowania, podejmowania decyzji, działania w stresie i pod presją,

– przejście kursu przedsiębiorczości,

– poznanie systemu giełdowego, prawnego i podatkowego.

Nawet gdy wyniki nie będą najlepsze, zebrane doświadczenia i lekcje są bezcenne.

***

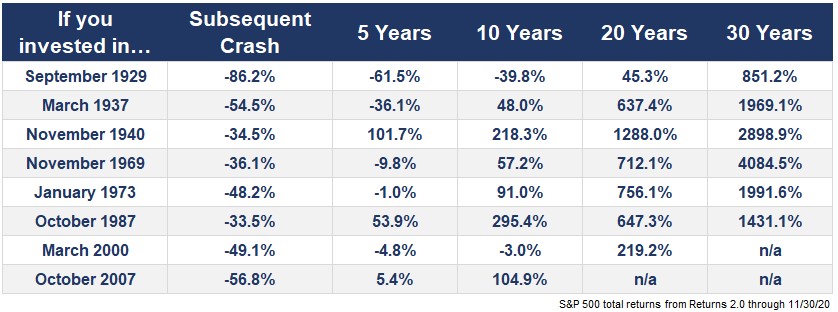

Jako bonus dla pasywnych autor podaje ciekawą statystykę, zaczerpniętą ze strony:

https://awealthofcommonsense.com/2024/09/what-if-you-only-invested-at-market-peaks-2/

Sprowadza się ona do poniższej tabeli, która przedstawia następującą symulację: jakie wyniki udałoby się osiągnąć w kolejnych okresach, jeśli inwestujemy całą kwotę w indeks S&P 500 zawsze tuż przed samym krachem. A było ich kilka w historii jak wynika z tej tabeli:

Wyliczenia były robione tylko do 2020 roku, dziś powinny być o kilka % wyższe. Oznacza to tylko jedno – skoro takie pieniądze można było zyskać inwestując w najgorszym do wyobrażenie momencie, to jakie byłyby zyski z inwestycji na innych, znacznie lepszych poziomach? To zdejmuje spore odium strachu z barków inwestora w USA.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.