O ile procent urosły akcje najlepszej pod tym względem amerykańskiej spółki w historii? Zdaje się, że nikomu nie wystarczy wyobraźni, by prawidłowo odpowiedzieć na to pytanie.

A odpowiedź znajduje się w najnowszym badaniu przeprowadzonym przez Hendrika Bessembindera, profesora finansów z W.P. Carey School of Business na Arizona State University p.t. „Which U.S. Stocks Generated the Highest Long-Term Returns?”

Hendrik Bessembinder jest znanym badaczem finansowym, który w swoim dorobku naukowym skupia się głównie na jednej niszy – na długoterminowych zwrotach z inwestycji i ich ryzyku (obsunięciach). Cytowaliśmy go i na blogach i na X wielokrotnie. Jego prace, takie jak „Do Stocks Outperform Treasury Bills?” oraz „Wealth Creation in the U.S. Public Stock Markets 1926 to 2019” pokazują skąd biorą się majątki inwestorów giełdowych kupujących akcje.

Gdy wypuszcza nową pracę, w branży robi się głośno, więc trudno tego zdarzenia nie zauważyć. Na gorąco w takim razie czytam i przybliżam jego ostatnią pracę opublikowaną przed kilkoma dniami, w której zbadał zbadał długoterminowe wyniki akcji amerykańskich, poszukując tych o najwyższych możliwych zwrotach.

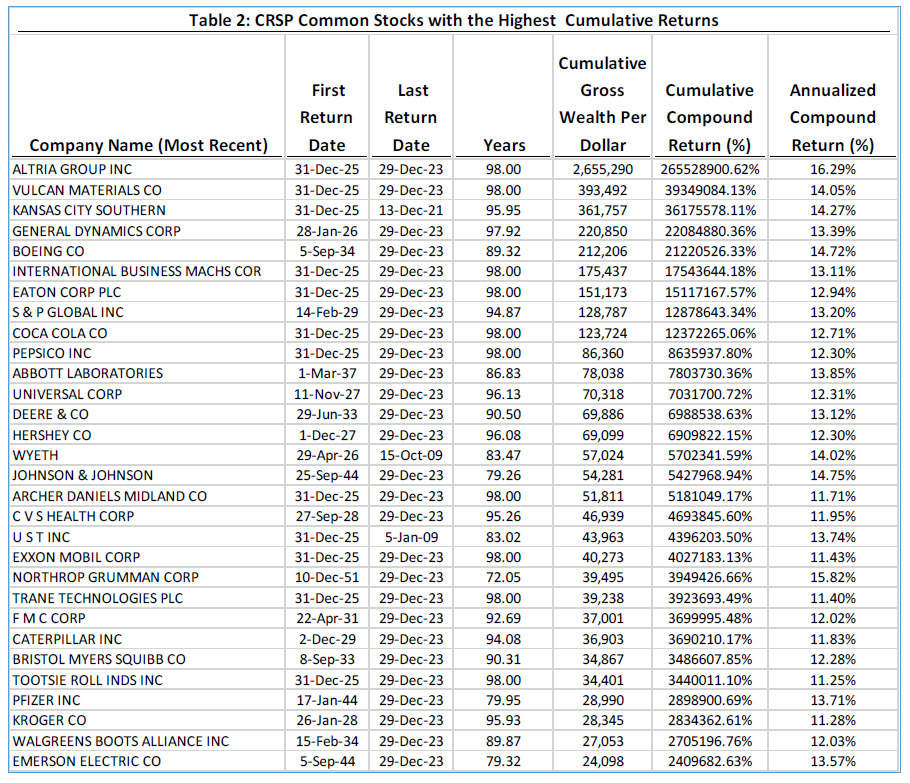

Wykorzystał do tego dane z bazy CRSP, obejmującej 29 078 akcji notowanych od grudnia 1925 do grudnia 2023 roku. Zidentyfikował akcje generujące najwyższe skumulowane stopy zwrotu zakładając strategię „kup i trzymaj” i reinwestowanie dywidendy, a wyniki w skrócie cytuję poniżej.

Średnio spółki giełdowe w bazie CRSP mają długość życia 11,8 roku. Zaskakująco niewiele.

Tylko 31 spółek istniało przez cały ten badany okres. Reszta została wykupiona, przejęta, zbankrutowała, zrezygnowała z parkietu lub przeszła na status śmieciowych.

Średnia skumulowana stopa zwrotu wynosi 22 840%, co odpowiada końcowej wartości 229,40 USD z każdego dolara zainwestowanego początkowo. Tyle można było zyskać na inwestycji w całym tym okresie we wszystkie spółki.

Mediana, czyli wartość środkowa, wynosi jednak zaskakujące -7,41%, a to dlatego, że 51,64% akcji zrealizowało negatywne skumulowane stopy zwrotu przez cały okres ich obecności w bazie danych CRSP. W takim razie przynajmniej połowa spółek skończyła na minusie skoro mamy medianę ujemną.

Jeśli wyjąć z obliczeń spółki z okresem istnienia w bazie mniej niż rok, to średnia skumulowana stopa zwrotu zwiększa się do 23 934%.

Niektóre akcje osiągnęły niesamowite wyniki, z siedemnastoma spółkami generującymi skumulowane stopy zwrotu powyżej… pięciu milionów procent!

Najwyższą skumulowaną stopę zwrotu osiągnęła…werble… Altria Group, z wynikiem 265 milionów procent (!), co odpowiada 2,65 miliona dolarów za każdego zainwestowanego dolara! To oznacza, i tu zaskoczenie, 16,29% średniego zwrotu rocznie, co już przestaje robić aż tak zapierające dech w piersiach wrażenie. Wcześniejsza nazwa tej spółki wyjaśni wiele odnośnie produktu, który sprzedaje: Philip Morris Companies Inc. Chodzi więc przede wszystkim o papierosy.

I co uderzające – druga spółka w rankingu zarobiła średnio rocznie niewiele mniej, bo 14,05%, co dało skumulowaną stopę zwrotu „tylko” 39,3 miliona %.

Procent składany to w końcu ósmy cud świata.

Cały ranking najlepszych poniżej:

Z kolei inne zestawienie w owej pracy pokazuje najwyższe średnioroczne stopy zwrotu i w zasadzie okazuje się, że dotyczą one niemal wyłącznie spółek, które w bazie pojawiają się na 1-2 lata. Gemini Energy Group zajęła 1 miejsce w tej kategorii ze stopą zwrotu roczną 526,17%, ale cyklem życia 1,27 roku. Druga w tym rankingu miała 348% zwrotu w 1,24 roku.

Nvidia w tym zestawieniu osiągnęła roczną skumulowaną stopę zwrotu wynoszącą 33,38% rocznie w okresie od swojego IPO w styczniu 1999 roku do końca próby w grudniu 2023 roku. Odpowiada to skumulowanej stopie zwrotu wynoszącej 131 500%, czyli 1 316 dolarów za każdego zainwestowanego dolara.

Autor robi także podział stóp zwrotu według długości życia akcji. W dużym skrócie wygląda to tak:

Akcje z danymi za co najmniej jeden rok (N = 27,751):

Średnia skumulowana stopa zwrotu: 23 934%

Mediana: -5,00%

Spółki z ujemną stopą zwrotu: 51% całości

###

Akcje z danymi za rok do pięciu lat (N = 10,217):

Średnia skumulowana stopa zwrotu: -2,25%

Mediana: -46,80%

Spółki z ujemną stopą zwrotu: 63,15% całości

###

Akcje z danymi za pięć do dwudziestu lat (N = 12,395):

Średnia skumulowana stopa zwrotu: 194,33%

Mediana: -11,50%

Spółki z ujemną stopą zwrotu: 51,58%

###

Akcje z danymi za ponad dwadzieścia lat (N = 5,139):

Średnia skumulowana stopa zwrotu: 128,779%

Mediana: 813,44%

Spółki z ujemną stopą zwrotu: 24,85%

Wnioski są dość oczywiste:

Badanie Bessembindera pokazuje, że mimo iż większość akcji realizuje negatywne stopy zwrotu w okresie do 20 lat, to niewielka liczba akcji generuje ogromne zyski, co „wykrzywia” nieco obraz całości giełdy. Wyniki te mają implikacje głównie dla inwestorów długoterminowych, pokazując, jak kluczowe jest utrzymanie inwestycji przez długi czas, aby skorzystać z efektu kapitalizacji. Jednak co z tego, skoro tak wiele spółek po drodze zniknęło…? Wybór tych, które przetrwają powyżej 20 lat i przyniosą setki tysięcy % skumulowanego zysku, albo przynajmniej nie wygenerują strat, to zadanie dla Buffetta, ale nie zwykłego śmiertelnika.

ETFy w tym świetle to tak naprawdę kolejny cud świata.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.