Jedną z nadziei byków w Warszawie – trudną do zabicia – jest powracające przekonanie o wzrostowej mieszance przeceny na GPW i słabości złotego, która ma być zaczynem gotowym do realizacji swojego potencjału. Gubi się w tej nadziei fakt, iż mocny dolar i bessa na globalnych rynkach akcji czyni atrakcyjnym wiele innych giełd, które mają znacznie ciekawszą ofertę od Warszawy.

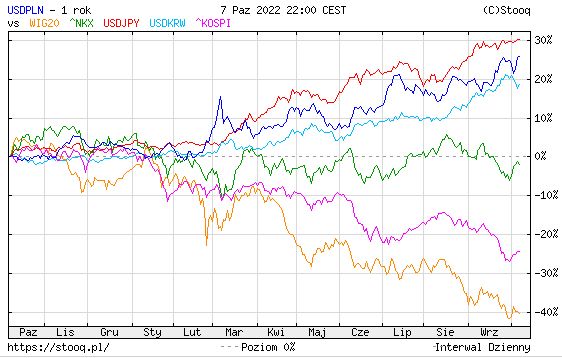

Poniższy wykres pokazuje kondycję WIG20, koreańskiego KOSPI, japońskiego Nikkei i par USDPLN, USDKRW i USDJPY. Jak widać waluty polska, japońska i koreańska mają za sobą okres mocnego, choć różnego procentowo osłabienia, a akcje spadki, które są mniej łatwe do porównywania. Niemniej, imponująca słabość WIG20 i złotego czyni Warszawę tańszą dla inwestorów dolarowych o około 60 procent w perspektywie roku. W tym samym czasie akcje koreańskie tracą mniej, a japońskie znacząco mniej.

Problem w tym, iż atrakcyjność inwestycyjna spółek na tych trzech rynkach właściwie nie daje się porównać. W Polsce można zainwestować w banki, spółki surowcowe i może kilka, które spełniają definicję spółek wzrostowych, ale tylko dlatego, że przynależą do sektorów wzrostowych, a same w sobie raczej już wzrostowe nie są. W tym samym czasie globalny inwestor może kupić w promocji akcje japońskie czy koreańskie, z których wiele spełnia definicję globalnych graczy i firm o stabilnej pozycji rynkowej. Naprawdę, mocny dolar powoduje, iż na świecie jest ciągle znacznie więcej okazji niż w Warszawie.

za: stooq.pl

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ignacy Morawski w Pulsie Biznesu (także newsletter) dał kilka dni temu wykres pt. "Ceny akcji "odkleiły się" od PKB". Nie mam jak go tutaj zamieścić, ale wyszukanie po tej frazie jest łatwe.

No więc jeśli ktoś upiera się przy inwestowaniu na GPW, to regresja do średniej jest już mocno po jego stronie.

> No więc jeśli ktoś upiera się przy inwestowaniu na GPW, to regresja do średniej jest już mocno po jego stronie.

Jako kontrę dałbym trochę wcześniejszy jego wykres: https://twitter.com/iggnacy/status/1575450990110810117 (do traumy 94 czy 08 to nam trochę brakuje 😉

Aby zaś nie być smutasem, "jakość państwa" średnioterminowo jest tak sobie skorelowana z giełdą, np BUX "Orbana" pierwsza połowa 2010s vs druga. Jeżeli cokolwiek przekreśla WIG w końcówce 2022 czy tak samo nie przekreślało BUX w końcówce 2014 i czy rozumowanie jest prawidłowe (sam wzrost nie oznacza jeszcze, że ryzyko było tego warte).

Nie polemizuję z tekstem, którego nie znam, ale GPW odkleiła się również od idei bycia wolnym rynkiem. Właściwie nielegalne zrobiły się zyski. W Dzienniku Był tekst Tomasza Jóźwika na ten temat (około 1 października chyba), gdzie część zarządzających nawet ironizowała, że za chwilę na GPW wszystkie zyski zrobią się (może) nielegalne. W takim ujęciu klasyczne relacje PKB – zyski – cena akcji już nie mogą działać. Kolejna sprawa, szerszy trend, o którym tu już pisałem. W krótkiej perspektywie zyski polskich inwestorów mogą być większe z racji tego odchylenia, ale np. koszt alternatywny w postaci braku zysków przez dekadę, które mieliby omijając GPW, są już na poziomie portfeli nie do odrobienia. To jest pokoleniowa depresja, która naprawdę pozbawiła szans na bogactwo całą masę ludzi, bo rynek przestał być wolny, a spółki zarządzane po to, by zwracać kapitał inwestorom.

Dokladnie.Tak naprawdę obraz jest JESZCZE GORSZY bo trzeba doliczyc 20% inflacji ( plus kolejne 20%za rok?).Tego sie nie da odrobic.Co jeszcze gorsze to nie tylko gpw-warto rowniez przeliczyc pkb czy tez srednia krajowa na usd…od 2008 r ten kraj sie cofa.

Bardzo trafne uwagi; wszystko to jest zawarte właśnie w niskich wycenach akcji na GPW. Przy czym muszę przyznać, że stracone szanse pokolenia mnie nie interesują – w tym drastycznym odchyleniu od średniej widzę potencjalną okazję pokolenia 🙂

Żeby się zmaterializowała, trzeba oczywiście zmian politycznych.

@ _dorota

Zgoda, GPW pozostaje ciągle rynkiem do spekulacji, ale uwzględniając fakt, że naprawa państwa i podejścia państwa do GPW wymaga prawdopodobnie kryzysu finansowego z taką realną zapaścią na skalę grecką, to zakład o okazję pokoleniową jest odważny. Ostatnią okazją pokoleniową na GPW były lata 90-00, kiedy dominującym modelem był w Polsce kapitalizm plus przekonanie o potrzebie prywatyzacji. To dziś się nie zdarzy bez kryzysu, bo znaleźliśmy się w modelu państwa klientystycznego. Nowe rozdanie na scenie politycznej niczego tu nie zmieni. Dopiero przymus zewnętrzny to zmieni, bo ekipa szykująca się do władzy to ci sami ludzie, co mają za sobą "reformę OFE". Wiem, operuję tu doktryną szoku (etykietę N. Klein uważam za fałszywą i ideologiczną), ale doświadczenie mówi, że inaczej się się nie da.

1.Widzę tu założenie, że model klientystyczny został narzucony tak silnie, że każda następna władza będzie musiała podjąć go i co najmniej utrzymać. Nawet gdyby była taka wola, to realna skala zadłużenia (obecnie fałszowanego) to uniemożliwi.

2. Klientelizm "wyczerpie się" dzięki inflacji (sprzężonej z utratą wartości PLN). Grecja nie miała takiej możliwości (nie miała własnej waluty), dlatego kryzys tam musiał skulminować cięciami budżetowymi.

3. W moim głębokim przekonaniu o postawieniu państwa, gospodarki i giełdy na właściwe tory zdecyduje stosunek do rządów prawa. Przywrócenie praworządności (najszerzej rozumianej) będzie wystarczającą gwarancją dla inwestorów również na giełdzie. Powrót do europejskiego porządku prawnego byłby wtedy czymś jak inauguracja notowań giełdowych w 1991 (tyle że infrastruktura już jest). Dzisiejsza opozycja nie jest zagrożeniem dla takiego scenariusza, byłby najbardziej prawdopodobny imho.