Sierpień nie ma dobrej reputacji na rynkach akcji, choć nie zawsze tak było. Niemniej, w ostatnich kilku dekadach średnia sierpniowa zmiana DJIA była raczej negatywna niż pozytywna, gdy w innych miesiącach raczej pozytywna. Wcześniej było bardziej standardowo. Patrzymy więc na ostatnie dwie dekady (z plusem) na zachowanie GPW z pytaniem: czy jest się czego bać?

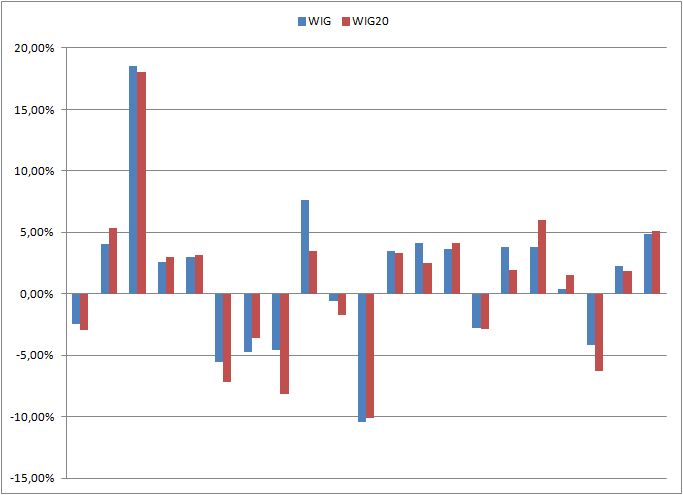

Inwestorzy kolekcjonujący mądrości okołorynkowe znają powiedzenie Marka Twaina* o październiku jako szczególnie niebezpiecznym miesiącu do spekulacji na rynkach. I część poświęconą pozostałym miesiącom również. W każdym roku jednak przypominamy, że anomalie kalendarzowe są łatwo obserwowalne, a jak dobrze podusić dane historyczne, to udowodnimy niemal każdą tezę. Dlatego zachowując dystans do wnioskowania o przyszłości przez analogię spójrzmy na dwa wykresy WIG i WIG20 pokazujące zmiany procentowe indeksów w sierpniach od 2001 roku.

Na pierwszy rzut oka widać, iż zmiany są zbliżone, co nie jest zaskoczeniem, gdy uwzględni się wpływ spółek z WIG20 na rynek w całości. W każdym wypadku mamy 13 sierpni wzrostowych i 8 sierpni spadkowych. Największe zmiany procentowe indeksów korespondują ze sobą, a zmiany – pozytywne i negatywne – pokrywają się ze sobą. Na poziomie średniej zmiany procentowej lepiej prezentuje się WIG, który notuje zwyżkę o 1,29 procent, gdy WIG20 o ledwie 0,78 procent. W każdym wypadku średnia jest jednak dodatnia.

Średnie z miesięcy wzrostowych WIG i WIG20 są zbliżone i wynoszą – odpowiednio – 4,79 procent i 4,57 procent. Średnia z miesięcy spadkowych jest czytelnie gorsza dla WIG20 i wynosi 5,36 procent, gdy WIG spadał w sierpniu średnio o 4,41 procent. Oczywiście wybrany okres – ten wiek – czyni średnie podatnymi na pojedyncze wahnięcia i zmienne takie, jak np. konstrukcja każdego z indeksów. Zaburzenia w wynikach mogą też pochodzić z tak banalnych zmiennych, jak fakt, iż sierpień jest miesiącem wakacyjnym i spółki mniej płynne mogą mieć tendencje do mniejszej zmienności.

Poduszenie danych z przeszłości innymi zmiennymi zapewne osłabiłoby tezę, iż WIG20 generalnie bywał słabszy od rynku w całości. Na szybko jednak można postawić tezę, że nie taki sierpień straszny, jak go malują. Przynajmniej w Warszawie. Warto też rozważyć tezę, iż w tym roku ważniejsze od jakiegoś wzoru z historii, którego naprawdę w Warszawie nie ma, ważniejsza okaże się korelacja ze światem, złotym czy rynkami surowcowymi. Na dziś jednak możemy powiedzieć, że nie ma podstaw do szukania przeceny sierpniowej w jakimś gorszym zachowaniu GPW w ostatnich dwóch dekadach.

*October: This is one of the peculiarly dangerous months to speculate in stocks in. The others are July, January, September, April, November, May, March, June, December, August, and February.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.