W rozważaniach o rzeczywistej przydatności opinii medialnych ekspertów w procesie inwestycyjnym podkreślałem, że jednym z problemów jest to, że nikt nie prowadzi tabeli z punktacją. Inwestorzy nie dysponują więc całościowym podsumowaniem poprawności opinii i prognoz medialnych ekspertów.

Problem z prowadzeniem tabeli wyników jest złożony. Po pierwsze, niewiele osób ma motywacje (bodźce) by takie tabele prowadzić. Nie mają takich motywacji medialni eksperci bo z marketingowego punktu widzenia lepiej sprawdzają się takie zagrania jak wracanie do trafnych prognoz i ignorowanie błędnych przewidywań. Tę strategię stosuje wielu medialnych ekspertów na Twitterze: retweetują z komentarzem swoje udane prognozy a nad błędnymi spuszczają zasłonę milczenia. Po drugie, rzetelne prowadzenie tabeli wyników jest po prostu trudne bo zarówno treść prognoz jak i nadawany im horyzont czasowy często nie są jednoznaczne. Po trzecie, trudno jest wybrać idealne kryterium oceny wyników a odsetek poprawnych prognoz daje bardzo płytki sygnał o użyteczności inwestycyjnej prognoz.

W ubiegłbym tygodniu na twitterowym profilu zwróciliśmy uwagę na analizę, którą przeprowadził jeden z użytkowników Reddita, a która objęła prognozy i opinie wygłaszane przez Jima Cramera w programie Mad Money emitowanym przez stację CNBC. Warto poświęcić jej uwagę bo jest to jeden z nielicznych przypadków, w których ktoś tworzy w miarę kompletną tabelę wyników dla prognoz medialnego eksperta.

Nie jest to pierwsza próba podsumowania prognostycznego i inwestycyjnego dorobku Jima Cramera, który jest flagowym przykładem inwestycyjnego medialnego eksperta z niemal dwoma dekadami spędzonymi w samym środku inwestycyjnego infotainment czyli info-rozrywki. Analizowano już zarówno wyniki portfela inwestycyjnego Cramera (w latach 2001-2017 wyraźnie przegrał z S&P 500 przy większej zmienności) jak i jego prognoz wygłaszanych „na żywo” w studiu telewizyjnym.

Analiza użytkownika Reddita objęła pięć sezonów Mad Money z lat 2016-2021. Dane dotyczące prognoz/rekomendacji Cramera pochodziły ze strony programu Mad Money. To na tym etapie dzielono rekomendacje na kupuj, trzymaj, sprzedaj, pozytywna wzmianka, negatywna wzmianka i odrzucano niejednoznaczne prognozy.

W analizie zwróciłem uwagę na dwie rzeczy. Pierwszą z nich jest baza danych, która obejmuje 21 609 rekomendacji dla ponad 2 200 spółek z różnych branż i segmentów rynku. Oznacza to około 20 różnych rekomendacji na program. To są stachanowskie wartości.

Dla każdego inwestora, który próbował samodzielnie analizować atrakcyjność inwestycyjną spółek giełdowych jest jasne, że tego typu aktywność zdecydowanie przekracza nie tylko możliwości jednego człowieka ale nawet możliwości małego zespołu analitycznego. Przeciętny analityk pokrywa kilkanaście spółek, z reguły z jednego branży (albo branż pokrewnych). Oczywiście nie tworzy codziennie nowych rekomendacji dla pokrywanych przez siebie spółek.

Nawet jeśli Cramer czy inni hiper-aktywni medialni eksperci inwestycyjni mają za sobą jakieś wsparcie w postaci zespołu analitycznego to samo uwzględnienie ilości i różnorodności wytwarzanych przez nich opinii i rekomendacji inwestycyjnych prowadzi do wniosku, że nie są to wyniki dogłębnych, żmudnych analiz, dopracowanego i sprawdzonego procesu analitycznego. Myślę, że całkiem rozsądnym podejściem do „głębokości” analiz medialnych ekspertów będzie zestawienie ich z naszymi „analizami” gdy ktoś znajomy albo ktoś z rodziny zapyta nas co sądzimy o jakieś spółce.

To jest kluczowa sprawa, którą inwestorzy z uwagą oglądający czy czytający medialnych ekspertów powinni sobie uświadomić. Wielu medialnych ekspertów nie zajmuje się tworzeniem dogłębnych analiz bo do niczego nie są im potrzebne. Nie potrzebują też tworzyć i ulepszać procesu analitycznego. Dla wielu z nich najważniejszych zadaniem jest tworzenie czegoś na tyle ciekawego by przyciągnąć uwagę ludzi. Pomylenie tych dwóch rzeczy może wyrządzić inwestycyjne szkody.

Każdy doświadczony inwestor rozumie, że jest gigantyczna różnica pomiędzy zrobieniem dogłębnej analizy spółki a stworzeniem krótkiego, przyciągającego uwagę komentarza o spółce. Taki komentarz może być wynikiem dogłębnej analizy. Jednak w sytuacji, w której końcowy produkt ma za zadanie tylko przyciągnąć uwagę ludzi (by oglądnęli reklamę w TV albo zapoznali się z nowym produktem medialnego eksperta) dogłębna analiza jest tylko potężnym, dodatkowym kosztem.

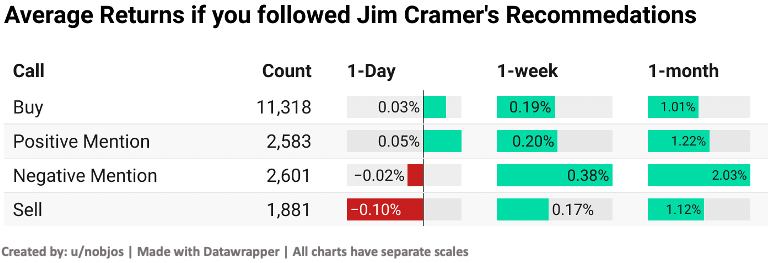

Jakie są wnioski z analizy skuteczności prognoz Cramera? Twórca analizy uwzględnił trzy horyzonty czasowe: dzień, tydzień i miesiąc. Wziął pod uwagę cztery typy rekomendacji: kupuj, sprzedaj, pozytywna wzmianka i negatywna wzmianka. Skupię się na zaleceniach kupuj, które stanowiły 60% wszystkich rekomendacji Cramera.

Okazało się, że w jednodniowym horyzoncie czasowym rekomendacje kupuj wygrywały z S&P500 (nie tak wyraźnie jak wynika to z tabeli bo moim zdaniem jest tam błąd w stopach zwrotu S&P500). W tygodniowym i miesięcznym horyzoncie rekomendacje kupuj przegrywały z szerokim rynkiem.

Skuteczność rekomendacji liczona jako odsetek dodatnich stóp zwrotu wynosiła od 50,9% do 55%. Należy jednak zauważyć, że dotyczy to rekomendacji kupuj w czasie silnego trendu wzrostowego (2016-2021). Skuteczność rekomendacji sprzedaj wynosiła od 50,9% do 45,6%.

Przytoczyłem tylko najważniejsze dane z analizy skuteczności rekomendacji Jima Cramera by zwrócić uwagę, że trudno na podstawie tej analizy traktować Cramera jako skuteczny antywskaźnik. Gwiazdor CNBC często jest w ten sposób przedstawiany i traktowany przez inwestorów, zwłaszcza w mediach społecznościowych. Za oczywiste podejście uchodzi robienie rzeczy odwrotnych od zaleceń Cramera.

Inwestorzy mają tendencje zarówno do kreowania guru, których opinie sobie cenią i używają w procesie decyzyjnym jak i kreowania anty-guru, których opinie traktują jak sygnały kontrariańskie ale także używają ich w procesie decyzyjnym. Rzecz w tym, że na rynku finansowym równie trudno jest być guru co być anty-guru. Trudno jest świadomie wygrywać z rynkiem ale trudno jest także świadomie przegrywać z rynkiem (inaczej niż przez nadmuchiwanie kosztów transakcyjnych).

Moim zdaniem przywiązywanie uwagi do opinii anty-guru może być równie szkodliwe co przywiązywanie uwagi do kontrariańskich sygnałów sentymentu (np. sygnałów okładkowych). Bardzo trudno jest znaleźć na rynku skuteczne sygnały inwestycyjne i kontrariańskie podejście do części z nich nie jest prostą, skuteczną metodą na przezwyciężenie tego problemu.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.