Czy większość głosująca przeciw jakiejś idei wystarczy, by przestała ona istnieć?

Taki właśnie dylemat muszę teraz rozstrzygnąć po ostatniej sondzie weekendowej z naszego twitterowego profilu.

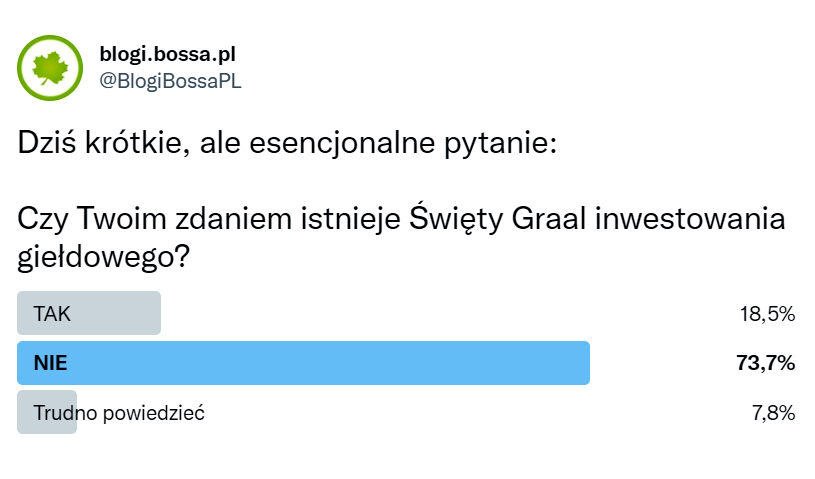

Ową ideą był „Święty Graal w inwestowaniu”, o istnienie którego zapytaliśmy Was, a rezultaty końcowe wyglądają tak oto:

Niemal ¾ głosujących okazało się sceptykami. Czy w takim razie w tym głosowaniu uznaliśmy zbiorową mądrością, że taki Graal nie istnieje?

Żeby to rzetelnie ocenić musimy wyjść od definicji. Celowo jej nie wstawiłem do pytania, choć miałem taką pokusę. Postanowiłem jednak nie zawężać refleksji odpowiadającym. Miałbym zresztą kłopot ze zdefiniowaniem precyzyjnie właśnie tego, co ów Graal oznacza. A tu właśnie leży najważniejsza część odpowiedzi.

Święty Graal w swym oryginale to jak wiadomo mistyczny kielich, z którego Jezus pił podczas ostatniej swojej wieczerzy z apostołami przed pojmaniem. Narodziny jego pisanej legendy wiążą się z podaniami o królu Arturze, który w pewnym momencie był jego powiernikiem, a służył mu jako eliksir zdrowia. Drogocenny artefakt przez wieki uznawany był za zaginiony. I być może nadal tak jest, choć ponoć to ten w katedrze w Walencji stanowi ową relikwię, wystawianą dziś dla odwiedzających:

Bez względu jednak na pierwotne jego użycie, w miarę jasne są przypisywane mu właściwości: unikalność, niedostępność, obiekt pożądania, symbol doskonałości i mocy, która może sprawić wszystko jeśli wejść w jego posiadanie.

W roli symbolu używa się go w wielu dziedzinach życia na opisanie czegoś doskonałego, ledwo osiągalnego, np. perfekcyjnej umiejętności. A czym w takim razie miałby być jeśli chodzi o inwestowanie?

Kiedy sam próbowałem ubrać to w jednoznaczną definicję, bo tylko wtedy można jakoś odnieść się do tek kwestii z argumentami, miałem problem. Sprawdziłem więc jak definiują Graal źródła.

Są choćby książki o inwestowaniu, w których nazwie Święty Graal się pojawia, są gotowe systemy inwestycyjne, są programy szkoleniowe. I choć wszystkie źródła starają się w jakiś sposób zdefiniować tę kwestię, to różnice w interpretacjach istnieją dość spore.

Często mówi się w nich, że to po prostu strategia, a więc gotowy przepis na zdefiniowane z góry sposoby otwierania i zamykania pozycji, która nigdy się nie myli, czyli posiada 100% trafności. Jest to dla wielu ideał, tyle że uznałem go za nieco mylący. Dlaczego? No bo skoro można kupić np. indeks S&P 500 w postaci jakiegoś derywatu, np. ETFa, i pasywnie go trzymać, to ponieważ co rusz pojawiają się na nim szczyty, więc mamy i zyskowność i owe 100% trafności. Za proste.

W innym rozumieniu to strategia przynosząca ponadprzeciętne zyski długoterminowo. No ale takich strategii znajdziemy kilka. Choćby wyniki Warrena Buffetta z jego podejściem do wyboru akcji, czy Czarodzieje Rynków z książek Schwagera. Albo niemal 70-cio procentowe zyski średnioroczne funduszu algorytmowego Jima Simonsa. Tylko że w nim trafność sięga tylko nieco ponad 50%, no i istnieje, co nie pasowałoby do wyników naszej sondy.

Bardzo popularna jest definicja Raya Dalio, zapisana w jego książce „Zasady”. W niej Graal to nic innego jak… dywersyfikacja. Dobór różnych jak najmniej skorelowanych aktywów jest właśnie wg niego owym mitycznym symbolem. No ale każdy to potrafi! Gdzie tu tajemnica, unikalność, ideał?

W moim rozumieniu to byłaby strategia, która przynosi znaczące zyski bez względu na stan rynku i umiejętności stosującego. Jej posiadacz po prostu uskutecznia pojawiające się sygnały bez żadnego stresu, ponieważ i tak zawsze wygrywa, nawet jeśli sam jest nieperfekcyjny, czyli emocjonalny, albo niekonsekwentny. To małe perpetuum mobile. Jeśli mimo to taka strategia działa, to jesteśmy już blisko ideału. No ale może trzeba skuteczność ograniczyć tylko do tego, gdy jest realizowana ze 100% dyscypliną? Jednakże i tu pasowałaby strategia i Simonsa i parę innych algorytmicznych wynalazków, choćby arbitraż. Nieosiągalne dla wszystkich, ale istniejące. Trzeba by tak dobrać objawy działania, by były bliskie perfekcji i niemożliwe do zrobienia. Typu 50% zysku dziennie bez ryzyka. Niczym chodzenie po wodzie. Tylko w taki sposób, a więc sięgając po absurdy, osiągnęlibyśmy model nieistniejący wg ¾ biorących udział w sondzie.

Najwięcej jednak interpretacji wiąże się nie z doskonałością, ale ze świadomym procesem nauki inwestowania wg najlepszych dostępnych schematów. A więc to taka metoda, której i tak 90% inwestorów nie osiąga, ponieważ w założeniu opiera się ona na udokumentowanej przewadze, jest realizowana z udziałem pełnej dyscypliny, unikając błędów decyzyjnych i w oparciu o wyrobioną, silną psychikę, dająca w długim terminie ponadprzeciętne zyski. Tyle, że takie twory istnieją, znamy bowiem plejady inwestorów, którzy mogą udokumentować swoje dokonania.

Jaki stąd wniosek?

Trudno nawet ustalić ideał symbolizowany przez Święty Graal w inwestowaniu. Nieosiągalny wyglądałby absurdalnie, bajkowo, nierzeczywiście, a dążenie do niego wiązałoby się z niecelowością. Osiągalne z kolei istnieją, więc tracą unikalny charakter.

Istnieje jednakże jeszcze jedno podejście. Nazwałbym je transcendentalnym. W tym ujęciu Święty Graal to dążenie do ideału, takiego jakim każdy go sobie założy, przezwyciężanie swoich słabości, swego rodzaju proces alchemii duchowej, próba znalezienia kamienia filozoficznego. Dopiero po przejściu głębokiej przemiany duchowej, odnalezieniu prawdy i piękna w sobie i w inwestowaniu, odnajdujemy sens egzystencji przez pryzmat doskonałego inwestora. Takiego który potrafi znaleźć pokorę wobec rynków, potrafi dokonywać transakcji niemal jak w transie, mieć świadomość swoich błędów i ograniczeń oraz pokonywać je, doskonale znać swoją przewagę i zyskownie z niej korzystać, a także przekazywać ową wiedzę innym.

Czego zresztą wszystkim serdecznie życzę!

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.