Na początku lipca skontrastowałem dwie skrajne pod względem aktywności postawy inwestycyjne. Z jednej strony byli klienci Robinhooda, z których aż 47% korzysta z aplikacji codziennie i przeciętnie loguje się do niej siedem razy w ciągu dnia. Z drugiej strony byli uczestnicy programu PPK, z których tylko co dwunasty przynajmniej raz w miesiącu odwiedza serwis informacyjny i loguje się na swój rachunek.

Należy pamiętać, że Robinhood i PPK zostały stworzone z krańcowo odmiennymi celami. Istotą Robinhooda jest maksymalna aktywizacja użytkowników. Istotą PPK jest uczynienie z inwestowania aktywności wymagającej możliwie jak najmniej czasu i uwagi uczestników PPK. Można założyć, że większość inwestorów indywidualnych znajduje się gdzieś pomiędzy tymi dwiema skrajnościami.

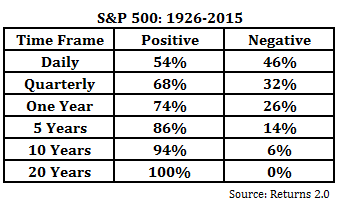

Dlatego chciałbym zwrócić uwagę na jedno z najbardziej banalnych i jednocześnie najbardziej inspirujących zestawień z rynku akcyjnego. Tabela pokazuje szansę na to, że stopy zwrotu z indeksu S&P500 będą w danym okresie pozytywne lub negatywne:

Myślę, że podstawowa interpretacja powyższego zestawienia odnosi się do idei szumu i sygnału. Im krótszy horyzont czasowy inwestor wybiera do spojrzenia na rynek akcyjny, w tym w większym stopniu to co widzi (także w wynikach swojego portfela) zdominowane będzie przez szum i losowość.

W przypadku S&P 500, który jest indeksem „szczęśliwego” rynku akcyjnego dłuższy horyzont czasowy pokazuje dominujący trend na tym rynku czyli rosnące ceny akcji spółek działających w ostatnim stuleciu w korzystnym otoczeniu ekonomicznym, społecznym i politycznym. To dlatego w wystarczająco długim okresie czasu (powiedzmy od 5 lat w górę) inwestor doświadczał niemal wyłącznie pozytywnych stóp zwrotu.

Osobną kwestią jest natomiast fakt czy USA pozostanie szczęśliwym rynkiem akcyjnym. Moje podejście do tego zagadnienia można streścić tak: jeśli USA przestanie być szczęśliwym rynkiem akcyjnym to inwestorzy będą mieli duże większe zmartwienia na głowie niż fakt, że ceny amerykańskich akcji przestały rosnąć w długim terminie.

W krótszych horyzontach czasowych odsetek negatywnych stóp zwrotu rośnie. Można zakładać, że wraz z nim rośnie szansa na negatywne uczucia inwestora, wątpliwości co do obranej strategii inwestycyjnej i presji do wprowadzenia zmian.

Amerykański rynek akcyjny jest specyficznym, szczęśliwym rynkiem akcyjnym. Jednak przedstawiony wyżej mechanizm będzie odnosić się do każdej udanej w długim terminie strategii inwestycyjnej (pasywna długa pozycja na szczęśliwym rynku akcyjnym bez wątpienia jest udanym podejściem inwestycyjnym). W uproszczeniu, im krótszy horyzont czasowy inwestor wybierze do analizy swojego podejścia tym większa będzie szansa, że będzie dokonywał tej analizy na podstawie rynkowego szumu, który powinien zostać zignorowany.

Dlatego zwróciłem niedawno uwagę na niebezpieczeństwo, na które narażeni są aktywni inwestorzy (na przykład day traderzy), a które polega na koncentrowaniu się na dziennych i tygodniowych stopach zwrotu. W skrajnych sytuacjach inwestor może nawet próbować zarządzać krótkoterminowymi stopami zwrotu, które są bez znaczenia dla długoterminowych celów inwestycyjnych.

Presja krótkoterminowych wyników inwestycyjnych wpływająca na decyzje dotyczące konkretnych pozycji na rynku (np. relatywnie szybkie sprzedawanie zwycięskich pozycji by zagwarantować sobie na nich zysk) to jedno z zagrożeń. Innym niebezpieczeństwem jest wprowadzanie ogólnych zmian do podejścia inwestycyjnego pod wpływem krótkoterminowych wyników inwestycyjnych.

Powyższe rozważania i zestawienie, od którego się zaczęły pokazują fundamentalny problem z zagadnieniami inwestycyjnymi. Stosunkowo łatwo się je identyfikuje. Łatwo jest pokazać, że w krótkoterminowych wynikach rynku, portfela inwestycyjnego czy strategii jest dużo szumu a mało cennych informacji, z których można wyciągnąć dalekosiężne wnioski. Dużo trudniej jest znaleźć praktyczne rozwiązanie tego problemu. Rozwiązanie uniwersalne, odpowiadające potrzebom wszystkich inwestorów wydaje się kompletną mrzonką.

Faktem jest, że segment doradczy flirtuje z ideą sugerowania inwestorom by nie sprawdzali kompulsywnie wyników swojego portfela (wskazówka odnosi się to do mniej aktywnych inwestorów, nie zawierających transakcji codziennie lub niemal codziennie). Bardzo łatwo jest sparodiować tę wskazówkę. W końcu „nie masz straty dopóki się nie zalogujesz na rachunek” albo „nie ma krachu dopóki nie sprawdzisz wyników portfela” brzmią podobnie do „nie masz straty dopóki nie sprzedasz”.

Mam raczej życzliwe nastawienie do tego rodzaju trików, prób kontrolowanego oszukiwania swojej inwestycyjnej osobowości. Dostrzegam zagrożenia w takich trikach – mogą być używane do przykrywania błędów inwestycyjnych i odsuwania w czasie rzetelnej oceny aktywności inwestycyjnej (tak dzieje się z ideą papierowej straty). Mogą jednak okazać się sensownym i stosunkowo łatwym sposobem na poradzenie sobie z niską odpornością (albo wahającą się odpornością) na rynkowe i portfelowe obsunięcia.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.