Niemiecki indeks DAX, bardzo chętnie grany na platformach forexowych, zajmuje mniej miejsca w doniesieniach i analizach, a warty jest wspomnienia akurat teraz z kilku powodów, o których niżej.

DAX od dawna zajmuje pierwsze miejsce w procentowej ilości krótkich pozycji otwartych w kontraktach na CFD w bossafx, choć w rytm bitych przez kurs rekordów wszech czasów ta ilość się zmniejsza. Obecnie 73% grających posiada owe krótkie pozycje, choć w szczytowym momencie dochodziły do 83%. Brak solidnych korekt zniechęcił widać część inwestujących, ale nadal spora część wierzy, że indeks ten jest pod jakimiś względami przewartościowany.

I mają rację, tylko rynek nic sobie z tego nie robi.

Na ową rację składa się kilka czynników.

Wskaźnik Cena/Zysk

Jak podaje Bloomberg sięga on ok 33,5, a więc jest to relatywnie dość wysoki poziom jak na rozwinięte rynki, wyższy od S&P 500 (ok. 29). Nawet jeśli to niezbyt perfekcyjna miara, to oddaje pewne tendencje. Obecne poziomy wzięły się w takim razie bardziej z wyciągania kursów w górę, a nie z ekspansji zysków spółek.

Wskaźniki nastrojów

Mamy tutaj istotną polaryzację między grupami inwestorów.

Instytucje uznają obecne poziomy za przewartościowane i raczej negatywnie widzą dalsze możliwości wzrostów.

Z kolei grupa inwestorów indywidualnych wręcz przeciwnie – wzrosty widzą w kolorowych barwach.

Znamy ten obrazek. W USA cała popandemiczna hossa była napędzana rekordową pod każdym względem aktywnością drobnych inwestorów, której kulminacją stały się niewidziane w historii ekscesy z rosnącymi tysiące procent spółkami memowymi typu GameStop. Kopie tego w mniejszych skalach mamy przecież i w reszcie krajów świata, więc czemu nie w Niemczech

Przepływy kapitału

Za ekscesami drobnych inwestorów stoją zresztą twarde dane. Pandemia oznaczała jak i wszędzie indziej ogromny skok zainteresowania giełdą przez detal i płynące za tym na giełdę potężne fale pieniędzy z tej strony. Starczyło by wykupować wszelkie korekty ostatnimi miesiącami.

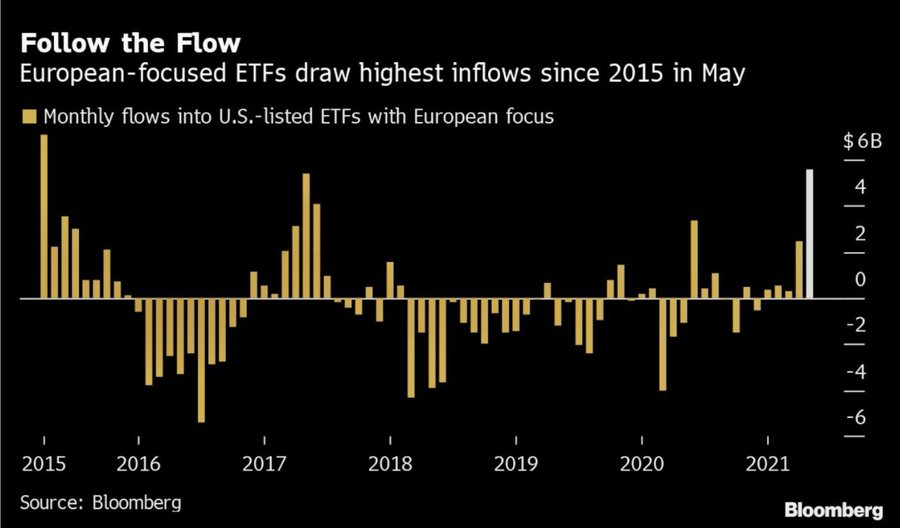

Na to nałożyła się fala środków płynących spoza Unii, choćby za pośrednictwem funduszy amerykańskich, co widać na poniższym wykresie.

Gospodarcza zadyszka

Wprawdzie wskaźniki nastrojów przedsiębiorców, czyli słynny ZEW, nieustannie pokazują promienny optymizm, to już dane bieżące o sprzedaży czy zamówieniach wchodziły przy ostatnich wartościach w ujemne wartości. Natomiast instytuty monitorujące rynek cięły z każdym miesiącem prognozy PKB. Wolniej niż gdzie indziej wygasający COVID-19 odciskał piętno.

Dziś Bundesbank poinformował, że spodziewa się, iż gospodarka pod koniec roku osiągnie poziom sprzed pandemii. DAX zdyskontował to już dawno, na początku 2021 roku.

Tylko kogo to obchodzi gdy masy chcą wzrostów kursów? Nieciekawe dane tylko przez kilka sekund po ogłoszeniu spowalniały kolejny skok w górę.

Ujemne stopy i rozgrzane drukarki EBC

Niemcy faktycznie mają problem z ujemnym oprocentowaniem lokat, więc góry gotówki parzą w ręce. A skoro Europejski Bank Centralny nawet nie chce słyszeć o zakończeniu pompowania gotówki jak wczoraj ogłosił, to i tu mamy silną skłonność do ucieczki w akcje z totalnie zaburzoną percepcją ryzyka.

Technicznie przewartościowanie

Silna hossa charakteryzuje się tym, że aktywni gracze nieustannie muszą gonić kursy po tym, jak sprzedali akcje z powodu ich przewartościowania. Wynika to z tego, że wskaźniki techniczne czy ich dywergencje nieustannie pokazują strefy przegrzania kursów, ale zamknięcie pozycji oznacza, że za chwilę trzeba ją odnowić wyżej, ponieważ korekty są zbyt płytkie.

Nie mają takiego problemu grający bardzo popularną metodą podczas rynków byka napędzanych drukarkami banków centralnych: kupowanie każdej korekty z zamkniętymi oczami.

Dodatkowo DAX charakteryzuje silna nieefektywność związana z otwarciami sesji. Bardzo często widzimy luki w stosunku do dnia poprzedniego, a strategia „kup zamknięcie sesji, sprzedaj na kolejnym otwarciu” daje od dłuższego czasu zyski. To również składa się na tzw. „long bias”, czyli silna presja techniczna na wzrosty, wsparta wyciskaniem krótkich pozycji.

Poza wspomnianymi wskaźnikami nic więcej jednak nie wskazuje w analizie wykresu na długoterminowe utrzymywanie krótkiej pozycji.

Ostatnie 2 korekty załatwiono ponownie lukami w górę. Ułożyły się one w charakterystyczną formację odwróconej RGR, która nierzadko i zgodnie z teorią jest również formacją kontynuacji trendu wzrostowego:

Po koniec maja mieliśmy wybicie z takiej konsolidacji na nowe szczyty, choć już bez tej charakterystycznej dynamiki wspartej lukami.

Z technicznego punktu widzenia nie ma sygnałów zmiany trendu na spadkowy, poza wspomnianymi wskaźnikami. Do tego byłby potrzebny jakiś porządny szok podażowy, który poucina skutecznie ręce grającym na zwyżki bez oglądania się na ryzyko. Nie widać takiego na horyzoncie. A przecież skok gospodarki po otwarciu ponoć dopiero przed nami.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.